BaFin und FINMA positionieren sich zu ICOs: Regulierung – klar und verständlich vs. Amtsschimmel

privat

Seit der zweiten Jahreshälfte 2017 sind Anzahl und Volumen von Initial Coin Offerings (ICO) geradezu explodiert. Neben einer ganzen Reihe vielversprechender Vorhaben wurden auch diverse unseriöse Anbieter von der scheinbar laxen Regulierung der Szene angezogen. Nachdem in einigen asiatischen Ländern ICOs verboten oder zumindest sehr stark eingeschränkt wurden, haben sich nun hierzulande die Finanzaufsicht BaFin und ihr Schweizer Pendant FINMA zur Thematik positioniert. Das wurde auch Zeit, meint unser Autor Tobias Baumgarten.

von Tobias Baumgarten

In der vergangenen Woche hatte zuerst die FINMA aus der Schweiz eine “Wegleitung zu ICOs” (FINMA-Website & auch als PDF) publiziert, in der sie erläutert, “wie sie auf Basis des bestehenden Finanzmarktrechts mit Unterstellungsanfragen zu Initial Coin Offerings umgehen wird.” In klarer und verständlicher Sprache schafft sie darin Transparenz für die interessierten Marktteilnehmer.

FINMA

Diese Transparenz über ihre Vorgehensweise erscheint der FINMA vor dem Hintergrund der besonderen Marktdynamik und der großen Nachfrage in diesem Bereich wichtig und angebracht.”

FINMA

In der Wegleitung betont sie, dass mit Blick auf die teilweise stark unterschiedliche Ausgestaltung der einzelnen ICOs die Einzelfallbetrachtung entscheidend und das Finanzmarktrecht nicht zwingend in allen Fällen anwendbar ist.

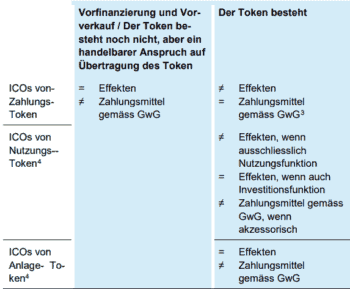

Die FINMA betont, dass sie bei ihrer aufsichtsrechtlichen Beurteilung von ICOs wesentlich auf Funktionalität und Übertragbarkeit der Token abstellt. Dabei unterscheidet sie funktional zwischen drei Arten von Token: Zahlungs-Token, Nutzungs-Token und Anlage-Token – wobei auch Mischformen vorkommen können.

Im Fokus stehen für die Aufsicht die Themen Geldwäschebekämpfung und Regeln zum Effektenhandel. Durch die Feststellung der wirtschaftlich Berechtigten sollen Geldwäsche und Terrorismusfinanzierung bekämpft werden. Durch verlässliche Mindestangaben sollen Anleger zudem Ihre Anlageentscheidungen informiert treffen können.Schweizer sehen ICOs und Blockchain als Chance

Die FINMA weist darauf hin, dass es derzeit weder spezifische regulatorische Anforderungen zu ICOs noch einschlägige Rechtsprechung oder eine übereinstimmende juristische Lehrmeinung gibt. Stattdessen will sie nach “weiterer Vertiefung ihrer Aufsichtspraxis in konkreten Fällen die Auslegung der geltenden Finanzmarktgesetze betreffend ICOs” bekanntgeben.

Dabei wird die Branche allerdings erfahrungsgemäß darauf vertrauen können, dass die Aufsicht die Interessen der Krypto-Szene angemessen berücksichtigen wird. So betont denn auch Mark Branson, Direktor der FINMA:

FINMA

Die Blockchain-Technologie bietet Innovationspotenzial für die Finanzmärkte und weit darüber hinaus. Blockchain-Projekte, die analog zu bewilligungspflichtigen Aktivitäten funktionieren, dürfen aber nicht den bewährten regulatorischen Rahmen umgehen. Unser ausgewogener Ansatz, ICO-Projekte und Anfragen zu behandeln, erlaubt es seriösen Innovatoren, sich in der Regulierungslandschaft zurechtzufinden und ihre Projekte so zu lancieren, dass die bestehenden Gesetze respektiert und somit die Investoren wie auch die Integrität des Finanzplatzes geschützt werden.”

BaFin zieht nach – Parallelen zu den FINMA-Leitlinien

Tobias Baumgarten Tobias Baumgarten ist gelernter Bankkaufmann und studierter BWLer. Er arbeitet derzeit als Spezialist für Multikanal-Banking an Digitalisierungs-Themen. Beruflich & privat leidenschaftlich interessiert an FinTech-Themen, bloggt und twittert er privat über FinTech. Sie finden Tobias Baumgarten auf aboutfintech.de und Twitter.Wenige Tage nach ihren eidgenössischen Kollegen zogen dann auch die Regulierer der deutschen BaFin “Initial Coin Offerings: Hinweisschreiben zur Einordnung als Finanzinstrumente” nach. Der Titel lässt schon erahnen, dass die Ausführungen mehr im klassischen Aufsichtsstil verfasst wurden. Wo die Kollegen aus der Schweiz Klartext schreiben, wiehert bei der BaFin erkennbar der Amtsschimmel.

Tobias Baumgarten ist gelernter Bankkaufmann und studierter BWLer. Er arbeitet derzeit als Spezialist für Multikanal-Banking an Digitalisierungs-Themen. Beruflich & privat leidenschaftlich interessiert an FinTech-Themen, bloggt und twittert er privat über FinTech. Sie finden Tobias Baumgarten auf aboutfintech.de und Twitter.Wenige Tage nach ihren eidgenössischen Kollegen zogen dann auch die Regulierer der deutschen BaFin “Initial Coin Offerings: Hinweisschreiben zur Einordnung als Finanzinstrumente” nach. Der Titel lässt schon erahnen, dass die Ausführungen mehr im klassischen Aufsichtsstil verfasst wurden. Wo die Kollegen aus der Schweiz Klartext schreiben, wiehert bei der BaFin erkennbar der Amtsschimmel.

Beispiel gefällig? Bitte sehr:

Tobias Baumgarten ist gelernter Bankkaufmann und studierter BWLer. Er arbeitet derzeit als Spezialist für Multikanal-Banking an Digitalisierungs-Themen. Beruflich & privat leidenschaftlich interessiert an FinTech-Themen, bloggt und twittert er privat über FinTech. Sie finden Tobias Baumgarten auf aboutfintech.de und Twitter.

Tobias Baumgarten ist gelernter Bankkaufmann und studierter BWLer. Er arbeitet derzeit als Spezialist für Multikanal-Banking an Digitalisierungs-Themen. Beruflich & privat leidenschaftlich interessiert an FinTech-Themen, bloggt und twittert er privat über FinTech. Sie finden Tobias Baumgarten auf aboutfintech.de und Twitter.“Token können je nach Ausgestaltung im Einzelfall als Finanzinstrument i.S.d. § 2 Abs. 4 WpHG bzw. Anhang I Abschnitt C MiFID II anzusehen sein. Abhängig von der Ausgestaltung im Einzelfall ist eine Einordnung von Token als Wertpapier (§ 2 Abs. 4 Nr. 1 in Verbindung mit § 2 Abs. 1 WpHG bzw. Artikel 4 Abs. 1 Nr. 44 MiFID II), als Anteil an einem Investmentvermögen (§ 2 Abs. 4 Nr. 2 WpHG in Verbindung mit § 1 Abs. 1 KAGB bzw. Anhang I Abschnitt C (3) MiFID II) oder als Vermögensanlage (§ 2 Abs. 4 Nr. 7 WpHG in Verbindung mit § 1 Abs. 2 VermAnlG5) möglich.”

Alles klar? Wer sich durch die wenig nutzerfreundlichen Ausführung durchkämpft, erkennt inhaltliche Parallelen zu den FINMA-Leitlinien. Letztlich will auch die BaFin im Einzelfall entscheiden, wie sie die Token rechtlich und regulatorisch einordnet.”

Aufsicht schafft mehr Klarheit

Die beiden Aufsichtsbehörden sorgen mit ihren Rundschreiben endlich für mehr Klarheit und Transparenz. Das wird die Szene freuen, macht es die Regulatoren doch berechenbarer. Die Leitlinien sind ein klares Signal dafür, dass sich die Aufseher nunmehr sortiert haben und den Markt der ICOs künftig regulatorisch begleiten werden.

Damit ist zunächst einmal auch die große Befürchtung vom Tisch, das Geschäft mit den ICOs könnte auch hierzulande von den Behörden verboten werden. Ein klare Regulierung ist sicherlich etwas, womit seriöse Startups gut leben können. Zwar bringt diese Regulierung – je nach Ausgestaltung des Token – eine ganze Menge Arbeit für die Anbieter mit sich. Im Gegenzug dürfte die Regulierung aber für deutlich mehr Vertrauen bei den Anlegern sorgen. Immerhin signalisieren die Aufseher, dass sie schwarze Schafe entsprechend sanktionieren wollen.

kotist / Bigstock

Schweiz ist attraktiver

Schade aus deutscher Sicht ist allerdings, dass die BaFin erneut eine eher passive und beobachtende Rolle einnimmt. Damit setzt sie ihre bisherige Linie fort, sich auf Verbraucherschutz und Finanzmarktstabilität zu konzentrieren. Eine aktive Standortpolitik wie ihre Kollegen aus der Schweiz ist ihre Sache nicht.

Die FINMA zeigt sich hier erneut deutlich gründerfreundlicher, wenn sie z.B. in klar verständlicher Form aufgibt, welche Fragen Startups bei Anfragen zu ICOs mindestens beantworten sollten. Ein gutes Beispiel dafür, dass Regulatorik sogar ein Standortvorteil im weltweiten Wettbewerb sein kann.Tobias Baumgarten

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/66478

Schreiben Sie einen Kommentar