“Application Generation” als Zielgruppe … und was wollen die von Banken?

Cisco AppDynamics

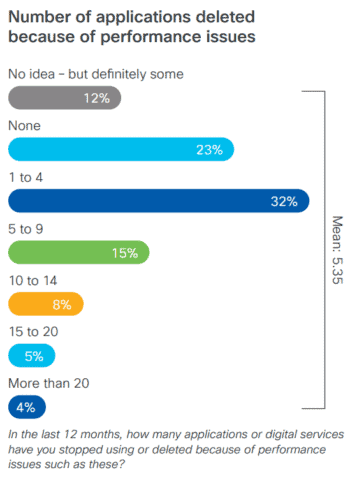

Denn die Erwartungen dieser jüngeren Verbraucher sind gerade im letzten Jahr noch einmal gestiegen: 66 Prozent sind laut eigener Aussage heute weniger nachsichtig mit schlecht funktionierenden digitalen Diensten als noch vor zwölf Monaten. Und solche Enttäuschungen ziehen schnell Konsequenzen nach sich: Die Application Generation hat nämlich kein Problem damit, Anwendungen zu löschen und sich bessere Alternativen zu suchen.

Cisco AppDynamics

Was die AppGen für Banken oder Zahlungsdienstleister bedeutet

Vor allem Banken suchen derzeit nach Wegen, ihre Filialnetze auszudünnen und die Kosten pro Interaktion in allen Bereichen des Kundenservices zu optimieren. Dementsprechend versuchen sie, die Anzahl der Kunden, die ihre digitalen Kanäle nutzen, zu erhöhen. Und gerade die Application Generation ist hierbei eine wichtige – weil junge und digitalaffine – Zielgruppe.

Und tatsächlich nutzen 92 Prozent von ihnen regelmäßig eine Bank- oder auch eine Versicherungsanwendung. Dies ist zum Teil auf die steigenden Lebenskosten zurückzuführen, die in vielen Ländern jüngere Verbraucher besonders stark treffen. Neun von zehn (90 Prozent) greifen aus diesem Grund verstärkt auf digitale Dienste zurück. Darüber hinaus sagen fast zwei Drittel (63 Prozent), dass Anwendungen und digitale Dienste für sie sehr wichtig sind, um ihre persönlichen Finanzen in dieser schwierigen Zeit zu verwalten.

Cisco AppDynamics

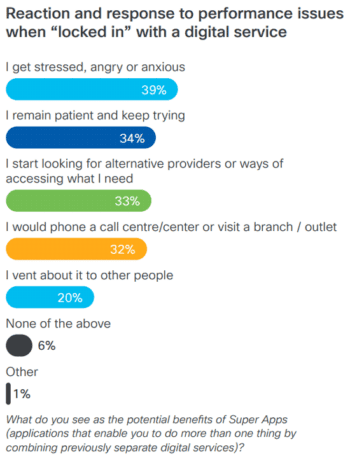

Mehr als drei Viertel der Application Generationen (78 Prozent) sind jedoch in den vorausgegangenen zwölf Monaten bei der Nutzung solcher Anwendungen auf Performanceprobleme gestoßen. Angesichts ihrer hohen Erwartungshaltung an digitale Dienste ist dies eine schlechte Nachricht, zumal 70 Prozent heute eher gewillt sind, ihrem Umfeld von schlechten digitalen Erfahrungen zu berichten, als noch in der Vergangenheit.

Insbesondere bei Bankgeschäften ist es jedoch nicht so einfach, eine Alternative zu einer mangelhaften Anwendung zu finden. Schließlich geht damit in der Regel ein Bankwechsel einher, was ein langwieriger, komplexer und frustrierender Prozess sein kann. Anstatt suboptimale Anwendungen zu akzeptieren, verzichten junge Verbraucher daher lieber ganz auf digitale Dienste und nutzen alternative Kanäle – Callcenter und Filialen. Bereits rund ein Viertel (27 Prozent) der Application Generation wendet sich inzwischen über diese Wege an Banken als über deren Anwendungen. Doch da Banken versuchen, gerade an dieser Stelle Kosten zu sparen, drohen ihren jüngeren Kunden damit erneut frustrierende Erlebnisse.

Erwartungen der AppGen

Banken können es nicht riskieren, diese Kundschaft zu vergraulen. Für ihre IT-Teams wird es allerdings immer schwieriger, makellose, nahtlose digitale Erfahrungen bereitzustellen. Der Grund hierfür sind die immer komplexeren und verteilten Anwendungslandschaften. In diesen ist es nahezu unmöglich, Probleme zu erkennen und Abhängigkeiten zu verstehen, da Anwendungen sowohl On-Premises als auch in der Cloud ausgeführt werden. Die Wahrscheinlichkeit, dass sich ein Problem dann früher oder später auf die Endnutzer auswirkt, steigt dadurch. IT-Teams benötigen deshalb einen einheitlichen Überblick über ihre hybriden Umgebungen.

Die Studie von Cisco AppDynamics “The App Attention Index 2023: Beware the Application Generation” kann hier kostenlos und ohne Adressabgabe heruntergeladen werden.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/207727

Schreiben Sie einen Kommentar