Banken und Finanzunternehmen setzen auf Automatisierung des Kreditgeschäfts

Bigstock

PwC

Kreditinstitute müssen jetzt die strukturelle Automatisierung, Arbeitsteilung und Outsourcing vorantreiben, um Geschwindigkeit, Kostensenkung und kundenfreundliche Prozesse noch signifikant zu verbessern.”

Tomas Rederer, Partner PwC Deutschland

Zwischen Vorreitern und Nachzüglern klafft eine große Lücke

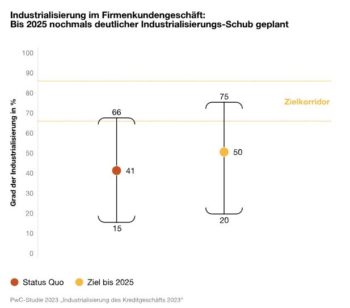

Die Studienergebnisse zeigen, dass bei der Industrialisierung und Digitalisierung des Kreditgeschäfts große Unterschiede zwischen Vorreitern und Nachzüglern bestehen. Während die führenden Banken im Industrialisierungsgrad bis zu 88 von 100 möglichen Punkten erreichen, fallen die weniger fortschrittlichen Institute um bis zu 15 Punkte zurück. Erwartungsgemäß wird das Privatkundengeschäft (Indexdurchschnitt 50 von 100) deutlich besser bewertet als das Firmenkundengeschäft (Indexdurchschnitt 41 von 100). Dies bedeutet, dass die führenden Banken in beiden Sektoren durch ihre Industrialisierung über einen signifikanten Wettbewerbsvorteil verfügen: Die Prozesse sind kostengünstiger, schneller und kundenfreundlicher.

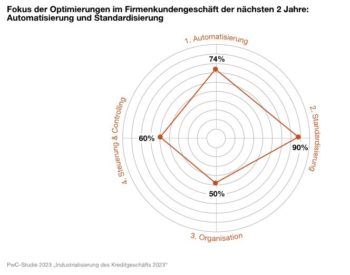

Organisation und Standardisierung standen in den letzten zwei Jahren im Mittelpunkt der Optimierungsbemühungen. Für die nächsten zwei Jahre planen die Befragten eine Fokussierung auf das Thema Automatisierung (PK 97% vs. FK 74%). Insgesamt sind hier noch viele Potenziale nicht ausgeschöpft: Während Basics wie der Workflow und die elektronische Akte zum Standard gehören, sind selbst die elektronische Signatur oder die Ausdifferenzierung von Prozessen noch nicht überall umgesetzt. Und immer neue Technologien wie künstliche Intelligenz bieten ständig neue Möglichkeiten, die von führenden Banken bereits genutzt werden.

In sich verändernden Märkten sind differenzierte, modulare, flexible und automatisierte Prozesse und Organisationen der Schlüssel für erfolgreichen Wachstum bei günstigen Kostenstrukturen.”

Ernst André Hettermann, Senior Manager bei PwC Deutschland

Nachhaltige Kreditvergabe für die Kundenzentrierung nutzen

PwC

Hürden und Chancen ergeben sich laut Umfrage gleichermaßen aus der Regulierung des Kreditgeschäfts. So stellen die weiter steigenden Anforderungen der European Banking Authority Guidelines on Loan Origination and Monitoring (EBA GL LOM) an Daten und Systeme mehr als die Hälfte der befragten Unternehmen (59%) vor große Herausforderungen. Ungefähr ebenso viele Banken (62 %) nutzen die zur Umsetzung der EBA GL LOM aufgesetzten Umsetzungsprojekte gleichzeitig für Maßnahmen zur effizienteren Gestaltung der Kreditprozesse. Offizielle Nachhaltigkeitsstandards werden bislang zwar nur von 35 % der befragten Institute berücksichtigt, insgesamt 59 % der Institute ziehen jedoch selbst definierte Kriterien bei der Kreditvergabe heran.„Banken sollten ESG-Kriterien nicht nur als regulatorische Pflichtaufgabe verstehen, sondern auch als Chance für die Kundenzentrierung nutzen. Denn diese fordern die Erfüllung entsprechender Kriterien immer mehr ein“, erklärt Michael Rönnberg, Partner für Kreditregulatorik bei PwC.

PwC

Bei der Industrialisierung des Kreditgeschäfts unterstreicht die Studie die Bedeutung eines ganzheitlichen Optimierungsansatzes. Erfolgskritisch ist sowohl die Auswahl der richtigen Hebel, der Wertschöpfungstiefe und eines ganzheitlichen Zielbildes. Auch ESG-Kriterien, IT-Komponenten und verfügbare FinTech-Komponenten müssen berücksichtigt werden. PwC erklärt, man habe die Erfahrung gemacht, dass eine integrierte fachliche und technische Planung und Umsetzung, die sich an einem ganzheitlichen Zielbild orientiert, die größte Chance auf Erfolg hat.

An der Studie haben sich zwischen Januar und Mai 2023 für das Kreditgeschäft verantwortliche Bereichsleiter und Vorstände von 34 der größten 150 Banken im DACH-Raum beteiligt. Die wichtigsten Ergebnisse können hier heruntergeladen werden. tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/161467

Schreiben Sie einen Kommentar