Horváth-Studie: KI scheitert bei Banken – Datensilos & unvollständige Datensätze torpedieren den Erfolg

Horváth

Horváth

Xing/Horváth

Retail-Banken besitzen dank einer Vielzahl an Kanälen wie Social Media, Mobile Banking, Transaktionen oder Kunden-Servicecenter vielfache Datenquellen und riesige Mengen an Daten. Sie scheitern aber oft daran, diese effizient zu nutzen.“

Moritz Meyer, Senior Project Manager Banking und Financial Institutions Horváth

Datenstrategie bildet die Basis, um volles Potenzial zu nutzen

Ohne das Vorhandensein einer Datenstrategie mit entsprechender Data Governance ist das Ausrollen von IT-Harmonisierungsprojekten vielfach zum Scheitern verurteilt. Sie bildet die Grundlage für alles Weitere.

Banken sollten zentralisierte analytische Plattformen aufbauen, die interne und externe Daten sammeln und analysieren. Denn: Unzuverlässige Datensätze können zu fehlerhaften Schlussfolgerungen führen.“

Wer seine Daten systematisch analysieren kann, ist klar im Vorteil. Es lassen sich valide Trends im Kundenverhalten erkennen und so beispielsweise neue Produkte entwickeln oder Angebote personalisieren. Stichwort Risikomanagement: Wer etwa Transaktionen in Echtzeit analysieren kann, der kann auch betrügerische Aktivitäten schneller ans Licht bringen und stoppen oder gar im Ansatz verhindern.

Horváth

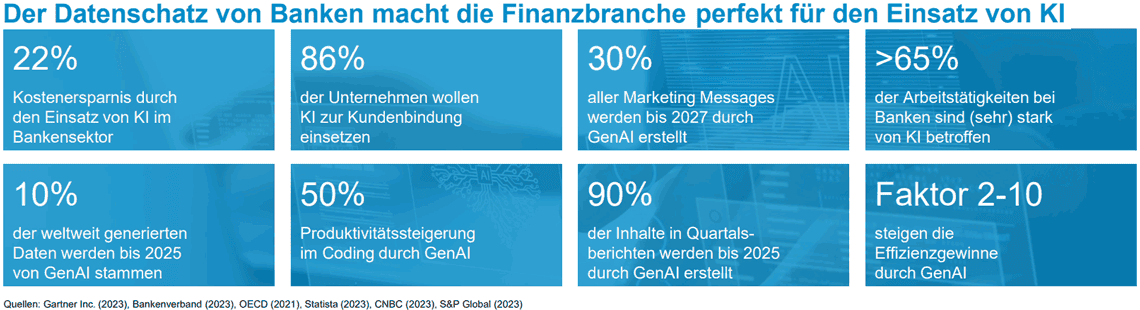

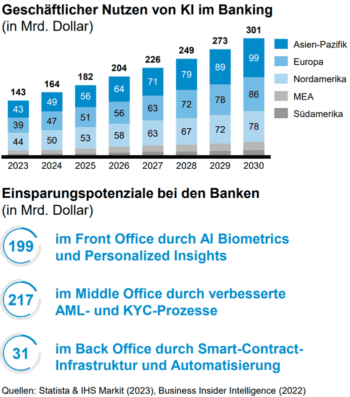

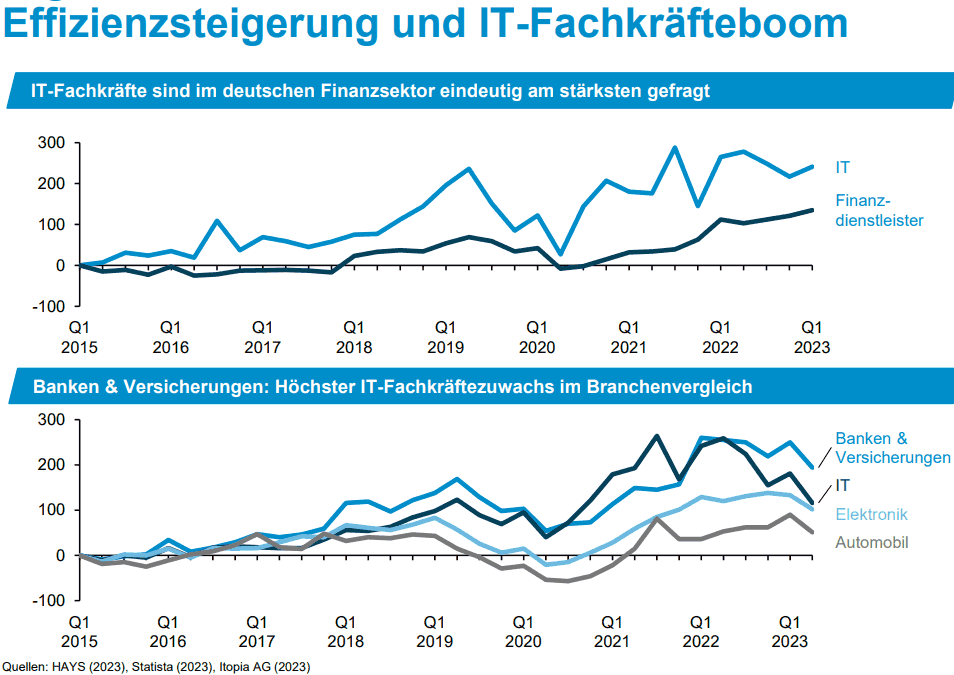

KI spart Kosten und führt zu neuen Geschäftsmodellen

Der Bankensektor befindet sich an einem Wendepunkt: KI entwickelt sich von einer Innovation zur strategischen Notwendigkeit. Institute, die den Mehrwert von KI ignorieren, werden vom Markt verschwinden, sagt Horváth voraus.

Mit automatisierten Prozessen lassen sich Betriebskosten senken. Beispiel Back Office: KI-Algorithmen können unstrukturierte Daten bereinigen und kategorisieren und so die Datenqualität erheblich verbessern. Um Investitionsentscheidungen zu unterstützen, können KI-Algorithmen Finanznachrichten in Echtzeit analysieren. Im Middle Office lassen sich mit KI automatisierte Prüfungen durchführen und stellen sicher, dass regulatorische Anforderungen eingehalten werden. Die Einhaltung von Governance-Anforderungen verbessert sich. In der Kundenberatung punkten KI-gestützte Chatbots, erhöhen Effizienz und Beratungsqualität. Die Analyse von Marktdaten und Kundenfeedback hilft, um neue Produkte, Dienstleistungen oder Geschäftsmodelle – Stichwort Data Monetization – zu entwickeln. Die Innovationskraft wird gestärkt.

Horvath

Der Payment-Anbieter Klarna arbeitet seit kurzem zusammen mit ChatGPT und bietet nicht nur eine individuelle Einkaufsberatung mittels generativer AI an. Mit der Integration von ChatGPT Enterprise sollen Klarna-Mitarbeiter von verbesserten Sicherheitsstandards, höherer Geschwindigkeit und fortschrittlichen Datenanalysen profitieren. Die Investmentbank Morgan Stanley nutzt OpenAIs GPT-4, um Informationen über Unternehmen, Sektoren, Anlageklassen und globale Märkte zu analysieren und bereitzustellen. Die Berater liefern ihren Kunden datengestütztes Wissen in Echtzeit und verbessern so Leistung und Kundenbeziehung.

Unsere Befragung zeigt: Retail Banken stehen nicht nur im Wettbewerb mit aufstrebenden BigTechs und FinTechs, sondern auch die Kundentreue sinkt. Wer morgen noch eine Rolle spielen will, für den gilt es nun dringend die digitale Transformation voranzutreiben, den eigenen Datenschatz zu heben, geeignete KI-Lösungen zu implementieren und wettbewerbsfähige Geschäftsmodelle zu entwickeln“

Über die Horváth-Studie

Im vierten Quartal 2023 befragte die Managementberatung Horváth im Rahmen einer qualitativen Studie mehr als 50 Fachexperten, Wissenschaftler und Manager aus dem Retail Banking in der DACH-Region. Untersucht wurden die transformatorischen Entwicklungen der Retail-Banking-Industrie im Zeithorizont bis 2035. Die Auswirkungen der Veränderungen auf Strategie, Geschäftsmodell, Organisation, Prozesse und Führung von Banken wurden ermittelt und Implikationen abgeleitet. Zehn Thesen zur Zukunft der Branche ließen sich ausarbeiten und validieren.

Die Horváth-Studie kann hier gegen Abgabe der Kontaktdaten angefordert werden. Nach Prüfung wird dann ein Downloadlink per E-Mail zugesendet.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/164992

Schreiben Sie einen Kommentar