Regulierungschaos um MiFID II: Bei der IT-Umsetzung sind jetzt Realitätssinn und Pragmatismus gefragt

Cofinpro

Diverse bereits lange beschlossene Regulierungsprojekte im Wertpapier- und Kreditbereich geraten derzeit in der Umsetzung ins Wanken. Vor allem die voraussichtliche Verschiebung von MiFID II, der wichtigsten Kapitalmarktregulierungsrichtlinie der letzten zehn Jahre, könnte einen Dominoeffekt auslösen. Denn die Verordnung ist mit diversen anderen anstehenden Regelwerken eng verknüpft. Schuld an den Problemen sind die Regulierer: Sie haben die Komplexität ihrer Gesetze und Verordnungen unterschätzt. Für die Finanzwirtschaft sind Verzögerungen bei den Projekten jedoch nur vordergründig Anlass zur Freude. Denn die Anpassung der IT-Systeme ist nun noch weniger planbar, Kapazitäten für andere Projekte fehlen.

von Alexandra Pirmann, Markus Deimel und Christoph Dzimiera, Cofinpro

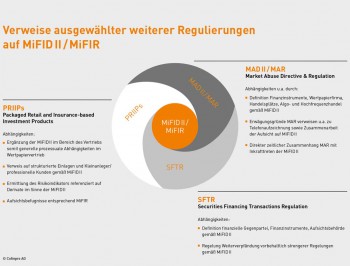

Seit Monaten sorgt die überarbeitete Finanzmarktrichtlinie “Markets in Financial Instruments Directive” (MiFID II) in Deutschland und Europa für Diskussionen. War die Einführung ursprünglich für Januar 2017 geplant, soll das Reformpaket jetzt wahrscheinlich erst ein Jahr später in Kraft treten, um eine reibungslose Umsetzung zu ermöglichen. Das hat Konsequenzen auch für diverse andere bereits beschlossene Projekte.So verweisen beispielsweise die neuen Regelungen zur Verhinderung von Marktmissbrauch (MAD II/ MAR) großflächig auf MiFID II-Definitionen. Gleiches gilt für die Verordnung über die Meldung und Transparenz von Wertpapierfinanzierungsgeschäften (SFTR) und die europäische PRIIPs-Verordnung, die die Einführung von einheitlichen Basisinformationsblättern für verpackte Anlageprodukte vorsieht.

Cofinpro

Hängepartie auch bei anderen Projekten

Doch nicht nur MiFID II/MiFIR und damit verbundene Projekte sorgen derzeit für Stress. So streiten beispielsweise Europäische Zentralbank, Bundesbank und Kreditinstitute seit Monaten über die konkrete Ausgestaltung des bereits beschlossenen Melderegisters AnaCredit. Hinweise und Warnungen von Praktikern wurden hier lange ignoriert, doch nach massiver anhaltender Kritik mussten die Zentralbanken im Sommer zurückrudern und in eine freiwillige Konsultation mit der Kreditwirtschaft einsteigen. Die bisher diskutierten Regeln sind nach Ansicht der Kreditwirtschaft entschieden zu praxisfern und mit einem enormen Aufwand für die Branche verbunden.

Auch die neue einheitliche europäische Wertpapierabwicklungsplattform TARGET2-Securities (T2S) kämpft mit Problemen. Italien hat in der ersten Welle Mitte 2015 den Start verpasst. Da auch weitere Zentralverwahrer den ursprünglichen Terminplan nicht einhalten, wurde eine Neuplanung der Wellen erforderlich. Deutschland wird mit Clearstream nun erst im Februar 2017 statt wie geplant im September 2016 dazukommen. Unterschiedliche Umsetzungsoptionen für einzelne Funktionalitäten erschweren zudem die angestrebte Harmonisierung der grenzüberschreitenden Wertpapierabwicklung.

Gemein ist fast allen dieser Projekte: Sie sind bereits vor mehreren Jahren beschlossen worden. Die Regulierer hätten also deutlich früher handeln, Anpassungen vornehmen und anschließende Verordnungen sowie Durchführungsbestimmungen regeln können. Beobachtern drängt sich seit längerem der Eindruck auf, dass die Verantwortlichen mit den vielen Projekten überfordert sind und den Durchblick verloren haben. Kein Wunder, denn allein an der Ausgestaltung von PRIIPs arbeiten gleich drei europäische Aufsichtsbehörden.

Kein Grund zur Freude für die Finanzwirtschaft

Die Autoren

Alexandra Pirmann, Leading Consultant bei Cofinpro. Frau Pirmann leitet das Team für Wertpapierthemen bei Cofinpro. Ihr Schwerpunkt liegt auf der Umsetzung von regulatorischen Anforderungen. Sie begleitete diverse MiFID II-Vorstudien.

Alexandra Pirmann, Leading Consultant bei Cofinpro. Frau Pirmann leitet das Team für Wertpapierthemen bei Cofinpro. Ihr Schwerpunkt liegt auf der Umsetzung von regulatorischen Anforderungen. Sie begleitete diverse MiFID II-Vorstudien.

Markus Deimel, Leading Consultant bei Cofinpro, ist Experte für regulatorische Anforderungen innerhalb des Wertpapierprozesses. Bei einer Kapitalverwaltungsgesellschaft konzipierte er u.a. die Prozesse zur Erstellung und Aktualisierung des KIID nach UCITS IV und führte diese in die Produktion ein. Aktuell beschäftigt sich Herr Deimel mit den regulatorischen und prozessualen Anforderungen, die aus PRIIPs resultieren.

Markus Deimel, Leading Consultant bei Cofinpro, ist Experte für regulatorische Anforderungen innerhalb des Wertpapierprozesses. Bei einer Kapitalverwaltungsgesellschaft konzipierte er u.a. die Prozesse zur Erstellung und Aktualisierung des KIID nach UCITS IV und führte diese in die Produktion ein. Aktuell beschäftigt sich Herr Deimel mit den regulatorischen und prozessualen Anforderungen, die aus PRIIPs resultieren.

Christoph Dzimiera, Expert Consultant bei Cofinpro, ist spezialisiert auf die IT-Umsetzung von regulatorischen Anforderungen in der Finanzindustrie. In diesem Zusammenhang begleitete er bereits die Anbindung an das Transaktionsregister im Rahmen von EMIR. Aktuell befasst er sich mit den Auswirkungen von MiFIR sowie SFTR auf die IT-Architekturen von Finanzdienstleistern.

Christoph Dzimiera, Expert Consultant bei Cofinpro, ist spezialisiert auf die IT-Umsetzung von regulatorischen Anforderungen in der Finanzindustrie. In diesem Zusammenhang begleitete er bereits die Anbindung an das Transaktionsregister im Rahmen von EMIR. Aktuell befasst er sich mit den Auswirkungen von MiFIR sowie SFTR auf die IT-Architekturen von Finanzdienstleistern.

Alexandra Pirmann, Leading Consultant bei Cofinpro. Frau Pirmann leitet das Team für Wertpapierthemen bei Cofinpro. Ihr Schwerpunkt liegt auf der Umsetzung von regulatorischen Anforderungen. Sie begleitete diverse MiFID II-Vorstudien.

Alexandra Pirmann, Leading Consultant bei Cofinpro. Frau Pirmann leitet das Team für Wertpapierthemen bei Cofinpro. Ihr Schwerpunkt liegt auf der Umsetzung von regulatorischen Anforderungen. Sie begleitete diverse MiFID II-Vorstudien.

Markus Deimel, Leading Consultant bei Cofinpro, ist Experte für regulatorische Anforderungen innerhalb des Wertpapierprozesses. Bei einer Kapitalverwaltungsgesellschaft konzipierte er u.a. die Prozesse zur Erstellung und Aktualisierung des KIID nach UCITS IV und führte diese in die Produktion ein. Aktuell beschäftigt sich Herr Deimel mit den regulatorischen und prozessualen Anforderungen, die aus PRIIPs resultieren.

Markus Deimel, Leading Consultant bei Cofinpro, ist Experte für regulatorische Anforderungen innerhalb des Wertpapierprozesses. Bei einer Kapitalverwaltungsgesellschaft konzipierte er u.a. die Prozesse zur Erstellung und Aktualisierung des KIID nach UCITS IV und führte diese in die Produktion ein. Aktuell beschäftigt sich Herr Deimel mit den regulatorischen und prozessualen Anforderungen, die aus PRIIPs resultieren.

Christoph Dzimiera, Expert Consultant bei Cofinpro, ist spezialisiert auf die IT-Umsetzung von regulatorischen Anforderungen in der Finanzindustrie. In diesem Zusammenhang begleitete er bereits die Anbindung an das Transaktionsregister im Rahmen von EMIR. Aktuell befasst er sich mit den Auswirkungen von MiFIR sowie SFTR auf die IT-Architekturen von Finanzdienstleistern.

Christoph Dzimiera, Expert Consultant bei Cofinpro, ist spezialisiert auf die IT-Umsetzung von regulatorischen Anforderungen in der Finanzindustrie. In diesem Zusammenhang begleitete er bereits die Anbindung an das Transaktionsregister im Rahmen von EMIR. Aktuell befasst er sich mit den Auswirkungen von MiFIR sowie SFTR auf die IT-Architekturen von Finanzdienstleistern.

Auf Seiten der Kreditwirtschaft werden die aktuellen Entwicklungen zwiespältig beobachtet. Denn einerseits gewinnen die Institute beispielsweise durch die Verschiebung von MiFID II Zeit für die Umsetzung. Zeit, die sie bei den bisher unzureichenden Vorgaben durch die Regulierer dringend benötigen. Andererseits jedoch entstehen durch die Verzögerungen hohe Kosten, da Releaseplanung und externer Unterstützungsbedarf angepasst werden müssen.

Eine verlässliche Budget-, Release- und Projektplanung ist unter den beschriebenen Rahmenbedingungen für die Kreditwirtschaft nicht mehr möglich. Mit Folgen auch für andere Projekte. Denn trotz der unklaren Vorgaben mussten die Institute Pufferpositionen in den Projekt- und Releaseplanungen beispielsweise für MiFID II und PRIIPs einstellen – auf Kosten innovativer Vorhaben, die erst einmal auf Eis gelegt wurden.

Zeit und Geld für wichtige Digitalisierungsprojekte werden durch permanente Änderungen der Regulierungsvorhaben noch knapper – und die Vielzahl der bislang unregulierten FinTechs kann sich die Hände reiben.

IT-Umsetzung:

Regulierungsprojekte nicht isoliert betrachten

Gerade im Wertpapierbereich laufen bei vielen Instituten zudem parallel zur Umsetzung von MiFID II und PRIIPs derzeit diverse weitere Projekte, wie beispielsweise eine Migration auf Standardsysteme oder andere Systemwechsel. Die Planung zu MiFID II war mit diesen Projekten bereits verzahnt und es wurden entsprechende Prämissen für den Start Anfang Januar 2017 definiert. Nun müssen die Institute umplanen.

Grundsätzlich ist es sinnvoll, die mit der Regulierung verbundenen Maßnahmen und die Abhängigkeiten zu anderen beschlossenen Projekten im Kontext zu betrachten. So sollte beispielsweise PRIIPs nicht als eigenständiges IT-Projekt angesehen, sondern in einem Arbeitspaket zusammen mit anderen Vorhaben und Anforderungen an die Produktauflegung zusammengefasst werden. In einem solchen Arbeitspaket können dann auch die MiFID II Anforderungen an Kostentransparenz und Product Governance behandelt werden. Die Steuerung sowie die Anpassung bei zeitlichen Verzögerungen der Regulierung sollten durch einen Experten für den Produktauflegungsprozess erfolgen, der die Rolle des Product Owners – also des Verantwortlichen für die betroffenen Systeme – übernimmt.

Damit muss die Anpassung der IT-Systeme nicht über ein klassisches Wasserfallmodell erfolgen. Stattdessen können die regulatorischen Anforderungen mit denen des Marktes kombiniert werden und zwar in einem zentralen Anforderungskatalog. Der Product Owner ist in der Lage, Regulatorik und Innovationsprojekte ausgewogen zu betrachten. Das ermöglicht den Instituten die nötige Flexibilität: Verschiebt sich ein Projekt, so kann ein anderes vorgezogen werden. Der Product Owner entscheidet, in welcher Reihenfolge die Vorhaben abgearbeitet werden.

Ebenso können die MiFIR-Anforderungen an die Transaktionsregistermeldung gemeinsam mit den Anforderungen der SFTR-Meldung betrachtet und durch den Product Owner gesteuert werden. Auch wenn die beiden Meldungen unterschiedliche Anwendungsbereiche adressieren, in der Projektarbeit sind dieselben Meldeprozesse und -systeme von den Anforderungen betroffen.

Wünsche an die Regulierer

Noch ist offen, wie es mit den genannten Projekten weitergeht und ob beispielsweise auch PRIIPs und das Marktmissbrauchsgesetz (MAD/MAR) verschoben werden.

Wünschenswert wäre, dass die Regulierer

1. Abhängigkeiten zwischen Einzelregulierungen stärker betrachten

2. für mehr Planungssicherheit bei den Instituten sorgen

3. mehr Realitätssinn zeigen

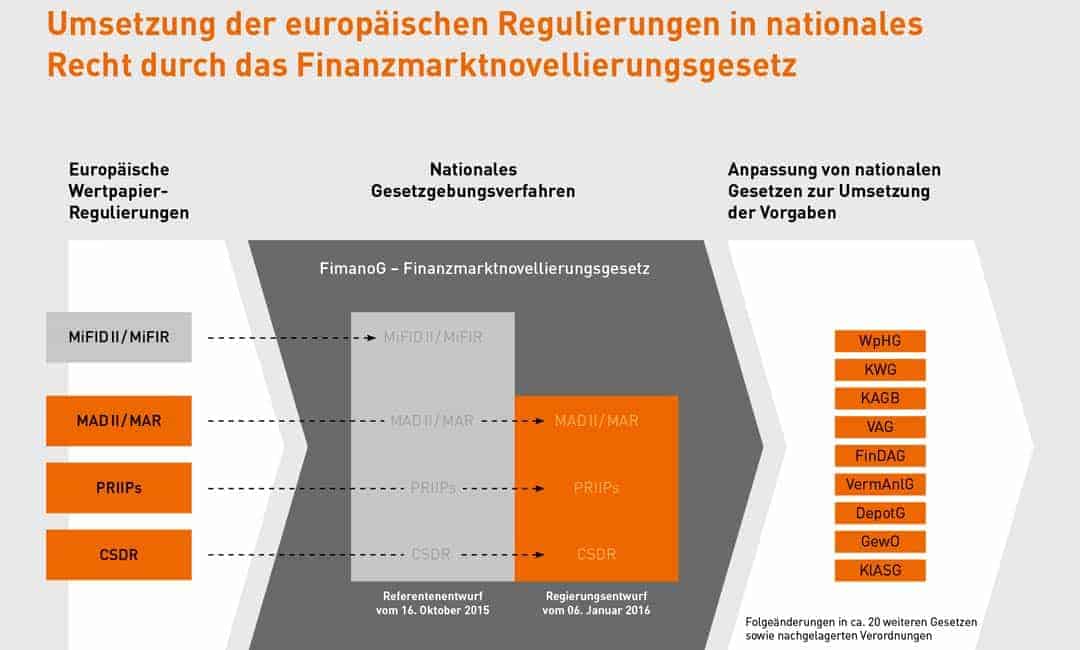

Vor allem was MiFID II und die damit verbundenen Projekte angeht, gilt es für den Gesetzgeber in Deutschland, die Abhängigkeiten sauber aufzuarbeiten und dann einen neuen, realistischen und abgestimmten Terminplan für alle zusammenhängenden Projekte zu erstellen. Mit dem Regierungsentwurf des FimanoG vom 06. Januar 2016 arbeitet der Gesetzgeber nun mit „Modulen“ – auf den ersten Blick zwar ein sinnvoller Ansatz. Dabei werden jedoch zunächst die Anpassungen durch MAD II/ MAR sowie PRIIPs vorgenommen und erst in einer zweiten Stufe die Basis mit MIFID II/ MiFIR umgesetzt. Berücksichtigt man, dass ein Erwägungsgrund der PRIIPs-Verordnung die Ergänzung der MiFID II im Bereich des Vertriebs ist, stellt die alleinige Verschiebung von MIFID II keinen praxisnahen Ansatz dar. Auch beim Kreditmelderegister AnaCredit können die Regulierer beweisen, dass sie aus den Problemen gelernt haben.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/24989

Schreiben Sie einen Kommentar