Fehlendes Vertrauen bremst Open Banking aus – Durchbruch kommt nicht richtig voran

PwC Strategy&

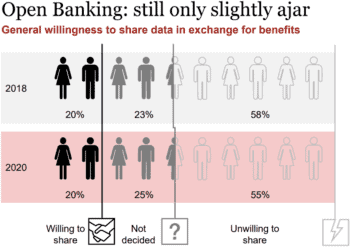

Ein Jahr Open Banking? Mit der Einführung der PSD2-Richtlinie sollte sich in Europa eine Welt neuer Bezahlmöglichkeiten und digitaler Finanzdienstleistungen etablieren. Doch sowohl in Deutschland als auch auf europäischer Ebene sind die Vorbehalte gegenüber Open-Banking-Angeboten noch immer groß: Lediglich 19% der deutschen Befragten sind dazu bereit, ihre Finanzdaten mit Banken oder Drittanbietern zu teilen, wie die aktuelle ‘PwC Strategy&’-Studie „European Payments“(PDF) zeigt.

PwC Strategy&

Auch wenn mit der Zurückhaltung bei der Weitergabe persönlicher Daten eine der Grundlagen für Open Banking bislang noch gehemmt ist, zeigen sich an einer anderen Front erste Fortschritte: Der Anteil der deutschen Konsumenten, die aktuell bereits ihr Smartphone zum Bezahlen nutzen, hat sich von 5% (2018) auf 9% (2020) fast verdoppelt (Europa: 14%). Debitkarten steigen ebenfalls weiter in der Beliebtheit und werden von 30% der deutschen Befragten präferiert (2018: 24%). Hingegen können Kreditkarten nicht von diesem Trend profitieren, ihr Anteil bei den beliebtesten Zahlungsmitteln sank von 9% (2018) auf 7% (2020). Auch europaweit liegen Debitkarten mit 31% (2018: 27%) bei den bargeldlosen Bezahlmethoden vorne. Zudem stehen Kreditkarten mit 19% (2018: 19%) auf europäischer Ebene höher im Kurs als in Deutschland.

PwC Strategy&

Die COVID-19-Pandemie führt zu einem zusätzlichen Anstieg bei bargeldlosen Zahlungen: 38% der deutschen Befragten geben an, momentan häufiger mit der Karte zu bezahlen als vor der Krise (Europa: 44%). Zusätzlich gibt die Mehrheit der Verbraucher in Deutschland (53%) an, ihr geändertes Bezahlverhalten auch nach der Krise ganz oder größtenteils beibehalten zu wollen (Europa: 48%).

A.T. Kearney

Zum Jahrestag des Inkrafttretens von PSD2 wird deutlich, dass der Weg zum Open Banking in Deutschland wie auch in anderen europäischen Ländern noch weit ist. Allerdings hat die COVID-19-Pandemie offensichtlich dazu beigetragen, das Zahlungsverhalten zugunsten digitaler Alternativen zu verändern – eine der Voraussetzungen für eine funktionierende Open-Banking-Infrastruktur. Banken und FinTechs sollten das aktuelle Momentum zum Anlass nehmen, um weiter in attraktive und integrierende Services zu investieren und so skeptische Verbraucher vom Mehrwert durch Datenaustausch zu überzeugen.“

Andreas Pratz, Co-Autor der Studie und Partner bei Strategy& Deutschland

In anderen Lebensbereichen sind Konsumenten in Deutschland mittlerweile durchaus bereit, für bestimmte Services ihre Daten zu teilen. Weit verbreitete Messenger (52%) oder Social Media-Apps (28%) werden häufig genutzt, ebenso wie Bonussysteme von Einzelhändlern (39%). Die Beispiele für erfolgreiche datenintensive Anwendungen außerhalb der Finanzwelt zeigen, welches Potenzial in Open Banking schlummert. Dieses muss nun über entsprechende Angebote weiter geweckt werden: Banken und FinTechs können ihren Kunden beispielsweise mit der übergreifenden Kontrolle über sämtliche Konten, Abbuchungen und Verträge die Vorteile von Open Banking aufzeigen.

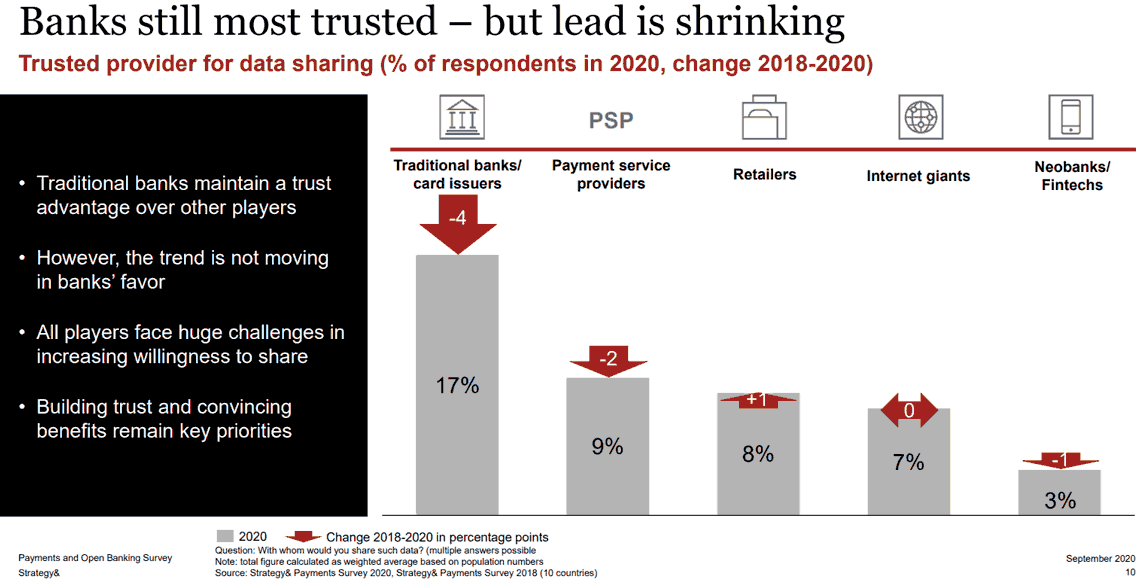

Da jedoch selbst der Vertrauensvorschuss von Banken im Hinblick auf die Weitergabe von Daten langsam schwindet, ist hier rasches Handeln gefragt.“

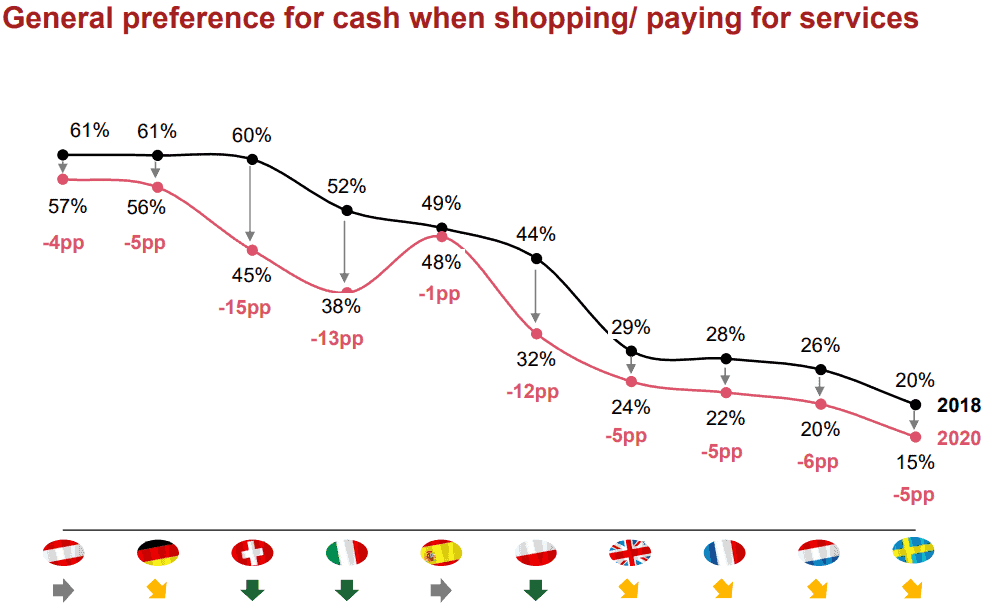

Gleichzeitig scheint die Abkehr vom Bargeld nun auch immer mehr in Deutschland anzukommen: Bevorzugten hierzulande 2018 noch 61% der Befragten Scheine und Münzen als Zahlungsmittel, verringert sich ihre Zahl auf nunmehr 56%. In Europa liegt dieser Wert allerdings nur noch bei 36% (2018: 43%). Die Beweggründe hinter der noch immer großen Bargeldleidenschaft in Deutschland haben sich in den letzten beiden Jahren jedoch deutlich geändert. Während vor zwei Jahren 44% der Befragten angaben, Bargeld sei oft die einzig akzeptierte Zahlmethode, sagen dies aktuell lediglich noch 35%. Gleichzeitig bezahlen aber mehr Personen wegen Sicherheitsbedenken bevorzugt bar (2020: 23%; 2018: 18%) oder um leichter die Kontrolle über ihre Ausgaben zu behalten (2020: 32%; 2018: 27%).

PwC Strategy&

Für die Studie wurden im August und September 2020 3.600 Verbraucher aus 12 europäischen Ländern online befragt: Deutschland, Frankreich, Großbritannien, Irland, Italien, Niederlande, Österreich, Polen, Schweden, Schweiz, Spanien und Türkei. In Deutschland wurden 304 Personen befragt. Europäische Vergleiche zwischen 2018 und 2020 beziehen sich auf die Länderauswahl 2018 (ohne Irland und Türkei).

Das PDF der Studie „European Payments“ können Sie hier kostenlos und ohne Adressangabe herunterladen.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/111305

Schreiben Sie einen Kommentar