Kernbanksysteme: „Eher Spinne im Netz als Bär in der Höhle.“ – Das Drei-Experten-Interview

In den kommenden drei bis vier Jahren wollen die Banken teils deutlich mehr Geld in ihre IT stecken, um zum digitalen Wettbewerb aufzuschließen. 63 Prozent, das zeigt die letzte Lünendonk-Studie, nehmen dafür auch die bestehende IT-Architektur unter die Lupe. Sie setzen bei Kernbanksystemen vor allem auf offene APIs, Microservices und Plattformen. Was das für die Kernbanksysteme bedeutet, diskutieren Achim Thienel, Geschäftsführer bei Finastra in Frankfurt, Justus Roux, Solutions Engineering Manager EMEA bei Mambu, und Rivo Uibo, Mitgründer von Modularbank.

Finastra

Herr Thienel, die Finanzindustrie hängt mit ihren IT-Budgets, die bis zu zehn Prozent vom gesamten Umsatz erreichen, alle anderen Wirtschaftszweige ab. Wohin müsste das Geld fließen?

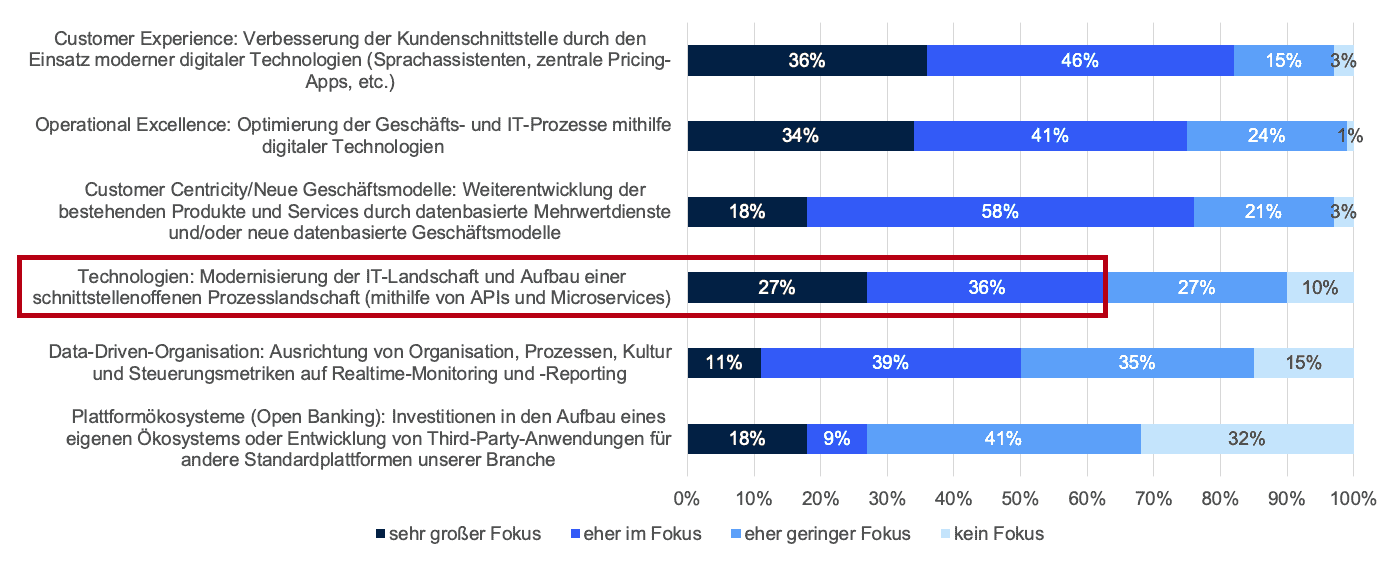

[W]ir merken, dass sich immer mehr Institute auf ihre Kunden ausrichten. Das ergibt sich auch aus der Studie, die Sie zitieren. Ganz oben stehen Sprachassistenten, Apps und was die Kunden sonst noch wollen, um ihre Bank digitaler zu erleben, als sie es heute tun (vgl. Abb. 1). Das ist gut, zwingt aber dazu, immer mehr Dienste zu entwickeln oder von Dritten anzubinden und diese zu verwalten. Dafür, für diesen Grad an Connectivity, sind die meisten Backends nicht gemacht. Daran sollten Banken als erstes arbeiten.

Lünendonk, Senacor.

Roux: Hinzu kommt, dass mehr angebundene Dienste auch bedeuten, häufiger reagieren zu müssen, wenn sich etwas ändert. Banken müssen sich an ein dynamisches Umfeld gewöhnen und das, was auf den digitalen Frontends passiert, hinten perfekt abbilden. Beweglicher oder agiler zu werden, entwickelt sich zu einem kritischen Faktor, sowohl was die Organisationen angeht als auch die IT- und vor allem die Kernbanksysteme.

Wenn Kunden sehen, was auf dem Smartphone oder Tablet möglich ist, wollen sie natürlich auch merken, dass die daran geknüpften Abläufe gut funktionieren. Sonst bleibt das digitale Erlebnis unvollständig.”

Modularbank

Uibo: Zu diesem digitalen Erlebnis gehört vor allem, in Echtzeit zu antworten. Die meisten Institute können zwar heute schon in ad hoc Daten annehmen, aber sie nur selten sofort bearbeiten. Wegen der immer noch verbreiteten Batchabläufe fällt es den Banken schwer, in anderen Ökosystemen entwickelte Dienste zu integrieren, weil diese alle auf modernen Architekturen aufbauen wie Cloud oder Microservices. Das zwingt viele Banken, mehr selbst zu machen, als sie sollten. Warum aber sollten die Institute etwa einen Authentification Service bauen? Im Wettbewerb bringt das nichts, ist zudem teuer und außerdem können andere Anbieter das viel besser.

Wie sollten Banken ihre IT-Weichen jetzt stellen?

Uibo: Banken genießen auch heute noch sehr viel Vertrauen, mehr noch als Tech-Konzerne oder FinTechs. Doch das ist nicht selbstverständlich. Vertrauen muss man sich hart erarbeiten, es kommt nicht von alleine. Wenn es um Dinge geht, die das eigene Leben prägen, erwarten die Menschen, dass sie sich auf ihre Bank verlassen können. Bei der ersten Immobilie, dem Ratenkredit oder wenn Nachwuchs kommt. All das beginnt beim Geld oder wirkt sich darauf aus. Banken, denen es gelingt, durch eine leistungsstarke IT in diesen Lebenszyklen relevant zu bleiben, machen sich für ihre Kunden unentbehrlich.

Thienel: Das stimmt. Dahinter steckt ja die Idee, sich zu einer Plattform zu entwickeln.

Und die muss möglichst offen sein, weil die damit verbundenen Risiken viel zu hoch sind, wenn ein Institut alles alleine macht.”

Bestes Beispiel: Compliance. Kriminelle aus Brasilien haben 2019 mit einem Trick die Konten von mehr als 2.000 Kunden einer kleineren Landesbank abgeräumt und rund 1,5 Millionen Euro erbeutet. Wenn aber noch viel mehr mit dem Konto verbunden ist, es also um noch mehr Daten geht, müssen die Banken aufpassen. Betrug und Geldwäsche aufzuspüren, wird dadurch erheblich schwieriger. Darum müssen die Institute dahin kommen, spezielle Tools anzubinden, die mit künstlicher Intelligenz arbeiten oder mit Machine Learning, um Muster zu erkennen und rechtzeitig eingreifen zu können.

Mambu

Roux: Praktisch heißt das, monolithische Systeme wie das Kernbanksystem aufzubrechen, damit die Banken schnell reagieren, kurzfristig neue Releases einspielen und ihre IT mit den eingebundenen Diensten gemeinsam skalieren können. Was die Daten betrifft, werden schon bald sowohl im Up- wie auch im Downstream die Volumina dramatisch steigen. In vielen Fällen bedeutet das übrigens auch, die eigenen Abläufe zugänglicher zu machen, damit auch Drittanbieter von Banken entwickelte Dienste einbinden können. Immer mehr Institute merken das jetzt, wo sie versuchen, ihre PSD2-Schnittstellen zu Geld zu machen.

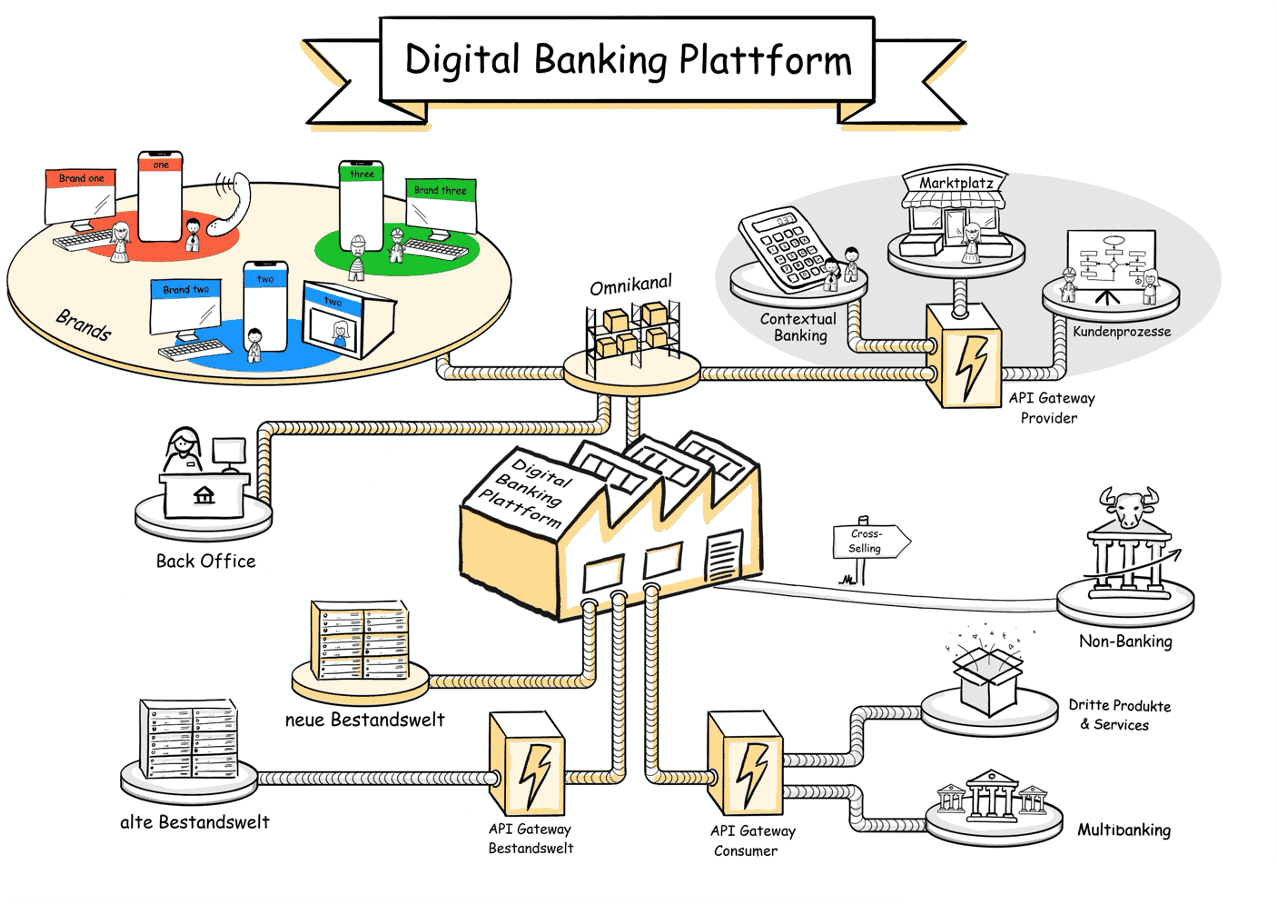

Uibo: Ich bin überzeugt, dass sich das Kernbanksystem zu einem integralen Bestandteil der Plattformökonomie für Banken entwickelt. Technisch bedeutet das, das Kernbanksystem für alle erdenklichen Maschinen, Devices und Komponenten zu öffnen und über APIs zugänglich zu machen (vgl. Abb. 2). Embedding ist der Schlüssel – und embedding oder embedded sein heißt, fähig sein zu skalieren.

Leopold Rosenthal, Senacor.

Thienel: Offen, aber auch konzentrierter. Künftige Kernbanksysteme sitzen eher wie die Spinne im Netz als wie ein Bär in der Höhle. In der neuen Welt deckt ein Kernbanksystem nur noch die tatsächlichen Kernfunktionen ab, alles andere entwickelt sich organisch darum herum. Diese Module nutzen die Kernfunktionen, arbeiten aber weitgehend autark, damit auch innerhalb der Kernbank-IT Releases während des laufenden Betriebs stattfinden können und nicht mehr nur über lange Wochenenden und monatelang vorab geplant.

Das Kernbanksystem als Lego-Baukasten. Keine Suite mehr, nur noch Module?

Uibo: Die Bank der Zukunft ist eine modulare Bank, eine Modularbank (lacht), die ihre IT-Komponenten permanent anders zusammensteckt. Je nachdem, was gebraucht wird.

Roux: Daran führt auch deshalb kein Weg vorbei, weil die verschiedenen Komponenten, über die wir gerade sprechen, alle unterschiedlich lange Lebenszyklen aufweisen. Frontends, CRM oder Zahlungsverkehrssysteme, aber auch die Infrastruktur, ob SaaS oder Cloud, und die sich daraus ergebenen Betriebsmodelle setzen voraus, dass auch das Kernbanksystem flexibel und jederzeit aktualisiert werden kann.

Das Mindset dazu heißt „ständiges Beta“.”

Thienel: Diese Module sind künftig nur noch über Schnittstellen, APIs, verbunden und lassen sich so unabhängig voneinander bearbeiten und auch skalieren. Das ergibt dreifach Sinn, weil die Banken so eine flexiblere Architektur bekommen, ihre Teams dadurch interdisziplinär und ohne sich gegenseitig zu stören arbeiten können und auch bei der Infrastruktur selbst einen Schritt nach vorne machen. Beispiel Cloud: Einige Teile oder gar das ganze Kernbanksystem zu containerisieren und in die Wolke zu schieben, erlaubt, von jetzt auf gleich genau das zu skalieren, was gerade gefragt ist. Davon profitieren gerade auch die Kunden, weil Anfragen schneller durchgehen. Das ist, als würden Sie mobil mit 5G statt Edge surfen.

Uibo: Wir dürfen auch nicht vergessen, dass jede Bank unterschiedliche Dienste skaliert, weil sich die Geschäftsmodelle unterscheiden. Bei einigen laufen vielleicht besonders viele Kredite durch, bei anderen gibt das Transaction Banking den Takt vor. Wir reden also von Scalability per Capability und jede einzelne dieser Capability muss mit wenigen Klicks angebunden sein, Plug and Play. Auch das spricht für eine offene, modular aufgebaute Kern-Architektur.

Roux:

Plug and Play ist ein gutes Bild, weil sich eine Bank, die das kann, dadurch unabhängig von einzelnen Herstellern macht. Bisher mussten sich die Banken immer entscheiden: make or buy – horrende Kosten, um alles selbst zu bauen, versus Vendor Lock-in. Beides ist riskant und auf die eine oder andere Weise teuer.”

Ja gut, aber eine modulare IT beim Kernbanksystem bedeutet doch trotzdem, dass ich als Bank viel mehr selbst machen, also viel Geld für Entwickler ausgeben muss.

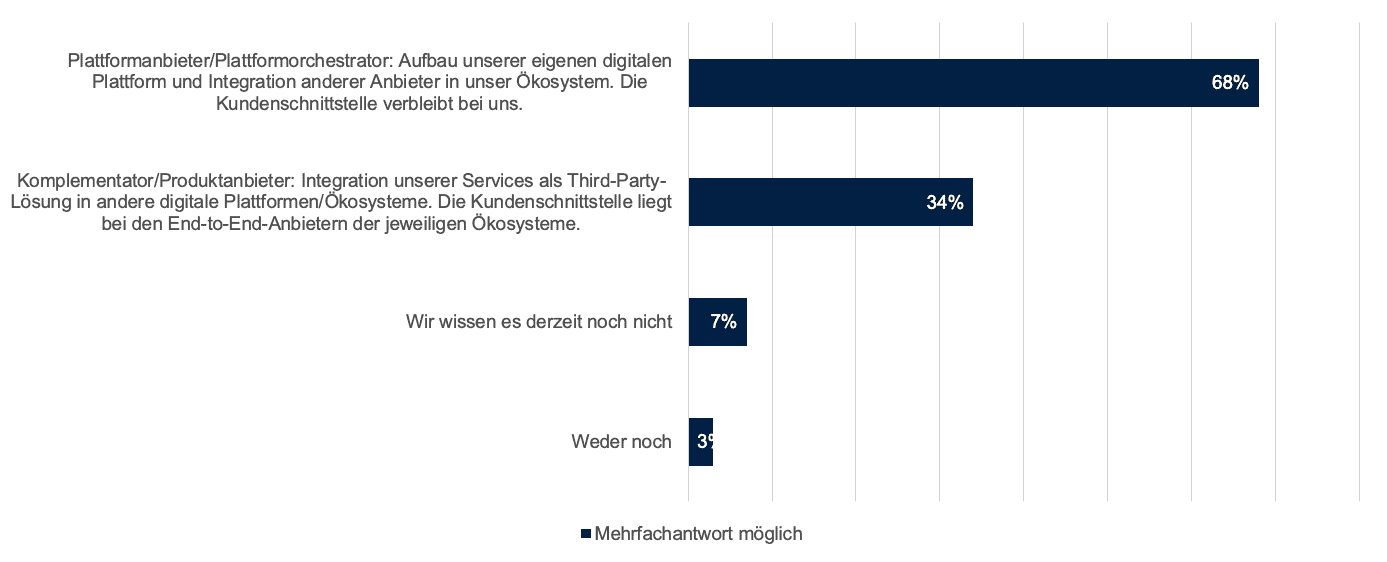

Roux: Das muss eine Bank, die sich differenzieren will, sowieso. Standard einkaufen, Value selbst entwickeln. Daran führt in meinen Augen kein Weg mehr vorbei. Darin sehe ich aber mehr Chancen als Risiken. In einer digitalen Welt müssen sich alle Unternehmen mehr um die IT kümmern, wenn sie weiter mithalten wollen. Sie müssen aber nicht alles von A bis Z selbst machen, dafür gibt es SaaS, Microservices und modularisierte Komponenten. Viele Banken wollen sich ja früher oder später zu einer Plattform entwickeln (vgl. Abb 3), das geht nur mit modernen Technologien – und seien wir ehrlich, wer das will, lockt doch die dafür nötigen Entwickler nicht mit zwanzig Jahre alter Legacy an.

Lünendonk, Senacor.

Thienel: Mir ist wichtig, auch zu betonen, dass wir keine Oberlehrer sind, die den Banken erklären, was sie jetzt zu tun haben. Wir als Anbieter müssen ja selbst auch noch ein paar Hausaufgaben erledigen. Plattformen sind dazu ein gutes Stichwort, weil sie, wenn Banken, also unsere Kunden, sie aufbauen, uns dazu zwingen, dazu etwas beizutragen.

Wie meinen Sie das?

Thienel: Es wäre ja widersprüchlich, Banken zu erklären, dass sie ihre IT öffnen müssen, wir selbst aber nur geschlossene Systeme anbieten. Große Institute können sich ihre Plattformen komplett selber bauen, aber kleinere nicht – und das sind die für Hersteller wie uns besonders interessanten Banken. Hier bietet sich uns die Chance, zu Plattform-Enablern zu werden. Das bedeutet aber auch, dass wir auf unserer Kernbank-Plattform andere Anbieter zulassen.

Uibo: Ganz klar, wenn sich eine Bank ein Kernbanksystem ins Haus holt, das praktisch wie eine API-Plattform arbeitet, muss sie sich sicher sein, dass sie damit nicht die interessanten FinTechs oder generell Drittparteien abschneidet, die solche Dienste entwickeln, die eine Bank nicht selbst entwickeln kann oder möchte.

Inzwischen sind wir an einem Punkt, an dem das Beste nicht mehr nur aus dem eigenen Haus stammt, sondern aus einzelnen Teilen besteht, die von überall herkommen.”

Thienel: Wir lassen auf unserer Plattform sogar Angebote von direkten Konkurrenten zu.

Uibo: Das ist schlau, weil das Produkt dadurch wertvoller wird. Sowohl die Banken wie auch die angebundenen Partner bekommen ein Forum, das sie normalerweise nicht erreichen. Neu ist daran, dass dieses Setup erlaubt, bis hinunter in die Kern-IT zu integrieren. Bislang findet die Zusammenarbeit etwa von Banken und FinTechs ja vor allem auf der Oberfläche statt, das heißt dort, wo die Kunden klicken.

Achim Thienel verantwortet bei Finastra als Product Director für Core Banking und Cloud in Europa die Einführung der Kernbankenlösung Fusion Essence Cloud im deutschen Markt. Er ist außerdem Geschäftsführer der Finastra International GmbH in Frankfurt.

Achim Thienel verantwortet bei Finastra als Product Director für Core Banking und Cloud in Europa die Einführung der Kernbankenlösung Fusion Essence Cloud im deutschen Markt. Er ist außerdem Geschäftsführer der Finastra International GmbH in Frankfurt.

Justus Roux leitet das EMEA Solutions Engineering Team bei Mambu und begleitet Finanzunternehmen bei ihrer digitalen Transformation. Er verfügt über mehr als 15 Jahre Erfahrung in der Finanzdienstleistungsbranche und war in Führungspositionen in den Bereichen Management Accounting, Business Intelligence und FinTech tätig.

Justus Roux leitet das EMEA Solutions Engineering Team bei Mambu und begleitet Finanzunternehmen bei ihrer digitalen Transformation. Er verfügt über mehr als 15 Jahre Erfahrung in der Finanzdienstleistungsbranche und war in Führungspositionen in den Bereichen Management Accounting, Business Intelligence und FinTech tätig.

Ribo Uibo ist Mitgründer und Chief Business Officer bei Modularbank. Zuvor hat er Banking- und Architekturlösungen für Finanzdienstleister entwickelt. Dazu gehören etwa eine Kreditplattform für Klein- und mittelständische Unternehmen bei der finnischen OP Financial Group und ein neues Modell für Hypothekenkreditgeschäfte bei der Royal Bank of Scotland.

Ribo Uibo ist Mitgründer und Chief Business Officer bei Modularbank. Zuvor hat er Banking- und Architekturlösungen für Finanzdienstleister entwickelt. Dazu gehören etwa eine Kreditplattform für Klein- und mittelständische Unternehmen bei der finnischen OP Financial Group und ein neues Modell für Hypothekenkreditgeschäfte bei der Royal Bank of Scotland.

Roux: Frontends sind heutzutage keine Game Changer mehr, das stimmt. Viel spannender ist doch, wie die Daten fließen und dass sie ungehindert fließen. Vom Kernbanksystem hin zum Payment Hub, ins Wertpapierhandelssystem – und zurück. Wem das gelingt, der kann nicht nur viel leichter integrieren und eigene Angebote integrierbar machen, sondern auch interne Anläufe besser automatisieren. Ob Event-Steuerung oder BPM-Engine, alles, was wir derzeit erleben, um die Prozesse zu automatisieren, setzt durchgehend digitalisierte Datenstraßen voraus, End-to-End, von der Drittanbieter-App durchgestochen bis ins Core Banking.

Thienel: Genau, Frontends und Core Banking müssen perfekt zusammenpassen. Eins möchte ich aber noch zu den Daten ergänzen, weil wir immer mehr merken, dass die abgebildeten Informationen selbst auch dazu beitragen, bessere Angebote zu machen. Wer, wenn nicht die Banken, sollten etwa für Machine Learning, künstliche Intelligenz oder Predictive Analytics die dafür relevanten Daten bereitstellen? Darin steckt so viel Mehrwert, weil sich die Qualität von Testdaten unmittelbar auf das Produkt auswirkt.

Die Institute lassen sich dann für die Daten bezahlen?

Thienel:

Eher dafür, dass andere die Daten nutzen dürfen, also für den Zugang. Damit meine ich jetzt nicht einen vom Kunden gestatteten Zugriff über die PSD2-Schnittstelle, vielmehr einen von den Banken aggregierten Pool an Daten.”

Roux: Ich finde auch, dass wir den Blick über PSD2 hinaus erweitern sollten. Die Frage, wie Banken ihre Daten, Abläufe und Schnittstellen monetarisieren, stellt sich ja generell.

Wie sollten Banken Ihrer Meinung nach jetzt vorgehen, wenn sie sich für eine offene IT-Architektur entscheiden und auch das Kernbanksystem modernisieren wollen?

Thienel: Als erstes empfehle ich, das Geschäftsmodell zu durchleuchten und vorab ganz klar festzulegen, wohin sich die Bank entwickeln möchte – erst dann lohnt sich ein genauer Blick auf die Anbieterlandschaft.

Roux: Sehe ich auch so. Während dieser Vorarbeiten sollten die Banken sich aber auch gleich daran machen, ineinander verflochtene Funktionen aufzutrennen. Dieses Decoupling etwa von KYC- und anderen Risiko-Modellen ermöglicht später, die gesamte IT-Architektur modular zu denken und mit den richtigen Komponenten abzubilden.

Uibo: Neben diesen, sagen wir, technologischen Silos sollten die Banken unbedingt auch die organisatorischen auflösen. Wer in Modulen denkt, denkt automatisch in kleinen Teams, die sich für jede neue Aufgabe neu suchen und finden. Falls einzelne Aufgaben zu groß werden, kann sich auszahlen, eigene Töchter zu gründen – detached from the mothership. Sonst kann passieren, dass sich die Verantwortung zu sehr verteilt oder gar auflöst. Das wäre fatal, weil sich die Innovationszyklen immer weiter verkürzen. Jemand muss die Fäden in der Hand halten, damit das klappt.

Herr Thienel, gibt es eine typische Bank, die sich für Ihre Lösung entscheiden würde?

Ich glaube, wir haben keine typische Anwenderbank. Am ehesten würde ich sagen, zu uns kommen Banken, die nach einer innovativen Plattform-as-a-Service-Lösung für das Core Banking suchen und einer großen Community, die laufend neue Komponenten dafür bereitstellt.

Wie ist das bei Ihnen, Herr Roux?

Wir unterstützen Banken darin, die wichtigsten Komponenten möglichst individuell zusammenzustellen und das als echte SaaS-Plattform. Dazu gehört für uns auch, Prozesse zu orchestrieren, die das, was wir Composable Banking nennen, erst ausmacht und zum Leben erweckt.

Herr Uibo, das letzte Wort gehört Ihnen.

Bei uns sind Banken richtig, die hungrig nach Veränderung sind, schnell in den Markt drängen und neue Ertragsquellen erschließen wollen. Wir wollen Banken helfen, aus einem David zu einem Goliath zu werden. Manchmal fehlt dafür ja nur ein Schubs in die richtige Richtung.

Vielen Dank für das Gespräch.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/116811

Schreiben Sie einen Kommentar