Open Insurance ruft auch Banken auf den Plan

Die Marktevaluierung von Innopay zeigt, dass Open Insurance bereits erste spannende Angebote hervorgebracht hat. Doch die meisten Versicherer haben noch einen weiten Weg vor sich, so die Analysten. Auffällig ist, dass bereits eine Reihe von Banken mitmischen – die von ihren Erfahrungen mit Open Banking profitieren.

Innopay

Die Digitalisierung macht auch vor der Versicherungsbranche nicht halt, und so suchen Assekuranzen auf der ganzen Welt nach Möglichkeiten, die Wertschöpfung aus Daten, Produkten und Dienstleistungen mithilfe digitaler Plattformen und Ökosysteme zu erhöhen. Das A und O einer solchen Entwicklung ist die Bereitstellung von Schnittstellen, mit denen alle relevanten Player – in erster Linie Versicherer, FinTechs und Banken – ihre Services vernetzen und Daten problemlos austauschen können.

Was im Finanzbereich mit Open Banking begann, findet nun langsam seine Entsprechung in der Versicherungswirtschaft mit Open Insurance: der Austausch und die Nutzung großer und stetig wachsender Mengen an Versicherungsdaten, -produkten und -dienstleistungen in digitalen Ökosystemen. Nicht nur neue Vertriebskanäle, sondern ganz neue Geschäftsmodelle eröffnen sich hier.

Innopay

„Open Insurance nimmt rasant Fahrt auf und ist der Schlüssel für Versicherer, um ihre Geschäftskontinuität und zukünftige Relevanz zu sichern. Für sie ist es daher an der Zeit, über ihre Strategien zur Öffnung ihres Geschäfts nachzudenken, die notwendigen Fähigkeiten zu entwickeln und digitale Ökosysteme zu schaffen.“

Maarten Bakker, Partner und Insurance Lead bei Innopay

Bestandsaufnahme der aktuellen Entwicklung

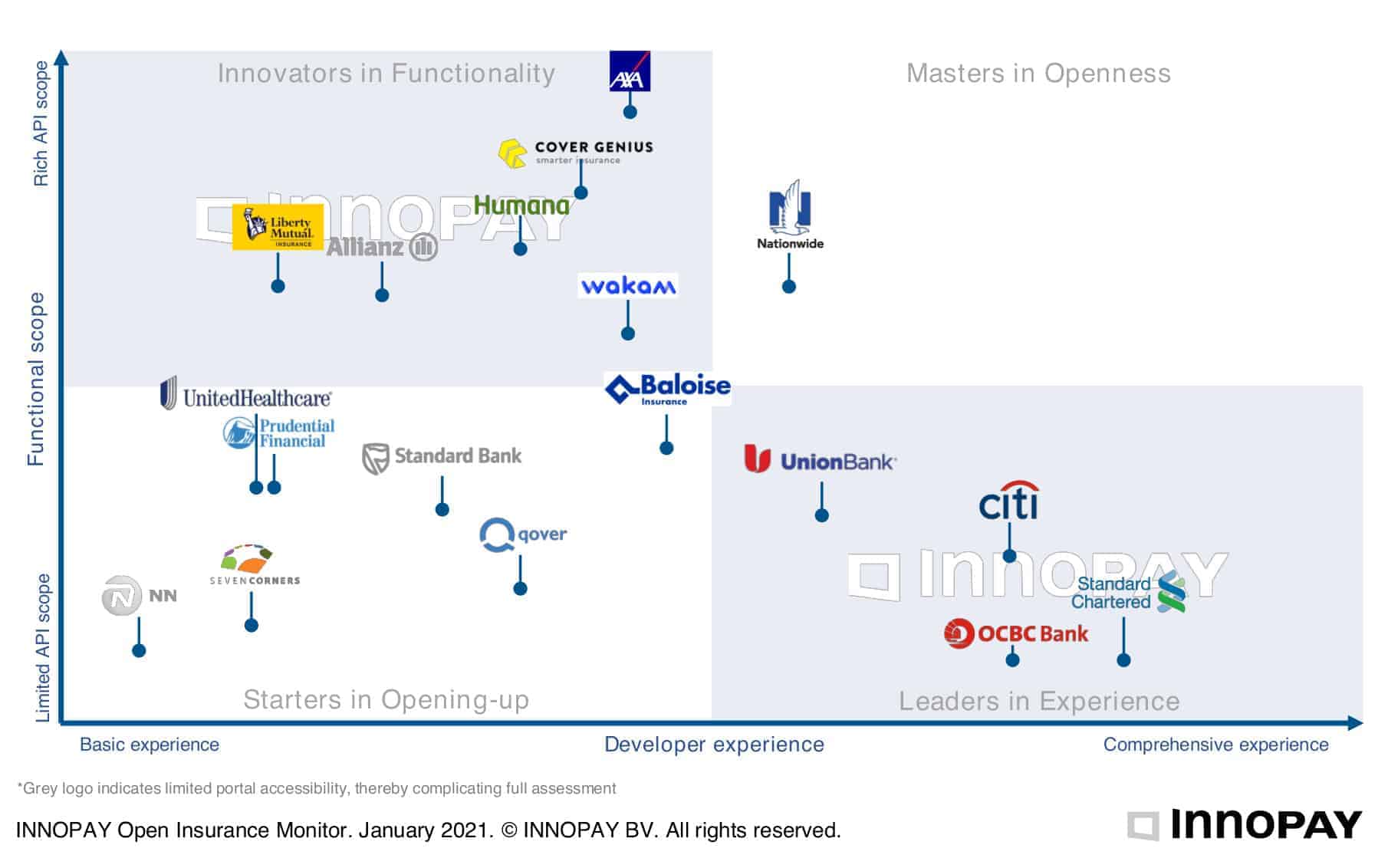

Innopay, eine europäische Unternehmensberatung für digitale Transaktionen, hat sich die Open-Insurance-Initiativen von Versicherern und Banken angesehen und auf ihren Reifegrad untersucht. Die Ergebnisse veröffentlichten die Analysten in ihrem ersten Open Insurance Monitor (OIM). Bei der Methodik griff Innopay auf den bereits seit längerem erstellten Open Banking Monitor zurück. Die Player und ihre Services werden auch im OIM anhand von vier Kriterien bewertet:

- API Catalogue: Funktionsumfang der APIs

- API Documentation: Qualität und Verständlichkeit der API-Dokumentation

- Developer Experience: Benutzerfreundlichkeit des Entwickler-Portals

- Developer Community: Wege der Interaktion mit der Entwickler-Community

Anhand dieser Kriterien erfolgt eine Einstufung in die vier Quadranten des OIM-Benchmarks. Je nach Entwicklungsstand unterscheidet Innopay folgende Kategorien:

- Starters in Opening-up: Wenige Funktionen und geringe Erfahrung mit den Bedürfnissen von Entwicklern

- Leaders in Experience: Wenige Funktionen, aber ansprechende Developer-Services

- Innovators in Functionality: Größere Funktionsvielfalt, aber wenig ansprechendes Entwicklerportal

- Masters in Openness: Sowohl Funktionalität als auch Ansprache der Entwickler-Community auf hohem Niveau

Zweigeteiltes Bild bei Versicherern

Das Fazit des ersten OIM verdeutlicht, dass die Entwicklung von Open Insurance noch relativ am Anfang steht. So fällt beispielsweise auf, dass einige führende Versicherer zwar gute Fortschritte bei der Entwicklung eines reichhaltigen API-Portfolios machen. Bei den meisten Versicherern liege der Fokus stark auf den technischen Aspekten oder Spezifikationen von APIs.

Auf der anderen Seite mangelt es ihnen sichtbar an Erfahrungen mit der Entwickler-Community, so dass deren Bedürfnisse und Anforderungen bislang noch zu wenig in den angebotenen Services berücksichtigt werden. Innopay nennt hier beispielsweise die Bereitstellung von Dokumentationen, Tools wie Software Development Kits (SDK) oder Tutorials zur Orientierung auf dem Entwicklerportal, aber auch die generelle Zusammenarbeit mit der Community, um Kollaboration und Innovation voranzutreiben.

Innopay

Banken punkten mit Erfahrung

Gerade im Bereich der Developer-Ansprache könnten die Finanzinstitute von ihrem Erfahrungsvorsprung profitieren, den sie sich mit Open Banking erarbeitet haben, stellt Innopay weiterhin fest. Sie seien bereits heute in der Lage, auch im Assekuranz-Bereich eine ausgereiftere Erfahrung für Entwickler zu bieten. Zum Teil werde bereits sichtbar die Erweiterung ihres API-Portfolios um Versicherungsdienstleistungen vorangetrieben.

Der OIM hat eine kleine Gruppe von Banken identifiziert, die Versicherungsdienstleistungen über APIs anbieten. Allerdings ist der Umfang der versicherungsbezogenen Funktionalität bei diesen Banken noch begrenzt. Wenn sie sich dazu entschließen, ihr API-Portfolio um entsprechende Dienste zu erweitern, werden diese Player in die Kategorie „Masters in Openness“ wandern.

Innopay

„Gleichzeitig ergeben sich durch diese Dynamik auch vermehrt Chancen für Banken, ihre Bancassurance-Modelle und Themen wie embedded insurance voranzutreiben. Ihre Erfahrungen mit Open Banking bilden eine gute Basis, auch in der Open-Insurance-Entwicklung eine wichtige Rolle zu spielen.“

Karl Illing, Leiter des Deutschland-Geschäfts bei Innopay

Viele Versicherer haben laut OIM noch einen weiten Weg vor sich hin zur vollständigen Öffnung ihrer versicherungsbezogenen Daten, Produkte und Dienstleistungen. Auch in diesem Punkt, der eng mit der strategischen Ausrichtung verknüpft ist, sieht Innopay die Assekuranzen noch im Rückstand gegenüber den Banken. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/117295

Schreiben Sie einen Kommentar