EZB plant tiefgehende Reform des Meldewesens für Banken – das European Reporting Framework (ERF)

Cofinpro

Die Europäische Zentralbank (EZB) will das Meldewesen für Banken europaweit harmonisieren und die Informationspflichten verschärfen: Unter dem geplanten „European Reporting Framework“ (ERF) sollen Finanzdienstleister ihre Daten an Zentralbanken und Aufsichtsbehörden künftig nicht mehr aggregiert, sondern granular liefern. Dies gilt in einem ersten Projekt bereits für das zum 31. Januar 2018 startende Kreditregister AnaCredit. Langfristig werden Banken unter den neuen Berichtspflichten zwar effizienter arbeiten können, zunächst jedoch kommt eine Menge Arbeit auf sie zu.

von Alexandra Pirmann, Leading Consultant und Johanna Schubert, Consultant, Cofinpro

Cofinpro

Banken-Initiative tüftelt am einheitlichen Datenmodell

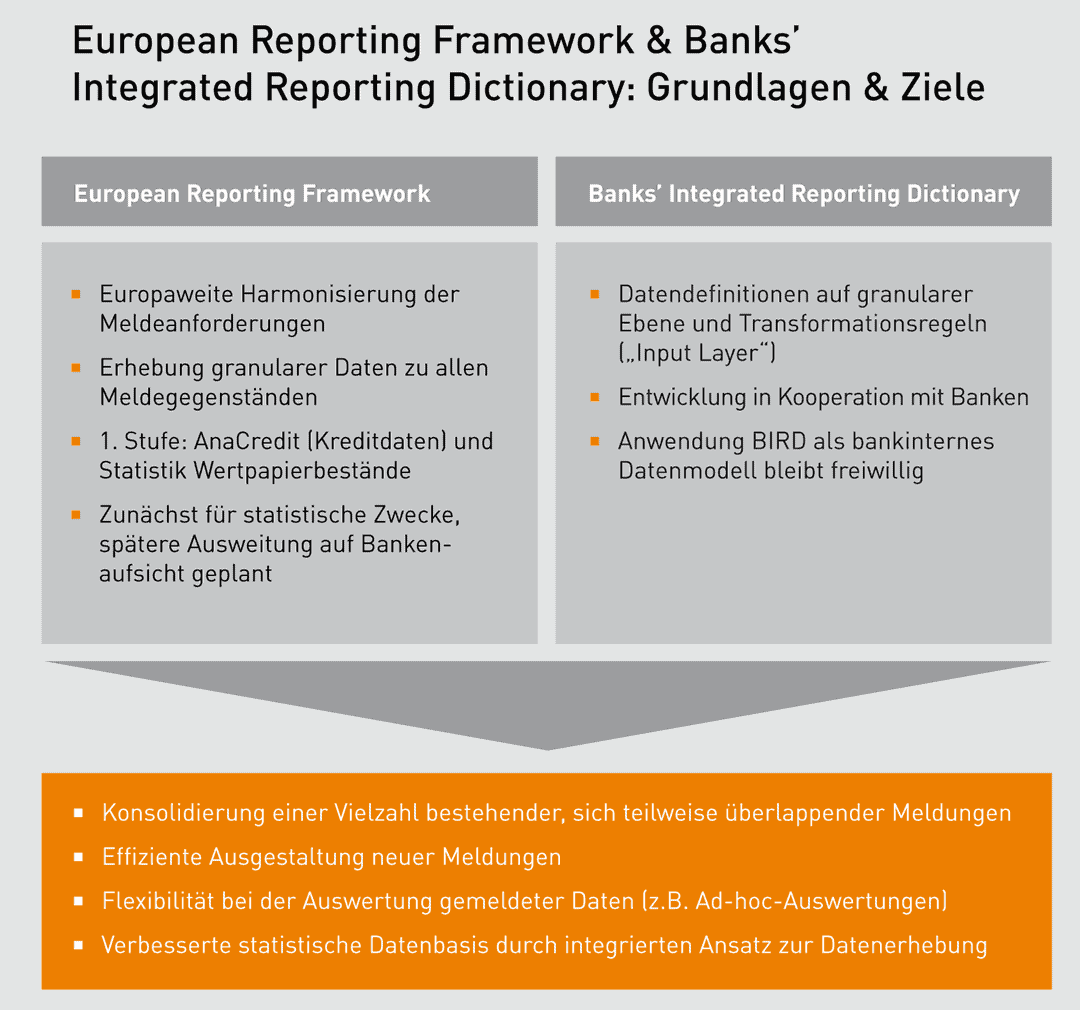

Das soll künftig anders werden. Bereits die im Januar 2013 vom Baseler Ausschuss für Bankenaufsicht als Reaktion auf die Finanzkrise veröffentlichten Grundsätze für die effektive Aggregation von Risikodaten und die Risikoberichterstattung (BCBS 239) verordnen Banken die Vereinheitlichung von Datendefinitionen und die Etablierung einer verlässlichen Datenbasis. Mit der Umsetzung von BCBS 239 schaffen Banken daher wichtige Voraussetzungen für die Bewältigung künftiger Anforderungen aus dem ERF. Ziel der Notenbanker ist die Erhebung granularer Daten auf Basis eines europaweit einheitlichen Meldewesens. Während die Grundsätze von BCBS 239, die künftig auf Basis der fünften MaRisk-Novelle für alle deutschen Banken verbindlich werden, auf die Verbesserung des internen Risikoreportings abzielen, soll das ERF künftig vor allem für statistische Auswertungen und perspektivisch auch von der Bankenaufsicht genutzt werden können. Und so erarbeitet derzeit eine aus rund 30 europäischen Geschäftsbanken bestehende Initiative um die EZB namens „Banks‘ Integrated Reporting Dictionary“ (BIRD) auf freiwilliger Basis einen einheitlichen Standard für ein Datenmodell, auf dessen Basis das ERF umgesetzt werden kann. Als Referenz dient das Österreichische Modell – dort melden erste Banken granulare Daten an die Nationalbank.

Der Starttermin rückt näher

Bislang gibt es allerdings weder Verordnungen noch einen Zeitplan für das ERF. Terminiert ist nur der erste Schritt: Ab dem 31. Januar 2018 soll das Kreditregister AnaCredit für Darlehen von Kreditinstituten an nicht-natürliche Personen gelten. Eine vorbereitende Testphase ist für das vierte Quartal 2017 geplant. In seinen nächsten Ausbaustufen könnte das Register u.a. auf Investmentfonds und Wohnimmobilienkredite bei natürlichen Personen ausgeweitet werden.

Cofinpro

Datenexplosion für Banken

Wie wird die neue Meldewelt im Kreditbereich konkret aussehen? Bislang müssen die Banken aggregierte Zahlen über einen Kreditnehmer mit einem oder mehreren Darlehen ab einer Summe von jeweils 1 Mio. Euro liefern. Im Rahmen von AnaCredit sind die Institute dazu verpflichtet, für jeden einzelnen Kredit 89 Attribute zu melden, zum Beispiel den ausstehenden Nominalwert, aufgelaufene Zinsen, den Zweck des Kredits oder die Ausfallwahrscheinlichkeit. Dies gilt ab insgesamt 25.000 Euro pro Kreditnehmer, unabhängig von der Anzahl seiner Darlehen. Eine Grenze, die schnell erreicht ist.

Der Meldeumfang der Banken wird damit gegenüber dem bisherigen erheblich steigen, was eine der Ursachen für den Proteststurm der Banklobbyisten im Vorfeld des Registers ist.”

Langfristige Vorteile für Banken

Der Vorteil für die Notenbanken besteht darin, dass sie die von den Instituten gemeldeten, granularen Daten quasi auf Knopfdruck nach Belieben auswerten könnten. Wie lange laufen die Darlehen? Welche Ausfallrisiken bestehen durch eine politische Krise oder eine Naturkatastrophe wie Hochwasser? Wie hoch ist der Anteil fauler Schiffskredite am Portfolio? Gläserne Banken – bildlich gesprochen – erlaubten künftig schnell jeden Einblick und Vergleich. Bislang müssen Notenbanken zeitaufwendige Ad-hoc-Anfragen an die Kreditinstitute stellen, bei denen es in der Regel einen hohen Aufwand verursacht, die entsprechenden Informationen zusammenzutragen.

Auch die einzelnen Institute werden auf längere Sicht vom ERF profitieren. Denn ihr Aufwand verringert sich, müssen sie doch jede relevante Zahl nur einmal melden – die Aufsichtsbehörden wären dann in der Lage, Detailberichte selbst abzuleiten. Zudem geht die Arbeit schneller als bisher, wenn die erforderlichen automatisierten Prozesse etabliert sind – noch werden vielfach manuelle Eingriffe bei der Erstellung der Meldeformulare angewandt. Auch die Wartung eines integrierten Datenhaushalts, aus dem die granularen Meldungen gespeist werden sollen, wird einfacher.

All das führt zu Kostensenkungen bei den Banken. Und da die bisherigen Redundanzen im Berichtswesen wegfallen, bekommen die Häuser überdies besseren Einblick in ihre Risikokennzahlen.”

Kurzfristige Nachteile belasten

Kurzfristig jedoch müssen die Banken massiv investieren, um eine geeignete IT-Infrastruktur für die granulare Datenmeldung aufzubauen und Prozesse zur Data Governance zu etablieren. Noch ist nicht absehbar, wie hoch die Kosten dafür sein werden. Da das neue und das alte Meldewesen zumindest so lange parallel weiterlaufen, bis das neue Reporting steht, sind die Institute zudem gezwungen, erheblich mehr zu berichten als bisher.

Übergeordnete Sichtweise durch externen Moderator

Die Gegenüberstellung zeigt: Langfristig birgt ein hoher Automatisierungsgrad des Meldewesens für Banken erhebliches Sparpotenzial, erfordert aber eine sorgfältige Koordination, um mit vertretbarem Aufwand umsetzbar zu sein. Was ist den Kreditinstituten deshalb zu empfehlen? Unter einer Doppelspitze aus IT und Fachbereich sollten sich Vertreter der Bereiche Risikocontrolling, Finanzen, Meldewesen, Bankbetrieb und aus der IT zusammensetzen. Mit an den Tisch gehört ein neutraler, produktunabhängiger Moderator. Er blickt von außen auf das Projekt und schafft eine gemeinsame Basis – schließlich verfolgt jeder Bereich eigene Interessen und möchte sein jeweiliges Berichtswesen beibehalten. Im Falle des Eingangsbeispiels aus dem Rating bedeutet das: Es ist sinnvoller, ein gemeinsames Verständnis einer Bonitätsbewertung zu entwickeln als auf der Korrektheit der eigenen Interpretation zu beharren.

To-do-Liste für Banken

Der erste Schritt sollte eine Analyse der bestehenden Datensysteme sein. Aus der Frage, welche Lücken hier bestehen, kann die Expertenrunde nun unter Anleitung des Moderators das übergreifende Datenmodell für das neue Meldewesen erarbeiten. Es sollte die Daten systematisiert darstellen und ein fachliches Glossar umfassen, welches ein gemeinsames Verständnis hinsichtlich der Daten sicherstellt. Bei der Konzeption sollten unter anderem folgende Fragen geklärt werden: Wie soll das Modell aufgebaut sein? Welche Technologie will die Bank dabei verwenden? Wie kann sie in Zukunft die Data Governance sicherstellen?

Zu diesem Zweck müssen die Institute Verantwortlichkeiten und Regeln festlegen, wie künftig mit den Daten umgegangen werden soll und wie deren Qualität zu überprüfen ist. Wichtig ist zudem, dass die neue Reporting-Struktur später jederzeit verändert oder erweitert werden kann. Einschließlich der Umsetzung in den IT-Systemen kann ein solches Vorhaben bis zu zwei Jahre dauern.

Fazit

Das Kreditregister AnaCredit startet Ende Januar 2018. Es ist die erste Stufe des geplanten, europaweit harmonisierten Meldewesens für Banken (ERF).”

Das Kreditregister AnaCredit startet Ende Januar 2018. Es ist die erste Stufe des geplanten, europaweit harmonisierten Meldewesens für Banken (ERF).”

Die einzelnen Kreditinstitute stehen nun vor einer Herausforderung: In Vorbereitung auf die neuen Anforderungen müssen sie mit ihren Abteilungen eine gemeinsame Sprache finden, um eine konsistente Datenbasis etablieren zu können. Dies ist ein permanenter Übersetzungsprozess, denn die Bereiche haben oftmals unterschiedliche Sichtweisen auf die Daten. Die BIRD-Initiative rund um die EZB ist gerade dabei, ein Pilotrelease zu finalisieren, welches mit dem Fokus auf AnaCredit und die Statistiken über Wertpapierbestände bislang jedoch nur für einen Teilbereich des Meldewesens einen Standard für ein integriertes Datenmodell vorlegt.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/45814

Schreiben Sie einen Kommentar