Die dritte Welle reiten: Innovationen wie Payment-API-Hubs revolutionieren die Finanzbranche

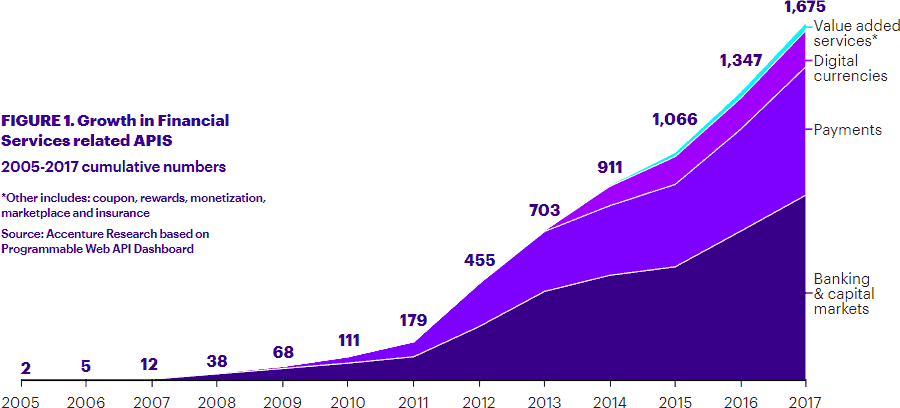

Offene Programmierschnittstellen (APIs) gehören auch 2019 zu den Top-Themen im Banking-Sektor. Der aktuellen Studie “Exploiting inbaund and outbound trade opportunities” (Accenture) zufolge hat ihr Einsatz in den vergangenen Jahren rasant zugenommen. Sogar vor der Gültigkeit von PSD2 und den damit verbundenen Open-Banking-Anforderungen zur Öffnung der bankenspezifischen APIs für externe Dritte lässt sich ein enormer Zuwachs verzeichnen – am Beispiel des Payment.

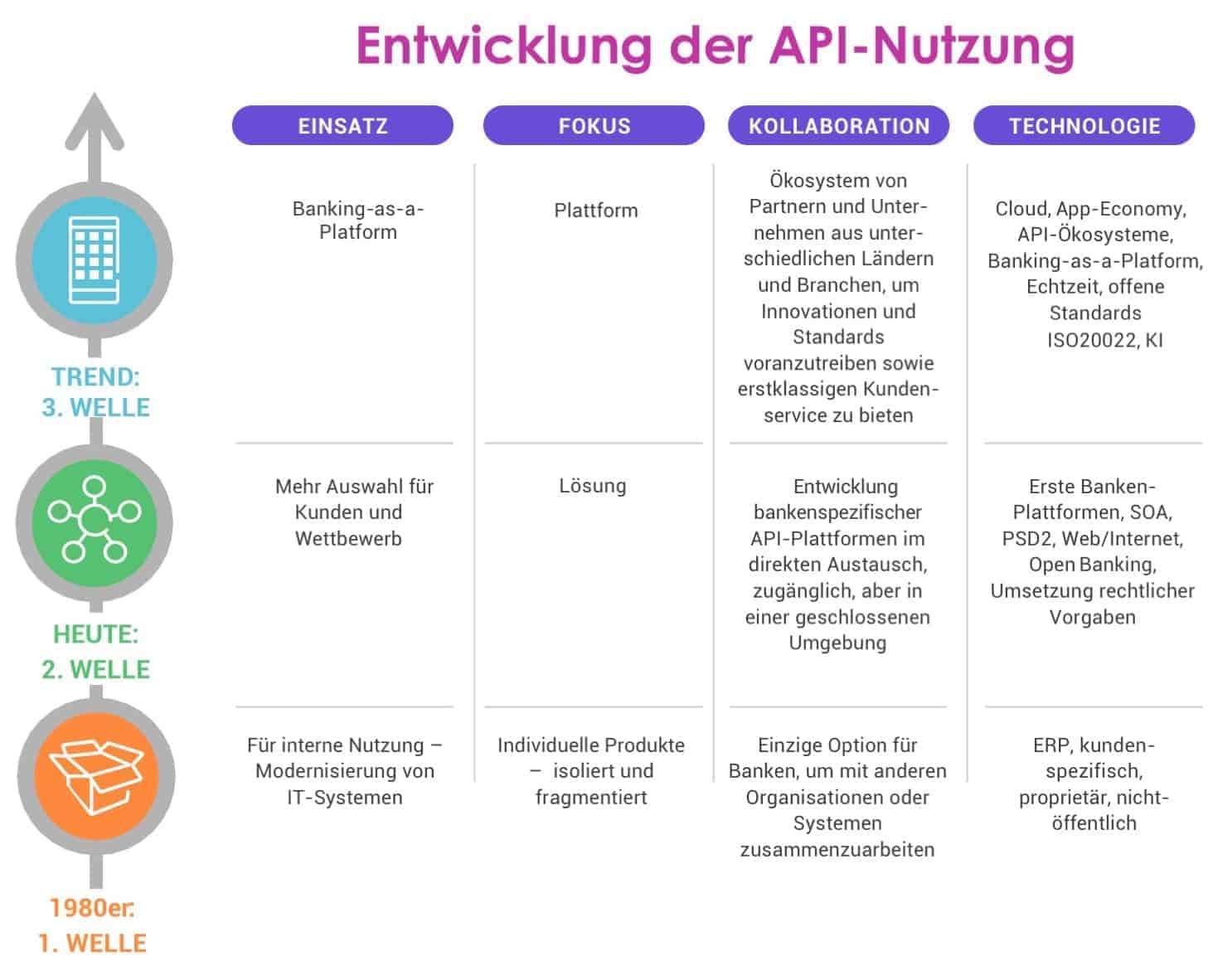

Die Implementierung von offenen Schnittstellen im Finanzsektor kann anhand von drei Wellen nachverfolgt werden. Der folgende Beitrag gibt einen Überblick über diese Entwicklung und erläutert anhand des Beispiels Payments, wohin der Weg künftig führen wird.

Accenture Research, 2018

Accenture Research, 2018

Status quo: Bankenspezifische API-Plattformen

Aktuell befinden sich die meisten Banken in der zweiten Open-API-Welle. Für diese Phase gibt es drei wichtige Treiber:

1. Regulierungen wie PSD2 oder DSGVO, welche die Hoheit über die eigenen Daten von der Bank zurück zum Kunden verlagern und neuen Anbietern Zugang zu Bankdienstleistungen bieten – Stichwort: Open Banking

2. Technologie-Innovationen wie Breitband-Internet-Zugang, Cloud Computing und einfacher nutzbare REST-APIs, die sich besonders gut für den Einsatz in webbasierten Umgebungen eignen

3. Die steigende Nachfrage nach neuen, vernetzten Echtzeitangeboten seitens Privat- und Unternehmenskunden, die mittlerweile daran gewöhnt sind, jederzeit und überall Informationen über ihr Smartphone abzurufen

Die zweite Open-API-Welle ist gekennzeichnet durch den zunehmenden Einsatz bankenspezifischer API-Plattformen. Einzelne Banken entwickeln die Plattformen, um sich in einer geschlossenen Umgebung durch neue Serviceangebote im Wettbewerb zu differenzieren und letztlich einen besseren Kundenservice zu bieten. Die Abbildung 2 fasst die Technologie-Entwicklung seit 1985 noch einmal zusammen und gibt einen Ausblick auf die nächste Phase: die dritte Open-API-Welle.

Finastra

Eintritt in das Zeitalter der offenen API-Plattformen

Banken stehen aktuell der nächsten großen Evolution gegenüber: der dritten Open-API-Welle. Plattformen entwickeln sich in dieser Phase von geschlossenen Strukturen zu offenen Ökosystemen nach dem Vorbild der Plattform-Ökonomie, die bereits durch Pioniere wie Amazon oder Google bekannt und erfolgreich im Einsatz sind. In diesem Ökosystem arbeiten verschiedene Akteure wie Banken, FinTechs, freie Entwickler oder Universitäten mittels offener Schnittstellen zusammen und entwickeln gemeinsam die Bankeninnovationen von morgen. Der Vorteil hierbei: Indem Banken ihre geschlossenen Systeme verlassen, öffnen sie sich den dynamischen Neuschöpfungen, die außerhalb ihrer eigenen Organisation entstehen und erfolgreich den Kunden von heute ansprechen. FinTechs wiederum profitieren von einem größeren potenziellen Kundenstamm, den sie nur über offene Plattformen erreichen.

Anders Olofsson leitet das Payments-Geschäft von Finastra in der EMEA-Region. Er verfügt über mehr als 20 Jahre internationale Management-Erfahrung mit Fokus auf Technologie, Transformation und Outsourcing. Bei seiner Arbeit verfolgt er stets das Ziel, den Erfolg im Privat- und Firmenkundengeschäft, Cash Management und Payment-Business zu maximieren. Vor seiner Tätigkeit bei Finastra hatte Anders Olofsson leitende Positionen bei IBM, D+H, Fundtech und LogicaCMG inne.

Anders Olofsson leitet das Payments-Geschäft von Finastra in der EMEA-Region. Er verfügt über mehr als 20 Jahre internationale Management-Erfahrung mit Fokus auf Technologie, Transformation und Outsourcing. Bei seiner Arbeit verfolgt er stets das Ziel, den Erfolg im Privat- und Firmenkundengeschäft, Cash Management und Payment-Business zu maximieren. Vor seiner Tätigkeit bei Finastra hatte Anders Olofsson leitende Positionen bei IBM, D+H, Fundtech und LogicaCMG inne.Payment-API-Hubs als dynamische Drehscheibe für den Zahlungsverkehr

Die meisten Banken arbeiten heute mit Payment-Hubs – also Einzellösungen, über die sie den Zahlungsverkehr verwalten und abwickeln. Um künftig von den Vorteilen der Plattform-Ökonomie zu profitieren, müssen sie in Richtung von Payment-API-Hubs denken, über die sie offene APIs effizient nutzen können. Dadurch können sie beispielsweise aus deutlich mehr verschiedenen Quellen Zahlungsprozesse initiieren und Kontoinformationen zusammenführen, nicht nur intern sondern auch in Kollaboration mit externen Anbietern etwa aus dem E-Commerce oder dem Einzelhandel. Auch die Authentifizierung von Kunden lässt sich auf diesem Wege nicht nur vereinfachen und beschleunigen, sondern auch sicherer gestalten.

Ein moderner Payment-API-Hub hat folgende Eigenschaften:

1. Rund um die Uhr verfügbar mit garantierten Reaktionszeiten. Die strengen operativen Anforderungen für Instant-Payments machen eine Einführung flexibler, cloudbasierter Lösungen erforderlich.2. Unterstützung genau definierter, nutzerspezifischer APIs für die Initiierung von Zahlungen und eine einfachere Integration von Drittanbietern. Beispiele sind APIs, mit denen sich Sofortzahlungen in US-Dollar oder Automatic-Clearing-House-(ACH)-Zahlungen in Euro initiieren lassen.

2. Darstellung von Basis-APIs, mit denen Anwender Zahlungen validieren können, beispielsweise um IBANs zu bestätigen, BICs anzureichern oder grenzübergreifende Transaktionen in ein bestimmtes Land zu überprüfen.

3. Anwendung von marktüblichen Sicherheitsstandards, wenn zum Beispiel API-Nutzer oder Bankkunden (Payment Service User) authentifiziert werden.

4. Autorisierung und Kundenauthentifizierung dürfen nicht einer durchgehenden Datenverarbeitung und Automatisierung im Wege stehen. Sicherheit ist zwar wichtig, allerdings darf dadurch nicht die Nutzererfahrung beeinträchtigt sein. So wäre es beispielsweise denkbar, die Strong Customer Authentication (SCA) auszusetzen oder zu reduzieren, wenn Kunden wiederholt Beträge transferieren oder Zahlungen an vordefinierte, vertrauenswürdige Empfänger gehen.

4. Konzeption von APIs für vielfältige Services, wobei je nach individueller Anforderung innovative Einsatzszenarien und einzigartige Serviceangebote abgebildet werden können.

5. Ermöglichen einer kontinuierlichen Transformation. Die Architektur sollte derart gestaltet sein, dass die Infrastruktur für den Zahlungsverkehr schrittweise erneuert werden kann.

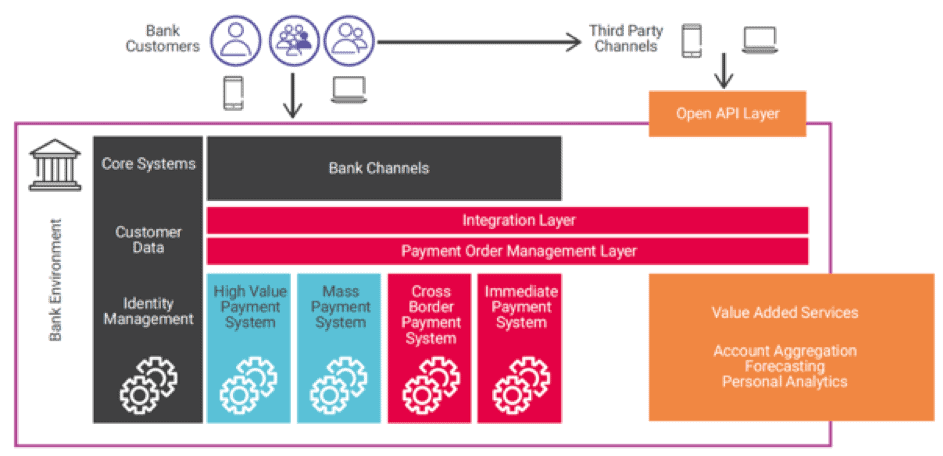

Die Abbildung 3 zeigt, wie ein offener Payment-API-Hub aufgestellt sein kann. Der Open API Layer verknüpft die Infrastruktur der Banken mit denen von Drittanbietern wie zum Beispiel mit FinTech-Angeboten für mobiles Banking über Smartphones. Elemente wie der Integration Layer sorgen dafür, dass die Services konsistent wiedergegeben werden – sowohl bei den Banken und deren Kunden als auch bei den Drittanbietern. Der Payment Order Management Layer gewährleistet die effektive Koexistenz von Legacy-IT und neuen Prozessen.

Finastra Research

Ausblick

Payment-API-Hubs sind Bestandteil der dritten Open-API-Welle, die in den kommenden Jahren eine wichtige Rolle für die Transformation von Banken spielen wird. Dabei ist es wichtig zu verstehen, dass alle Finanzinstitute am Markt von der neuen Entwicklung profitieren können, wenn sie sich den Innovationen entsprechend öffnen. Banken mit traditionellen Payment-Hubs, die sie selbst von Grund auf entwickelt haben, können diese mit den neuen Technologien hinsichtlich ihrer Reichweite und Funktionalitäten erweitern. Sie sollten dabei versuchen, ihre Systeme zu öffnen und geeignete Prozesse nach und nach auf offene Plattformen verlagern. Finanzinstitute, die bereits die Evolution zur zweiten Phase gemacht haben, können jetzt schon ihre strategische Denkweise auf die neuen Möglichkeiten ausrichten und sich auf die nächsten Schritte aktiv vorbereiten. Essenziell dabei ist, dass Banken ganzheitlich denken und ihre gesamte Organisation betrachten. Durch diesen Schulterblick können sie sich selbstkritisch mit dem Wettbewerb vergleichen und die künftigen notwendigen Entwicklungsschritte realistischer einschätzen.

Der Beitrag basiert auf einem aktuellen Whitepaper von Finastra, das unter dem Titel „Payments & API Banking“ die aktuellen Entwicklungen rund um offene Schnittstellen in der Finanzbranche untersucht.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/88463

Schreiben Sie einen Kommentar