Instant Payments kommt – und die Banken werden ein Comeback im Zahlungsverkehr feiern

PPI

Herr Waller, wann können wir endlich in Echtzeit bezahlen?

Von da an haben die Banken neun Monate Zeit, bis sie Instant Payments empfangen können müssen, und 18 Monate, um ihren Kunden diesen Dienst auch aktiv anzubieten.Naja, wenn es nach der EU geht, spätestens 2025. Wir gehen davon aus, dass die Verordnung im Februar 2024 endgültig beschlossen wird.”

Der SEPA-Standard gibt Instant Payments bereits seit 2017 her. Warum muss erst der Gesetzgeber einschreiten, damit sich solche Angebote durchsetzen?

Ich hätte mir auch gewünscht, dass Instant Payments schneller kommen.

Jede dritte Bank hat sich darum noch gar nicht gekümmert. Allein in Deutschland sind das 200 Institute.”

Einerseits kann man fragen: wie kann das sein? Andererseits bedeuten Instant Payments einen enormen Aufwand, der sich für viele Institute bislang nicht gerechnet hat.

Jetzt geraten diese Institute möglicherweise in Stress. Ist das überhaupt zu schaffen?

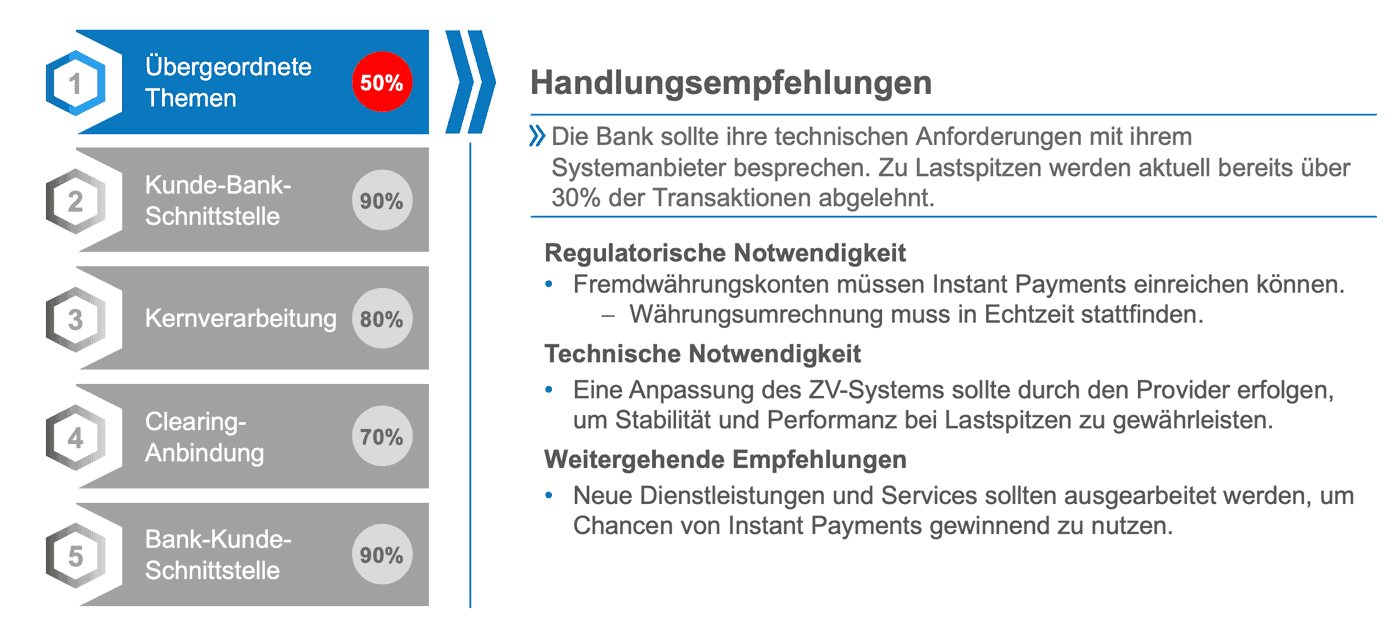

Der Zeitplan ist wirklich knapp bemessen, zumal uns allen noch die T2/T2S-Konsolidierung in den Knochen steckt. Jetzt kommt die nächste Herkulesaufgabe – und die hat es gleich doppelt in sich, weil aktive und passive Erreichbarkeit sich stark unterscheiden darin, was die Banken dafür tun müssen. Passiv bedeutet, Instant Payments empfangen zu können. Das ist in meinen Augen tatsächlich eine vor allem technische Herausforderung, die sich darauf reduzieren lässt, wie schnell eine Bank eingehende Beträge verbucht.

Instant Payments zu senden, ist aber etwas völlig anderes, weil es viel mehr bewegliche Teile gibt, die zu berücksichtigen sind.”

PPI

Wo genau sehen Sie das Problem?

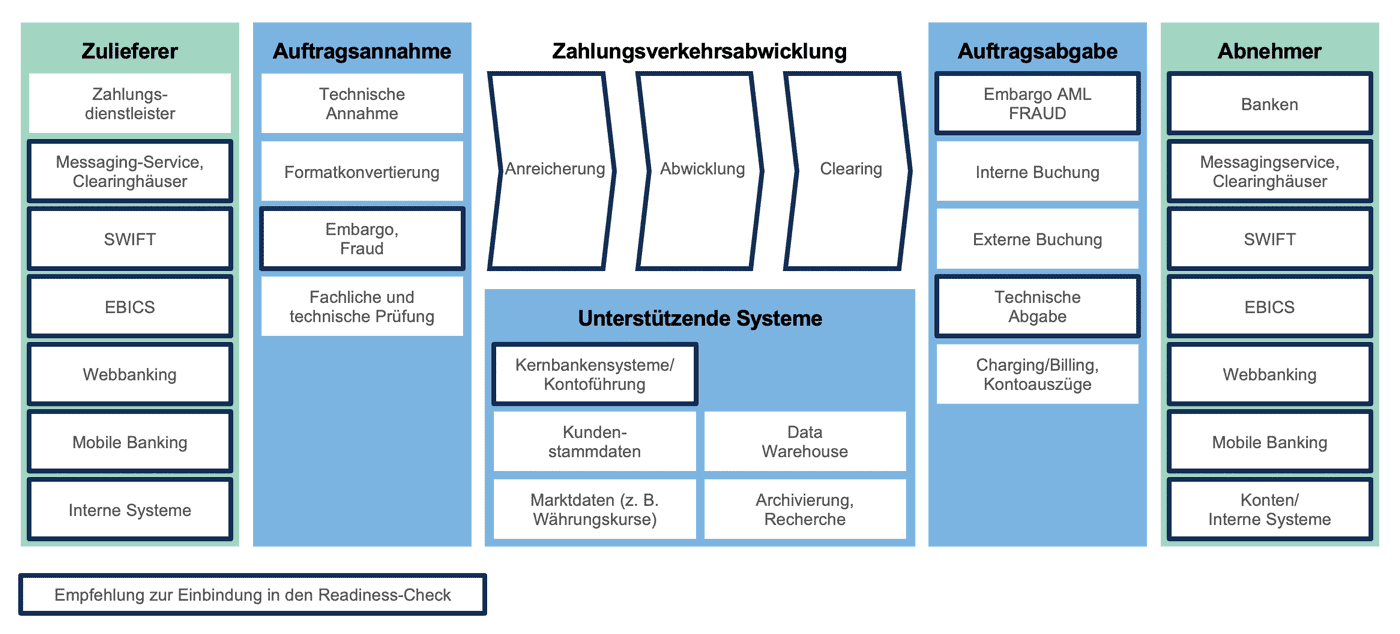

Aktives Instant Payment bedeutet, dass eine Bank alle Kanäle, auf denen sie klassische SEPA-Transaktionen abwickelt, echtzeitfähig machen muss. Viele denken dabei vor allem an EBICS und Online-Banking. Was ist aber mit Telefonbanking oder Überweisungsterminals? Wie will eine Bank mit einer beleghaften Zahlung umgehen, die im Briefkasten liegt?

Konkret gefragt: Wann beginnen die zehn Sekunden zu laufen, bis der Betrag auf dem Zielkonto ankommen muss?”

Darauf muss eine Bank nicht nur technisch antworten, sondern auch ihre Abläufe je nach Eingangskanal anpassen. Und das sind nur die B2C-Kanäle. Im B2B-Geschäft kommen Zahlungsaufträge auch in Sammlern an. Wenn Konzerne etwa ihre Gehaltsläufe durchführen, reden wir schnell von mehreren 10.000 einzelnen Transaktionen, die in einer Datei stecken – und all das betrifft bloß die Einreichung.

Was passiert, wenn die Transaktionen eingereicht worden sind?

Eric Waller ist Senior Manager im Bereich Consulting Payments bei der PPI AG. Seit 2017 betreut der studierte Bankfachwirt vor allem Projekte für SEPA-Massenzahlungsverkehr und Electronic Banking sowie für PAYCY, einer Plattform für das Bezahlverfahren Request to Pay. Davor war er mehr als 21 Jahre lang im Zahlungsverkehr der SaarLB tätig.

Eric Waller ist Senior Manager im Bereich Consulting Payments bei der PPI AG. Seit 2017 betreut der studierte Bankfachwirt vor allem Projekte für SEPA-Massenzahlungsverkehr und Electronic Banking sowie für PAYCY, einer Plattform für das Bezahlverfahren Request to Pay. Davor war er mehr als 21 Jahre lang im Zahlungsverkehr der SaarLB tätig.Diese Kette muss von vorn bis hinten echtzeitfähig sein und sich skalieren lassen. Das ist weit mehr als eine rein technische Aufgabe, insbesondere dann, wenn eine Bank Auslagerungen in diesem Bereich vorgenommen hat.”

Nennen Sie uns dafür bitte ein Beispiel.

Stellen Sie sich vor, Sie haben AML und Fraud ausgelagert sowie einen externen Dienst eingeschaltet, der die Sanktionslisten prüft.

Selbst wenn Sie technisch alles hinbekommen, müssen Sie diese Konstruktion echtzeitfähig machen. Ihre Vertragspartner müssen dafür sorgen, dass deren Systeme 24/7 laufen und sich im laufenden Betrieb updaten lassen.”

Glauben Sie, dass SWIFT und NEXI sich zu einem Nadelöhr entwickeln?

Nicht per sé. Die beiden Anbieter sind zuverlässig und etabliert. Gleichzeitig bilden sie aber auch ein zusätzliches Glied in einer immer längeren Kette von Abhängigkeiten – und es ist bloß eine Frage der Zeit, bis irgendwann irgendeins dieser Glieder bricht.

Ich rate Banken deshalb dazu, die eigene Plattform auf Herz und Nieren zu prüfen.”

Gibt es aus Ihrer Sicht echte Show-Stopper für Instant Payments?

Sie meinen in der Bank-IT oder wo?

PPI

Ja, in der Bank-IT.

Wer bei ISO 20022 in der Kernverarbeitung auf einen Konverter gesetzt hat, dürfte sich für Instant Payments eine neue Lösung überlegen müssen. Das steht in meinen Augen fest, weil sich zum einen die Formate ständig weiterentwickeln.

Zum anderen lassen sich notwendige Informationen, die in den XML-Nachrichten nach ISO 20022 stecken, nicht in der gleichen Qualität in bislang gängigen MT-Nachrichten speichern, mit denen viele Legacy-Systeme noch arbeiten.”

Die Aufsicht schreibt außerdem vor, dass Umsysteme wie AML oder Fraud mit den Originaldaten arbeiten müssen. Sie brauchen also praktisch eine doppelte Datenhaltung dafür. In einer Batchwelt war das unproblematisch, weil es auf eine Sekunde mehr oder weniger nicht ankam. In einer Echtzeitwelt dürften Zeitfresser wie diese eine Bank aber aus der Kurve tragen, sobald die Instant-Volumina steigen.

Die Volumina sind ein gutes Stichwort. Wie werden die sich entwickeln?

Kurzfristig rechne ich damit, dass alles beim Alten bleibt, wie die berühmte Ruhe vor dem großen Sturm. Dann kommt die erste Welle, wenn alle Banken erreichbar sind.

Die Volumina, die heute bei etwas mehr als 14 Prozent des gesamten Zahlungsaufkommens liegen, dürften sich dann etwa verdrei- oder vervierfachen.”

Die zweite Welle kommt, wenn alle Banken aktiv und passiv erreichbar sind. Dann werden die Unternehmen anfangen, ihre Systeme komplett auf Echtzeitzahlungen umzustellen. Und ich bin davon überzeugt, dass es auch eine dritte Welle geben wird, mit der heute kaum jemand rechnet.

Wie sieht diese dritte Welle aus?

Instant Payments dürfte dafür sorgen, dass bislang auf andere Zahlarten verlagerte Transaktionen zu den Banken zurückkehren.”

Dafür spricht auch das neue Bezahlverfahren Request to Pay, das Rechnung und Zahlung direkt auf dem Bankkonto vereint. Die DZ Bank hat erst vor wenigen Tagen verkündet, dass sie mit Request to Pay in die Pilotphase startet – und für mich ist offensichtlich, dass das insbesondere auf der Echtzeitstrecke Sinn ergibt.

Request to Pay ist auch der ideale Trigger, um Echtzeitzahlungen an den POS zu bringen.”

Swipen und Bezahlen, finde ich jedenfalls sehr attraktiv. Zumal ich die Rechnung nicht mehr papierhaft, sondern digital in die Banking App bekomme. Das heißt, Zahlungen, die sonst über Karten getätigt werden, wandern womöglich zurück auf die Echtzeitstrecken der Banken.

Sie klingen regelrecht begeistert, wenn Sie das so berichten.

Ich bin auch wirklich begeistert (lacht).

Wie oft wurden die Banken schon abgeschrieben in den letzten Jahren? Und jetzt gelingt das Comeback ausgerechnet im Zahlungsverkehr, dem ersten Geschäftsbereich, den die etablierten Institute zusammen mit ihren Kunden angeblich an die digitalen Player verloren haben.”

Mein Kollege Hubertus von Poser hat 2024 bereits als Jahr des Aufbruchs im Zahlungsverkehr bezeichnet. Davon bin auch ich überzeugt.

Glauben Sie nicht, dass Apple, Google und Co. ein Wörtchen mitreden wollen, bevor sie sich wieder die Butter vom Brot nehmen lassen?

Naja, das Bankkonto hat unbestreitbare Vorteile gegenüber einer Wallet und sei es bloß die Einlagensicherung. Wenn wir uns anschauen, wie die digitalen Ökosysteme funktionieren, ist aber auch klar, warum die Anbieter nicht wollen, dass die Nutzer bloß für das Bezahlen auf ein anderes Gerät umsteigen müssen.

Wenn Banking-Apps diese Convenience bieten und sie mit einem echten Mehrwert wie der digitalen Rechnung daherkommen, ergänzen sie eher das Bezahlangebot der digitalen Player als es zu verdrängen.”

Was machen die Banken, wenn etwa Paypal auf die Idee kommt, das SEPA RTP Scheme zu adaptieren und ebenfalls digitale Rechnungen zu verwalten?

Das kann natürlich passieren, ist aber leichter gesagt als getan. Betrachten wir Paypal kurz von der rein technischen Seite. Dann ist das eine Wallet mit einem Alias-Service für Privatpersonen, damit sie sich untereinander oder an ein Unternehmen Geld schicken können, ohne ihre IBAN oder Kreditkartennummer offenlegen zu müssen. Dies setzt aber voraus, dass alle Beteiligten einen Paypal-Account haben. Wer mit Paypal bezahlt, muss die Zahlung autorisieren, wie bei Request to Pay. Wenn die Abbuchung von Paypal kommt, ist die dort hinterlegte Rechnung aber weiterhin vom Konto getrennt. Zudem zahlen die Unternehmen untereinander wohl kaum per Paypal.

Die Banken bekommen hier einen Infrastruktur-Vorteil, der sich nur schwer aushebeln lässt.”

Wie wirkt sich dieser Infrastruktur-Vorteil bei Firmenkunden genau aus?

Instant Payments, auch solche die mit Request to Pay ausgelöst wurden, sind endgültige Transaktionen. Sie lassen sich nicht so einfach rückgängig machen wie Lastschriften oder Kreditkartenzahlungen. Darüber hinaus fallen Bankarbeitszeiten und der damit verbundene Payment Float praktisch aus. Weil das Geld in wenigen Sekunden auf dem Zielkonto ankommt, kann ich mit der Liquidität länger arbeiten als bislang.

Innerhalb von komplexen Lieferketten kann ich plötzlich „Payment in Time“ realisieren. Anders als bisher weiß ich auch, dass die Zahlung tatsächlich auf der Gegenseite angekommen ist, weil wir mit Instant Payments erstmals auch eine aktive Rückmeldung bekommen.”

Viele ERP-Systeme arbeiten aber noch mit Kontoauszügen vom Vortag.

Da sprechen Sie einen wesentlichen Knackpunkt an der Bank-Kunde-Schnittstelle an. Damit ein echter Mehrwert entsteht, müssen etwa die ERP-Systeme ISO-20022-Nachrichten lernen zu verstehen, also camt.052, camt.053 und camt.054 statt MT940.”

Das umzustellen lohnt sich aber, weil viele Abläufe daran hängen, etwa der Warenversand im E-Commerce, Teilzahlungen im Maschinenbau oder Liegegebühren im Hafen. Es gibt unzählige Beispiele, wo sich ein aktiver Ping beim Geldeingang positiv bemerkbar macht. Darauf wird künftig niemand mehr verzichten wollen. Darum gehe ich fest davon aus, dass die Hersteller der entsprechenden Systeme darauf reagieren und die erforderlichen Updates bereitstellen.

Das klingt vielversprechend. Lassen Sie uns zum Abschluss noch einmal kurz über den Elefanten im Raum sprechen…

… den IBAN-Name-Check…

… genau, den IBAN-Name-Check. Wissen Sie schon mehr darüber, wie der sich umsetzen lässt?

Da ist der Markt grad in Bewegung. An der grundsätzlichen Problematik hat sich seit Ihrem Gespräch mit meiner Kollegin Swaantje Völkel aber nichts verändert. Es geht immer noch vor allem darum, wie die Banken Graubereiche ausleuchten. Also, was passiert, wenn Sie an mich Geld überweisen, ich mir aber das Konto mit meiner Frau teile? Dann stimmen womöglich der von Ihnen eingesetzte Adressat und die Stammdaten bei meiner Bank nicht überein. Ein weiterer Knackpunkt ist die hundertprozentige Abdeckung. Wenn einzelne Banken vielleicht eine Schnittstelle bauen, andere sich an FinTechs wie Surepay andocken und wieder andere ihre Stammdaten mit so etwas wie einer zentralen Gegenpartei teilen, droht in meinen Augen zu viel Sand ins Getriebe einzudringen.

Ein gangbarer Weg könnte auch sein, so etwas wie ein fiktionales Clearing durchzuführen, als einer Art Pre-Check, bevor sich ein Instant Payment überhaupt beauftragen lässt. Aber seien wir ehrlich: Der Gordische Knoten ist hier noch nicht durchschlagen worden.”

Herr Waller, vielen Dank für das Gespräch.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/165607

Schreiben Sie einen Kommentar