PSD2 als Chance: Diebold Nixdorf startet Transaktionsplattform für das Open Banking

Diebold Nixdorf Banking Consulting

Die EU-Zahlungsdienstleistungsrichtlinie PSD 2 hat den Grundstein für einen pan-europäischen Markt gelegt. Ihre technischen Regelungen stellen herkömmliche Geschäftsmodelle von Banken infrage – und schaffen gleichzeitig Chancen für Neues. Wer diese nutzen möchte, muss seine Plattform öffnen und skalierbar aufstellen. Ralf Hönicke, Diebold Nixdorf Banking Consulting, stellt seine neue Plattform vor.

von Ralf Hönicke, Geschäftsführer Diebold Nixdorf Banking Consulting

Seit Februar stehen die technischen Anforderungen an die europäische Zahlungsdienstleistungsrichtlinie PSD2 fest. Nun haben Banken keine Ausrede mehr, die Beschäftigung mit diesem Thema auf die lange Bank zu schieben. Denn je länger sie auf ihrem Status-Quo beharren, umso schwieriger wird es für sie, ihre Marktposition im Zahlungsverkehr zu behaupten. Die ist in Gefahr, weil nach Umsetzung der PSD2 Drittanbieter Zahlungen im Kundenauftrag ohne Zwischenschaltung einer Bank auslösen können.Das Online-Banking wird als zentraler Kontaktpunkt zu den Verbrauchern teilweise obsolet, die Banken könnten den Zugang zum Kunden verlieren. Es gilt, vorher aktiv zu werden.”

Voraussetzungen für Open Banking

Viele traditionelle Finanzinstitute planen derzeit, nur die Mindestanforderungen der PSD2 zu erfüllen und sich weiter auf ihr bisheriges Geschäft zu fokussieren. Nur sehr wenige denken darüber nach, in den Wettbewerb des Open Banking einzutreten, um mit Innovationen und starkem Kundenfokus neue Mehrwert-Dienste in Bezahlvorgängen zu schaffen. Es entsteht das Fundament eines neuen Finanzsystems, das mit Technologien von heute Geschäftsmodelle der Vergangenheit in die Zukunft transformiert. Dabei müssen Finanzinstitute mehrere Überlegungen in Einklang bringen:

1. Strategische Ausrichtung des Zahlungsverkehrs nur als Dienstleistung oder Wachstumsfeld2. Analyse und Auswertung von Kundendaten bei gleichzeitiger Berücksichtigung der Auflagen für den Datenschutz

3. Stetige Erhöhung der Sicherheit der Technologie trotz Öffnung durch APIs für Dritte

Diese Überlegungen erfordern eine standardisierte und dabei äußerst flexible Infrastruktur mit einem Höchstmaß an Sicherheit und folgenden wesentlichen Fähigkeiten:

1. Datenportabilität: Kunden können auf sicherem Wege ihre Transaktionshistorie mit Dritten teilen2. Zahlungsauslösung: Kunden können Zahlungen über externe Dienstleister direkt von ihren Konten an einen Empfänger auslösen

3. Produktreferenzdaten: Bereitstellung von standardisierten Produktreferenzdaten und Kundenzufriedenheitswerten zur Vereinfachung der Produktsuche („next best product“)

Finanzinstitute müssen demnach ihre Plattformen per APIs öffnen, um Zugriff auf Daten und Kontenfunktionalität zu ermöglichen.”

Wie können nun die kontoführenden Systeme der Finanzinstitute geöffnet werden, wenn doch gerade deren Abschottung von Dritten Teil der Sicherheitsarchitektur ist? Wie können zusätzliche Anfragen von Dritten flexibel auf die IT-Systeme verteilt und orchestriert werden ohne negative Auswirkungen hinsichtlich Sicherheit und Performanz für die Bestandssysteme?

Ralf Hönicke ist Geschäftsführer der Diebold Nixdorf Banking Consulting GmbH und leitet das Beratungsgeschäft von Diebold Nixdorf in DACH. Er verfügt über 23 Jahre Erfahrung in Management Consulting und Vertrieb im Finanzdienstleistungssektor, wo er neben der Beratung von Internet-Start-Ups auch innovative Front-Office-Lösungen konzipiert sowie umfassende Business- und IT-Transformationen bei mittleren und großen Finanzinstituten umgesetzt hat. Ralf Hönicke war viele Jahre in zahlreichen Führungspositionen in Sales und Consulting bei einem weltweit führenden Technologieunternehmen tätig. Seine fachlichen Schwerpunkte liegen auf den Themen Filialtransformation, Mobile Engagement, Payments und Open Banking.

Ralf Hönicke ist Geschäftsführer der Diebold Nixdorf Banking Consulting GmbH und leitet das Beratungsgeschäft von Diebold Nixdorf in DACH. Er verfügt über 23 Jahre Erfahrung in Management Consulting und Vertrieb im Finanzdienstleistungssektor, wo er neben der Beratung von Internet-Start-Ups auch innovative Front-Office-Lösungen konzipiert sowie umfassende Business- und IT-Transformationen bei mittleren und großen Finanzinstituten umgesetzt hat. Ralf Hönicke war viele Jahre in zahlreichen Führungspositionen in Sales und Consulting bei einem weltweit führenden Technologieunternehmen tätig. Seine fachlichen Schwerpunkte liegen auf den Themen Filialtransformation, Mobile Engagement, Payments und Open Banking.Anforderungen an eine Open-Banking-Plattform

Insbesondere haben FinTechs in den vergangenen Jahren bemerkenswerte Innovationen an den Schnittstellen zum Kunden umgesetzt. Der konsequente Fokus auf Kundenmehrwert hat die Veränderung im Kundenverhalten durch die zunehmende Digitalisierung erfolgreich bedient. Für die Zukunft des Open Banking wird das nicht reichen – es erfordert auch Skalierbarkeit und insbesondere Sicherheit und Vertrauen, um das neue Finanzsystem auf sichere Beine zu stellen. Eine neue Plattform für Mehrwertdienste auf der grünen Wiese zu erstellen, ist nicht leicht, die Integration in eine bereits bestehende Banking-Plattform ist eine enorme Herausforderung.

Hier macht es Sinn, auf eine bewährte Transaktions-Plattform zurückzugreifen, die auch die nötige Entkoppelung und Modularisierung erlaubt, um die eigene Handlungsfreiheit zu erhalten. Finanzinstituten muss es gelingen, ihre IT-Architektur zeitnah konsequent weiter zu modernisieren und sich so selbst für die Zukunft mit hochfrequenten Geschäftsmodellen zu befähigen. Kooperationen mit FinTechs bringen zwar neue Mehrwert-Services, geben aber keine Antwort auf eine zukunftsfähige, skalierbare Umsetzung. Dies erfordert eine bewährte Plattform mit einer hohen Integrationsfähigkeit, Stabilität, Sicherheit und zugleich großen Flexibilität für die Anpassung an zukünftige Geschäftsmodelle.

Vorteile durch eine bewährte Lösung

Sicherheit, Verfügbarkeit und Skalierbarkeit sind wichtige Kriterien, die traditionelle Finanzinstitute seit langem unter Beweis stellen. Die Herausforderungen der Digitalisierung verlangen darüber hinaus – mehr als bisher – eine erhöhte Flexibilität und Agilität. Entscheidend für den Zahlungsverkehr der Zukunft ist also eine Plattform, die neue Technologien, neue Transaktionen und neue Abnehmer von Daten und Informationen so in die Business- und IT-Architektur zu integrieren vermag, dass die nachgelagerten Systeme wenig bis gar keine Veränderung erfahren und gleichzeitig der Transaktionskontext weiterhin sicher gesetzt ist.aj

Bibliothek mit mehr als 80 vorgefertigen Transaktionstypen

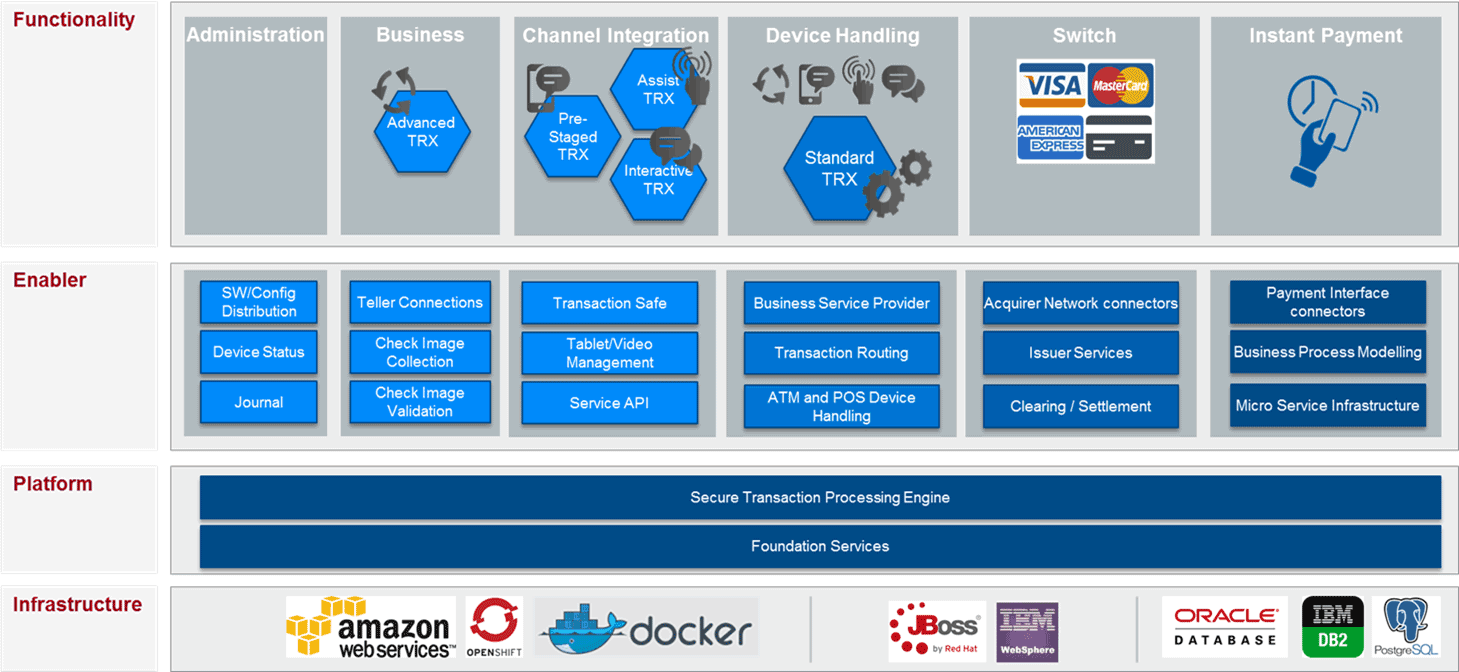

Die Plattform wird mit vorgefertigten Implementierungen – mehr als 80 Transaktionstypen sind bereits vorbereitet – der XS2A-Interfaces bereitgestellt, die entweder übernommen oder kundenindividuell angepasst werden können. Dabei wird die Produktimplementierung den Empfehlungen der Berlin Group folgen. Für die flexible Integration der Services setzt Diebold Nixdorf auf Business Process Modeling und stellt eine sichere Verarbeitungsplattform sowie die entsprechenden Tools bereit. In die Entwicklungsumgebung integriert ist die Nutzung von Containerized-Runtime-Umgebungen, so dass die Entwickler die Implementierungen unmittelbar umsetzen und bereitstellen können.

Diebold Nixdorf Banking Consulting

Mit seiner Transaktionsplattform stellt Diebold Nixdorf eine Lösung für die omnikanal-fähige Abwicklung von kartenbasierten und kartenlosen Bezahl-Transaktionen mit geringsten Kosten und höchster Flexibilität bereit. Mit weltweiten Referenzen ist die Plattform bereits bei zahlreichen Finanzinstituten auf drei Kontinenten im Einsatz.

Damit können die Anforderungen zum Käuferschutz, starke Authentifizierung und der Kontenzugriff für Dritte sowie Mehrwert-Dienste wie zum Beispiel das Invoice-Handling realisiert werden. Die Basis bildet eine seit vielen Jahren bewährte, stabile, hoch performante und sichere Middleware, die durch zusätzliche Funktionalität (Pre-built Components) und eine umfangreiche Entwicklungsumgebung (End-to-end Tooling) die Grundlage zur Umsetzung neuer regulatorischer Anforderungen sowie neuer Geschäftsmodelle darstellt.

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/54748

Schreiben Sie einen Kommentar