Kunde an der Spitze der Payment-Pyramide am Beispiel Request to Pay

Die Verbreitung des bargeldlosen Bezahlens wird immer größer. In Deutschland wird die girocard am häufigsten eingesetzt. Immer mehr Kunden bezahlen am Point of Sale (POS) mittlerweile sogar kontaktlos. Aber es gibt heute und in Zukunft zunehmend mehr Möglichkeiten, bargeldlos am POS zu bezahlen. Moderne Payment-Verfahren entwickeln sich zu digitalen Ökosystemen und gewinnen an Bedeutung in der Beziehung und dem Kontakt zum Kunden.

von Stefan Schulte-Derne, Senior Consultant Financial Services und Marc Bröking, Director Digital Payments

Neue Formfaktoren wie das Smartphone, das Auto oder auch die Uhr werden zukünftig nicht nur das Bezahlen, sondern auch das Kaufverhalten am POS und im E-Commerce maßgeblich beeinflussen.Um dem Kunden eine kanalübergreifende Customer Journey und eine hohe Bedienerfreundlichkeit zu bieten, müssen Prozesse von „Frontend bis Backend“ harmonisiert werden.”

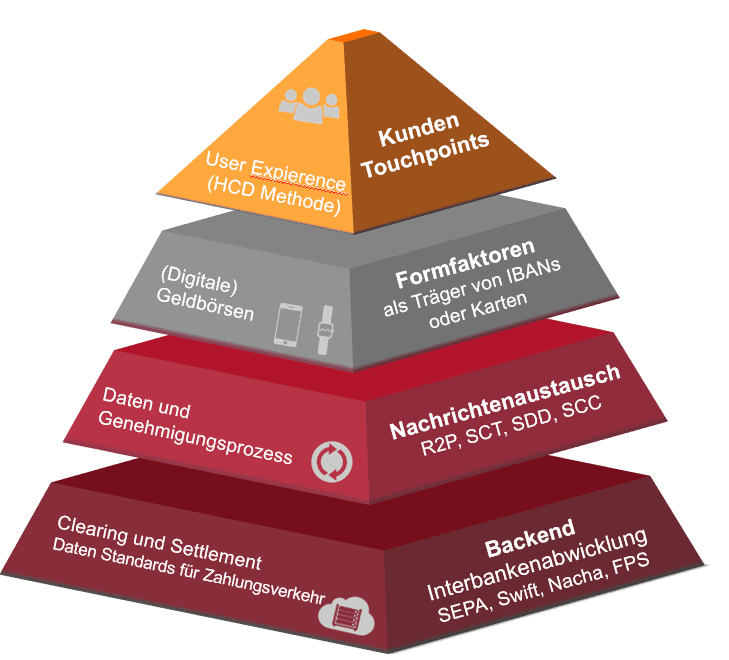

Als Vorgehensmodell bietet sich eine Payment-Pyramide an, um den Zahlungsprozess vom Zahlverhalten bis hin zur Abwicklung in seinen unterschiedlichen Dimensionen und Prozessschichten in Einklang zu bringen.

Stefan Schulte-Derne

Kunden – Touchpoints als oberste Orientierungsebene

Der Kunde an der Spitze der Payment Pyramide definiert mit seinem Kundenverhalten, wie er Einkaufen und Bezahlen möchte. Um eine sehr gute User Experience in der Nutzerwahrnehmung zu erreichen, kann man die HCD-Methode nutzen: Sie steht für Human Centered Design und darf im Zahlungsverkehr auch um händlerzentriertes Design erweitert werden, da beide Nutzerperspektiven bei der Entwicklung erfolgskritisch sind.

Das Smartphone ist dabei die technische Brücke im Kauf- und Zahlprozess und das Bindeglied zwischen digitalen Angeboten und der Verwendung am POS – beispielsweise via NFC-Schnittstelle (kontaktlos) oder QR-Codes. Auch hier bezahlen die Kunden meistens mit einer Karte, die in einem mobilen Zahlverfahren auf dem Smartphone gespeichert wurde. Am POS wird dies zunächst noch so bleiben, da etablierte Kartenstandards und der Lebenszyklus eines POS-Terminals im Handel den Wandel zu kontobasierten Verfahren beeinflussen. Der Handel in Deutschland ist in Europa schon weiter, da hier bereits Lastschriften von Karten am POS akzeptiert werden. Diese benötigen dann aber noch eine Unterschrift und eine separate Garantieabsicherung für den Händler.

Für junge Generationen ist unterschreiben ohne Gesichtserkennung nicht wirklich modern und ihr Nutzungsverhalten wird die Verbreitung neuer Zahlungsinstrumente im Handel vorantreiben.”

So entscheidet der Kunde entsprechend seinen Bedürfnissen über einen möglichst einfachen Payment-Prozess unabhängig von dem hinterlegten Konto oder der Karte. Der Handel wird seine Akzeptanz von Zahlarten in den Einklang von niedrigen Gebühren und hoher Kundenakzeptanz bringen.

Formfaktor und Zahlungsmittel müssen dem Kunden und Händler gefallen

Die Motivationsfaktoren für die Wahl eines Zahlungsinstrumentes sind sehr unterschiedlich, haben aber gemeinsam, dass das Bezahlen keine Hürde darstellen darf und möglichst einfach und reibungslos vom Kunden gewünscht wird. Die Herausforderungen liegen in der Umsetzung einer sehr guten User Experience ohne Medienbrüche bei gleichbleibender Berücksichtigung regulatorischer oder sicherheitsspezifischer Anforderungen.

Bei allen Zahlungsinstrumenten spielt der Genehmigungsprozess eine zentrale Rolle:

Ob PIN oder Unterschrift bei der Karte oder Fingerprint bzw. Gesichtserkennung beim Smartphone, das Vertrauen in den Genehmigungsablauf ist entscheidend für den Erfolg. Bei nur geringer Skepsis oder durch holprige Abläufe in den Klickstrecken bricht ein Endverbraucher den Zahlungsvorgang ab.”

Folglich ist die Umsetzung von Zweifaktormechanismen der Schlüsselfaktor für alle karten- und kontenbasierten Zahlverfahren. Ob eine Transaktion von der Karte, dem Smartphone, der Smartwatch oder dem Auto initiiert wird, hängt dann von den jeweiligen Use Cases ab. Letztendlich sind alle Formfaktoren, egal ob real oder virtuell, ein Träger von Karten- oder Kontodaten zur Initiierung einer Zahlung. Für Überweisungen, z.B. von Rechnungen, wird Request-to-Pay den fehlenden Initiierungsmechanismus zukünftig übernehmen. Bestehende und neue Zahlungssysteme werden dieses Verfahren vereinen und auf allen Formfaktoren bzw. Kanälen nutzen können.

Karten- oder kontobasierte basierte Verfahren am Beispiel Request-to-Pay (R2P)

Aktuelle Trends zum kontaktlosen Bezahlen zeigen, dass der Kunde zunehmend Zahlungsanwendungen mit dem Smartphone einsetzen wird. Anstatt Kartendaten können somit auch Kontodaten in Use Cases am POS oder In-App oder E-Commerce besser genutzt werden. Kontobasierte Zahlverfahren wie Lastschrift und Überweisung sind in der Regel kosteneffizienter für alle Beteiligten. FinTechs versuchen die Rolle als TPP (Third Party Provider) im Rahmen der PSD2 Regulierung zu nutzen, um die offenen Kontoschnittstellen der Banken für ihre Geschäftsmodelle einzusetzen.

Marc Bröking und Stefan Schulte-Derne sind seit mehr als 20 Jahren in den Bereichen Banken, Payments und IT Consulting tätig. Als Berater im Bereich Financial Services eines internationalen Consulting Unternehmens gehört das Thema Payments zu ihren Themenschwerpunkten. Bröking hat darüber hinaus in der Expertengruppe des European Payment Councils (EPC) an dem neuen Regelwerk für SEPA Request-to-Pay (SRTP) mitgewirkt. Schulte-Derne arbeitet in der Mobile-Payment-Initiative des EHI aktiv mit.

Marc Bröking und Stefan Schulte-Derne sind seit mehr als 20 Jahren in den Bereichen Banken, Payments und IT Consulting tätig. Als Berater im Bereich Financial Services eines internationalen Consulting Unternehmens gehört das Thema Payments zu ihren Themenschwerpunkten. Bröking hat darüber hinaus in der Expertengruppe des European Payment Councils (EPC) an dem neuen Regelwerk für SEPA Request-to-Pay (SRTP) mitgewirkt. Schulte-Derne arbeitet in der Mobile-Payment-Initiative des EHI aktiv mit.In Request-to-Pay-Nachrichten können Daten mitgesendet werden, wodurch die Abwicklung von Überweisungen, digitalen Belegen und Rechnungen vereinfacht wird.”

Die Nutzung der Echtzeitinfrastruktur im Zahlungsverkehr wird dieses auch für den Check-out am POS realisierbar machen. Der Zahlungsempfänger (Rechnungssteller) gibt den Zahlungsprozess und die Modalitäten mit Request-to-Pay vor, wodurch er den Ablauf steuern und vereinfachen kann. Für den Zahler entfallen manuelle Datenübernahmen und Unsicherheiten bei den Zahlungsmodalitäten, da diese automatisch verarbeitet werden.

Netzwerkschicht und Abwicklungsebene

Mit der Kundenfreigabe der Zahlungsanfrage (R2P) kann der Händler das Geld unmittelbar mit einer Echtzeitüberweisung auf sein Konto erhalten. Im Business-to-Business Bereich ist davon auszugehen, dass die klassische Überweisung für das Rechnungswesen in der Regel ausreicht. Request-to-Pay wird den Grad der Digitalisierung durch die Automatisierung von beleghaften Transaktionen maßgeblich erhöhen, da das Netzwerk des Massenzahlungsverkehrs eine hohe Effizienz und Vertrauen genießt. Die europäische und internationale Etablierung des neuen Nachrichtenstandards ISO 20022 schafft damit die Basis für weltweite Interoperabilität von kontobasierten Transaktionen. Diese Netzwerkreichweite war bisher nur den internationalen Kartensystemen vorbehalten. Das Alleinstellungsmerkmal der Kartensysteme ist somit kein verpflichtendes Fundament mehr für den Aufbau einer Payment-Pyramide.

Für die Abwicklung von kontobasierten Zahlungen existiert bereits eine europäische, amerikanische und internationale Infrastruktur durch Standards unter anderen wie SEPA (Single European Payment Area), SWIFT (Society for Worldwide Interbank Financial Telecommunication), NACHA (National Automated Clearing House Association) oder FPS (Faster Payment Service): Die Einführung der SEPA-Zahlverfahren harmonisiert europaweit die Abwicklung von Zahlungen und schreitet zügig mit der Etablierung von SCT Inst als Echtzeitüberweisungssystem voran. NACHA ist ein zentrales Netzwerk in den Vereinigten Staaten von Amerika. FPS ist eine Initiative der britischen Banken, die darauf abzielt, die Zahlungszeiten zwischen den Kundenkonten verschiedener Banken auf wenige Sekunden zu verkürzen.

Fazit: Die vier Ebenen der Payment-Pyramide als Vorgehensmodell

Die Kunden stehen an der Spitze der Payment-Pyramide: In der Geschäftsmodell-Konzeption ist immer Endkundenseite und die Händlerseite mit allen Intermediären wie Banken, TPPs, Acquirer und Payment Service Provider zu betrachten.”

Die Kunden stehen an der Spitze der Payment-Pyramide: In der Geschäftsmodell-Konzeption ist immer Endkundenseite und die Händlerseite mit allen Intermediären wie Banken, TPPs, Acquirer und Payment Service Provider zu betrachten.”

Alle diese Akteure können maßgeblich Einfluss auf den Erfolg eines Zahlungsinstruments haben. Formfaktoren werden in ihrer Funktion als Trägermedium von Karten- oder Kontodaten oft überbewertet, gleichwohl sind sie für die weitere Weichenstellung in der sich anschließenden Zahlungsverarbeitung entscheidend. Anders als eine Plastikkarte ermöglicht das Smartphone die Verbindung zwischen virtuellen und realen Abläufen, indem durch die Bezahlung mit dem Smartphone oft noch eine übliche „Kartenzahlung“ ausgelöst wird. Bei der Initiierungsebene im Massenzahlungsverkehr haben sich Pull-Mechanismen bewährt. Request-to-Pay als Initiierungsfunktion für Überweisungszahlungen hat somit eine besonders hohe Relevanz für die Automatisierung von beleghaften Transaktionen. In den nächsten fünf Jahren werden Überweisungen, die per Request-to-Pay angefordert werden, an Reichweite gewinnen. Die Zahlungsinfrastruktur für kontobasierte Zahlungsvorgänge wird den Netzwerkvorteil der internationalen Kartensysteme weiter aufholen. Für mehr Einfachheit sowie datengestützte Mehrwerte besteht in Zukunft auch hier ein durchgängiger Ansatz.

Die Ausgangsplattform für neue Zahlungsanwendungen muss somit nicht mehr ein internationales Kartensystem sein. Die Reichweite der kontobasierten Infrastruktur der Banken hat die Chance, sich selbst zu einem europäischen Payment-Modell zu etablieren, in dem kontonahe Dienstleistungen besser eingebracht werden können.”Stefan Schulte-Derne und Marc Bröking

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/115760

Schreiben Sie einen Kommentar