World FinTech Report 2021: Digitale Banken-Töchter sollen FinTechs kontern

Spätestens mit den Folgen der Covid-Pandemie zeigte sich der Vorteil der Digitalisierung – vor allem FinTechs konnten davon profitieren. Traditionelle Banken antworten nun verstärkt mit „internen Start-ups“. Dieses Konzept verspricht tatsächlich Vorteile. Doch der World FinTech Report 2021 benennt auch zahlreiche Hürden, die den Erfolg gefährden.

Capgemini, Efma

FinTechs konnten während der Covid-19-Pandemie nicht nur ihre Widerstandsfähigkeit beweisen. Trotz branchenweiter operativer und finanzieller Herausforderungen legen sie im weltweiten Vergleich sogar ein zweistelliges Wachstum hin. Viele der Finanz-Start-ups nähern sich inzwischen der Profitabilität – und erhöhen damit den Druck auf traditionelle Banken.

Wie der World FinTech Report 2021 von Capgemini und Efma darlegt, reagieren immer mehr Finanzinstitute mit der Gründung rein digitaler Einheiten, um bestimmte Kundensegmente anzusprechen und damit den FinTechs Paroli zu bieten sollen.

Capgemini, Efma

FinTechs trotzen Corona

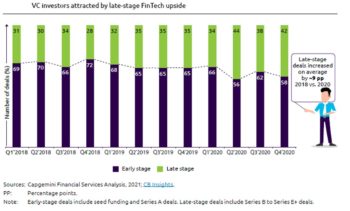

Zwar stiegen während der Lockdowns für FinTechs die Kosten für Personal, das Onboarding von Kunden und die Datenspeicherung. Mehr als die Hälfte von ihnen erwartet eine Beeinträchtigung der Kapitalreserven. Doch trotz eines volatilen Umfelds verzeichnete der FinTech-Sektor im vierten Quartal 2020 ein Wachstum der Investitionsaktivitäten von elf Prozent im Vergleich zum Vorjahr nach vier aufeinanderfolgenden Jahren des Rückgangs. Late-Stage-FinTechs konnten neun Prozent mehr Investitionen verbuchen. Daneben zeigte sich eine verbesserte Unterstützung von Investoren für FinTechs mit einem breiten Produktportfolio.

Die weltweit gesteigerte Nachfrage nach digitalen Anwendungen hat dazu beigetragen, dass FinTechs Marktanteile hinzugewinnen konnten. Damit verstärkte sich der Wettbewerb in der Branche – und der Druck auf traditionelle Banken. Von den Verbrauchern, die sich einen schnelleren Zugang, personalisierte Services und bequemere Anwendungen wünschen, sind weltweit 25 Prozent bereit, Bankprodukte von sogenannten New-Age-Unternehmen auszuprobieren.

Banken müssen Stärken nutzen

Zugleich geben 68 Prozent an, dass sie ein rein digitales Angebot ihrer Hausbank testen würden. Doch diese kämpfen mit Legacy-Systemen und gewachsenen IT-Strukturen, die einer schnellen Digitalisierung von Produkten und Services entgegenstehen. Die Auswirkungen der Corona-Pandemie haben jedoch klar gemacht, dass diese Probleme nun dringend gelöst werden müssen und nicht länger aufgeschoben werden können.

Ein Weg, um schneller zu Ergebnissen zu kommen, ist die Gründung digitaler Tochtergesellschaften. Auf diese Weise können Banken ihre Stärken – globale Reichweite und hohes Kundenvertrauen – mit einem nahtlosen digitalen Kundenerlebnis verknüpfen. Die bisherigen Schwächen auszugleichen, sei von entscheidender Bedeutung, um auch in Zukunft relevant zu bleiben.

So gaben von den befragten Bankmanagern 63 Prozent an, dass eine rein digitale Tochtergesellschaft ein allgegenwärtiges Banking ermöglicht. Die Hälfte (50 Prozent) sagt, dass sie über diese neuen Produkte schneller auf den Markt bringen, und 52 Prozent glauben, dass sich dadurch die Zusammenarbeit mit dem Ökosystem dank Plug-and-Play-Funktionalität erleichtert.

Capgemini

FinTech-inspirierte digitale Journeys müssen für Banken auf breiter Front zum Weg in die Zukunft werden. Allerdings müssen die Akteure gezielt vorgehen. Es gibt keinen One-Size-Fits-All-Ansatz, und Banken können nicht alle digitalen Tochtergesellschaften gleich gestalten.“

Klaus-Georg Meyer, Leiter Business and Technology Innovation für Financial Services, Capgemini Deutschland

Dabei gelte es, langfristiges Wachstum und Profitabilität zu sichern. Wer dazu heute in der Lage sei, der werde die Erfolgsgeschichten der FinTech-Ära von morgen schreiben, ist sich Meyer sicher.

Drei unterschiedliche Strategien

Der Report skizziert für etablierte Banken, die eine reine Digital-Tochtergesellschaft gründen wollen, drei mögliche Ansätze: Vom Grunde auf neu (Greenfield), basierend auf teilweise vorhandenen Strukturen (Brownfield) oder im Mix von existierenden und neuen Systemen (Bluefield). Für alle Ansätze empfiehlt Capgemini eine „Right-Field-Methode“: eine Vision definieren, eine solide Grundlage entwickeln und das langfristige Wachstum durch eine fördernde Kultur vorantreiben.

Capgemini, Efma

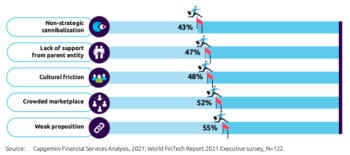

Allerdings behindern veraltete Denkweisen und Geschäftsmodelle den Weg zu einer reinen Digital-Bank. Zu den größten Hürden zählen eine mangelnde langfristige Unterstützung der Muttergesellschaft (47 Prozent) und dass eine kurzfristige strategische Kannibalisierung des Kundenstamms der Muttergesellschaft nicht akzeptiert wird (43 Prozent). Mehr als die Hälfte der befragten Führungskräfte (55 Prozent) gesteht zudem ein, dass sie nur schwerlich mit unzureichenden reinen Digital-Angeboten umgehen können.

Angesichts der positiven Entwicklung der FinTechs, die weiterhin Einfluss und Marktanteile gewinnen, empfehlen die Capgemini-Experten ein hybrides Modell. Während sie ihre Middle- und Back-Office-Abläufe hinter den Kulissen modernisieren, sollten Banken zugleich mehrere reine Digital-Einheiten schaffen, um einzelne Kundensegmente zu bedienen.

Die Pandemie hat das traditionelle Retail-Banking-Umfeld noch anspruchsvoller gemacht. Wenn etablierte Banken relevant bleiben wollen, ist es jetzt an der Zeit, das Finanzwesen in den Lebensstil der Kunden einzubetten und plattformbasierte Modelle zu übernehmen – Aufschieben ist keine Option mehr.“

John Berry, Efma-CEO

Der Report verweist noch auf weitere Änderungen im Nutzerverhalten. So werde den Kunden Green Banking wichtiger. Das betrifft nicht nur die Produktseite, etwa Angebote nachhaltiger ETFs. Laut der „Global Retail Banking Voice of the Customer“-Umfrage 2021 wünschen sich 65 Prozent der Verbraucher weltweit, dass Banken ihren ökologischen Fußabdruck verbessern. Biologisch abbaubare Karten und die Nutzung erneuerbarer Energien zählen ebenso dazu wie ein reduzierter Ressourcenverbrauch, beispielsweise durch papierlose Prozesse. Gerade letzteres spricht wiederum für eine beschleunigte Digitalisierung.

Der World FinTech Report 2021 von Capgemini und Efma liefert weitere Details und Anregungen. Er kann hier kostenlos heruntergeladen werden. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/120996

Schreiben Sie einen Kommentar