solarisBank prüft in Echtzeit die Kreditfähigkeit per “Digitaler Bankauskunft” mit FinTecSystems

FinTecSystems

Kreditbanken sind 2015 so stark gewachsen wie zuletzt im Jahr der Abwrackprämie. Einer der wesentlichen Wachstumstreiber ist der Onlinekredit mit einem Plus von 20 Prozent. Doch der Onlinekredit hat ein Problem: Die Beurteilung der finanziellen Situation – und ob die Angaben des Kreditnehmers dazu auch der Wahrheit entsprechen. Wie der letzte Baustein der Kreditfähigkeitsprüfung erfolgreich digitalisiert werden kann, zeigt die “Digitale Bankauskunft” von FinTecSystems, die zum Beispiel die solarisBank nun einsetzt. So funktioniert es in der Praxis.

Seit August bietet AutoScout24 den Nutzern einen Sofortkredit über die solarisBank (wir berichteten). Was wir damals noch nicht berichten konnten, war: Wie macht AutoScout24 das mit dem Sofortkredit – genauer – wie funktioniert eine digitalisierte Kreditfähigkeitsprüfung. Dazu setzt die solarisBank nämlich die “Digitale Bankauskunft” von FinTecSystems ein. Das Münchner Unternehmen ist technischer Partner der Digitalbank, die die Finanzierung des Autokaufs in der mobilen Version (App) der Autohandelsplattform „Autoscout24“ anbietet.Die Kategorisierung von Umsätzen ergibt ein aussagefähiges Finanzbild

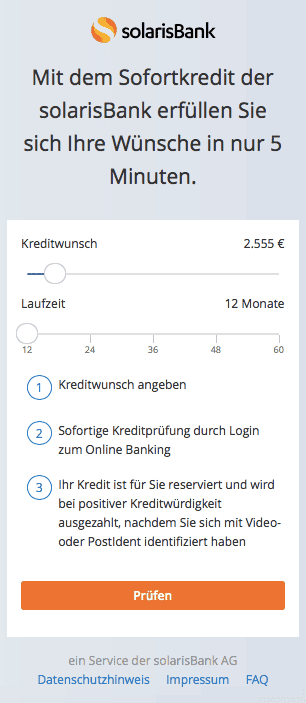

Zunächst wird die Höhe des Kredits mittels eines Schiebers vom Käufer festgelegt. Im nächsten Schritt wird die Kreditfähigkeitsprüfung eingeleitet. Hierzu wird der Antragsteller erst darüber informiert, dass er sich in sein Onlinebanking-Konto einloggen soll. In diesem Teil der Antragsstrecke kommt die Digitale Bankauskunft von FinTecSystems ins Spiel: Diese ermöglicht auf Basis der Analyse und Aufbereitung der Kontoumsätze der vergangenen 12 Monate eine Kreditentscheidung in Echtzeit durch die solarisBank. Dies geschieht mit expliziter Zustimmung des Antragstellers.

FinTecSystems

Dieser Fall ist aus mehreren Gründen interessant: Erstens entfällt laut Bankenfachverband mehr als die Hälfte des Neugeschäfts von Kreditbanken auf den Kraftfahrzeugkauf. Zweitens braucht man beim Autokauf in der Regel sofort einen Kredit, der Bedarf an einem schnellen Abschluss des Kredits ist also da. Drittens kennen Onlinebanken im Gegensatz zu Hausbanken in der Regel nicht die Bonität ihrer Kunden. Mit der Digitalen Bankauskunft wird dieses Problem gelöst.“

Dirk Rudolf, COO und Gründer von FinTecSystems

FinTecSystems

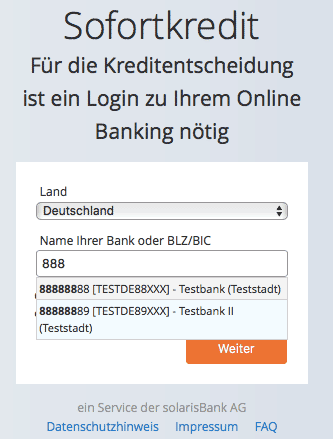

Zunächst wird die Hausbank des Kreditnehmers abgefragt. Durch Eingabe des Banknamens, der BLZ oder BIC wird im Hintergrund die passende Bankschnittstelle identifiziert und als Autovervollständigung auch schon angezeigt. Im nächsten Schritt loggt sich der Antragsteller (nach Zustimmung der Datenübermittlung zur Prüfung per Häkchen) mit den bekannten Logindaten seines Online-Banking-Portals (z.B. Alias, PSD-Key, VR-Net-Key etc. und seiner persönlichen PIN) in sein Konto ein. Nach dem erfolgreichen Banklogin ruft die Technologie von FinTecSystems dann die Inhalte des ausgewählten Kontos zur weiteren Verarbeitung ab.

In der Praxis läuft das so ab: Der Interessent sucht sich sein gewünschtes Auto über die Autoscout-App aus. Ist das passende Fahrzeug gefunden und soll finanziert werden, klickt der Kunde auf das entsprechende Symbol, in diesem Fall ein Taschenrechner neben dem Preis, und landet dann auf der Kreditantragsseite, die von der solarisBank gehostet wird.

FinTecSystems

Papierloser Sofortkredit in wenigen Schritten – bei hoher Datensicherheit

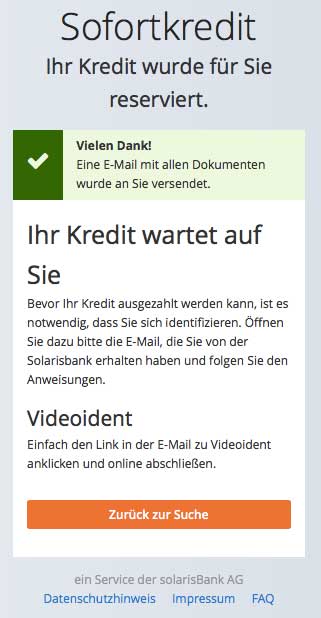

Anschließend werden in Echtzeit und auf Basis der Analyse von FinTecSystems die individuellen Konditionen des Kredites durch die solarisBank berechnet und umgehend bereitgestellt. Der Kreditnehmer kann den Sofortkredit nach Identifizierung mit VideoIdent und eSignature papierlos und in wenigen Minuten abschließen. Auf die Datensicherheit wird bei der Digitalen Bankauskunft besonders Wert gelegt: Verschlüsselte Datenverbindungen, die Zertifizierung nach PCI DSS sowie der Einsatz von in Deutschland ansässigen und ISO27001-zertifizierten Rechenzentren erfüllen die höchsten technischen Standards.

Dirk Rudolf hat Wirtschaftsinformatik an der Technischen Hochschule Mittelhessen studiert. Zuletzt war er als CIO der SOFORT AG für die Bereiche Softwareentwicklung, Rechenzentrum und operativen Betrieb zuständig. 2014 gründete er gemeinsam mit Stefan Krautkrämer (vorher COO bei SOFORT) FinTecSystems. Bei FinTecSystems verantwortet er die Bereiche IT & Produkt.

Dirk Rudolf hat Wirtschaftsinformatik an der Technischen Hochschule Mittelhessen studiert. Zuletzt war er als CIO der SOFORT AG für die Bereiche Softwareentwicklung, Rechenzentrum und operativen Betrieb zuständig. 2014 gründete er gemeinsam mit Stefan Krautkrämer (vorher COO bei SOFORT) FinTecSystems. Bei FinTecSystems verantwortet er die Bereiche IT & Produkt.Mehr als nur Banking API: Vollständige Bankenabdeckung

Die Bereitstellung der Daten durch FinTecSystems erfolgt dabei standardisiert und in Echtzeit. Basierend auf einer selbst-entwickelten Banking API können für die Kunden des Münchner Unternehmens mehr als 60 Mio. Online-Bankingkonten in Deutschland und Österreich angesteuert werden. In wenigen Wochen werden weitere europäische Länder hinzukommen.

solarisBank/Max Threlfall

Wer ein Auto auf einer Online-Plattform kaufen möchte, will für die notwendige Finanzierung nicht in eine Bankfiliale laufen, die wahrscheinlich sowieso geschlossen ist. Kreditvergabe heute muss komplett digital und medienbruchfrei funktionieren. Der Kontoblick von FinTecSystems ist dazu ein essentieller Baustein und ermöglicht einen automatisierten und reibungslosen Prozess. Für jede Kreditvergabe ist das ein klarer Conversion-Treiber.“

Marko Wenthin, Vorstand solarisBank

FinTecSystems

Die Vorteile neben dem Convenience-Faktor für den Endkunden sind vor allem die steigende Quote von Abschlüssen, die Minimierung des Ausfallrisikos sowie Effizienzgewinne durch automatisierte Prozesse. Im Falle der solarisBank konnten bereits nach wenigen Wochen handfeste Vorteile durch den vollständig digitalen Kreditantrag realisiert werden.

Kreditantrag 3.0 – medienbruchfrei

Mit der Digitalen Bankauskunft muss der medienbruchfreie Kredit nicht länger ein frommer Wunsch bleiben. Mit komplementären Partnern kann er bereits heute umgesetzt werden und eignet sich für etablierte (Kredit-)Banken genauso wie für Finanzdienstleister, Lending-Plattformen, Kontowechselservices, Versicherungen etc. Der Bedarf und der Wunsch nach einfachen und schnellen Krediten ist in jedem Fall vorhanden, das zeigen auch die blanken Zahlen: Laut BFACH wachsen Konsum- und Investitionskredite stärker als der Markt und Online-Kredite haben mit für den stärksten Zuwachs über alle Geschäftsbereiche hinweg gesorgt. Wohl noch ein weites Feld für Digitalisierung und höchste Zeit für eine neue Art des Kreditantrag – quasi die Version 3.0aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/39021

Schreiben Sie einen Kommentar