Onboarding: Keine zweite Chance für Finanzdienstleister

Experian

von Arvid Brackrogge, Director Finance & Payment bei Experian DACH

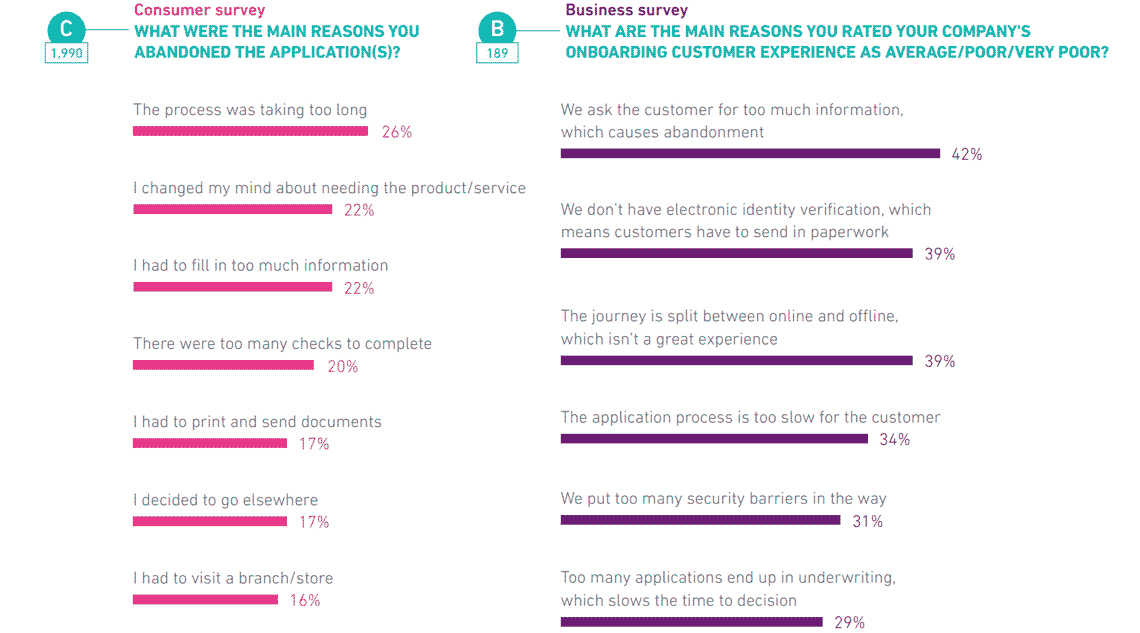

Für viele Unternehmen der Branche scheint dies keine große Neuigkeit. Einige (aber nicht alle) haben bestehende Mängel beim Onboarding erkannt und unternehmen Schritte, um die Probleme zu beheben. Der Verbesserung des Kundenerlebnisses wurde von den Teilnehmern der Studie „Data, Digitalisation, and the return to Pre-Pandemic Growth“ von Forrester Consulting im Auftrag von Experian entsprechend oberste Priorität eingeräumt. Es gibt aber noch viel zu tun. Glücklicherweise werden sich auch Chancen ergeben und neue Technologien entwickeln sich so weit, dass sie eine entscheidende Rolle in ihrer Nutzung spielen können.30% der Befragten in deutschen Unternehmen stuften ihren Onboarding-Prozess als durchschnittlich oder schlechter ein, …”

… und ein schlechtes Onboarding-Erlebnis ist eine entscheidende Hürde, die es zu überwinden gilt, wenn Unternehmen ihren Rückstand aufzuholen versuchen, nachdem sie vom Ansturm der digitalen Transformation 2021 etwas überrascht worden sind. Konkret geht es darum, die Geschwindigkeit des Onboarding-Prozesses zu verbessern, ohne das personalisierte Nutzererlebnis zu beeinträchtigen oder Betrug freie Bahn zu lassen.

Experian

Geschwindigkeit vs. Sicherheit

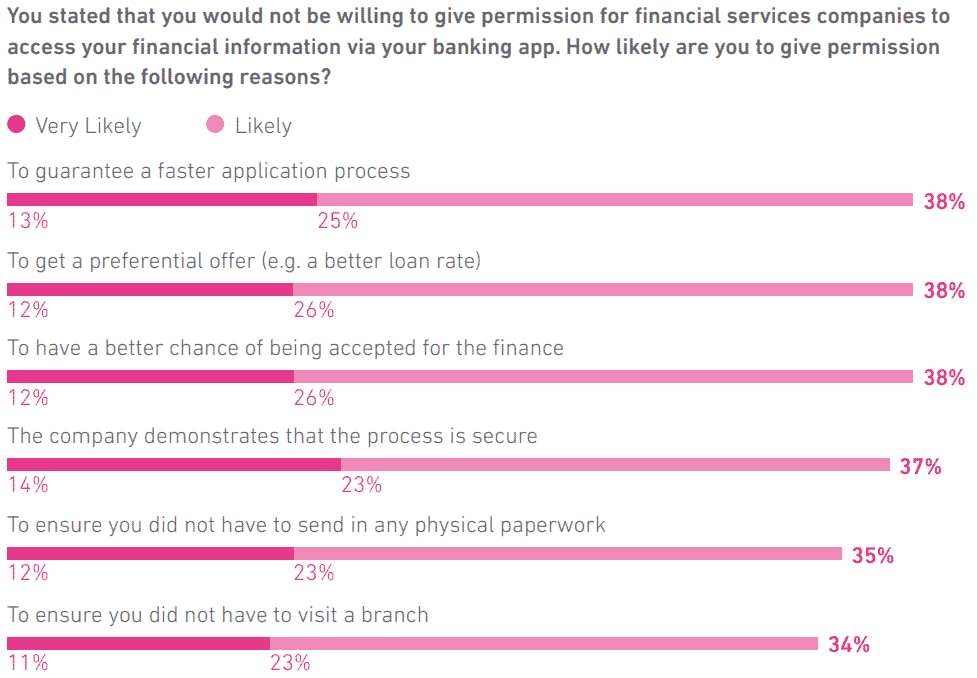

Ob bei der Online-Bestellung von Lebensmitteln oder in der Warteschlange eines Cafés – Konsumenten erwarten heutzutage ein schnelles und stressfreies Erlebnis. Das ist auch in der Online-Finanzwelt nicht anders. Daher ist es beunruhigend, dass 34% der befragten deutschen Verbraucher von Online- Antragsprozessen berichten, die langsamer sind als sie erwarten. Unter anderem dieser Faktor hat dazu geführt, dass …

… 70% von ihnen in den letzten zwölf Monaten einen Online-Finanzierungsantrag abgebrochen haben. 3% haben diese Erfahrung sogar schon drei Mal oder öfter gemacht.”

Der entscheidende Faktor für das erfolgreiche Onboarding neuer Kunden ist die sogenannte „Time-to- Yes“, die Zeit, die ein Kunde benötigt, bevor er seinen gewünschten Service erhält. Bei einem Darlehen beispielsweise sind oft nicht mehr allein die Konditionen entscheidend. Vielmehr spielt es eine große Rolle, wie einfach und reibungslos der Antragsprozess abläuft. Der gesamte Prozess vom ersten Klick auf die Webseite oder mobile App bis zum Vertragsabschluss sollte maximal zehn Minuten in Anspruch nehmen. Diese Time-to-Yes sollte als absolute Obergrenze gelten, denn ab 10 Minuten beginnen Konsumentinnen und Konsumenten einen Online-Kaufprozess abzubrechen. Danach sinkt die Anzahl der Kunden drastisch, die den Prozess noch abschließen. Dies belegen u.a. die regelmäßigen Customer Surveys von Experian. Im Falle eines Kreditantrags sollte idealerweise sogar das Geld in diesem Zeitraum angewiesen werden.

Experian

Das nachvollziehbare Sicherheitsbedürfnis der Unternehmen und ihr Einsatz für den Schutz ihrer Kunden sind wesentliche Gründe dafür, dass die maximale Time-to-Yes überschritten wird, da große Mengen an Daten und persönlichen Angaben erforderlich sind, um eine solide Betrugsbekämpfung zu ermöglichen. Natürlich können die Banken nicht auf diesen wichtigen und regulatorisch essenziellen Schritt verzichten. Aber die Bedingung der Sicherheit muss nicht unbedingt zu Abbrüchen von Antragsprozessen und damit Umsatzeinbußen führen.

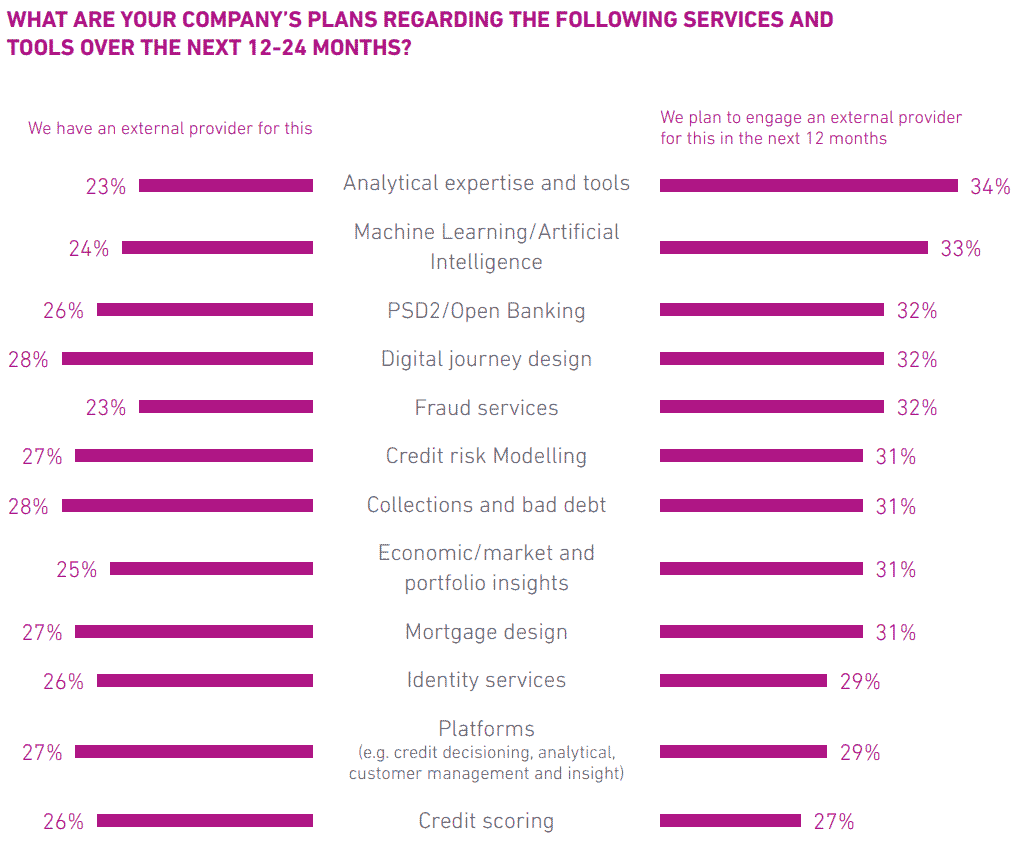

Technologien, die helfen

Es stehen neue Technologien zur Verfügung, welche die Sicherheit durch eine dynamische Betrugspräventionsstrategie aufrechterhalten und den End-to-End-Prozess beschleunigen. 63% der deutschen Unternehmen planen, in die Digitalisierung ihrer Kerndienste zu investieren, um genau das zu erreichen. Und es gibt eine ganze Reihe von Technologien, die sich für diesen Zweck eignen.

Die meisten deutschen Unternehmen (59%) bestätigen, dass ihre derzeitigen Strategien zum Schutz vor Betrug das Kundenerlebnis beeinträchtigen.”

Biometrische Verfahren – Fingerabdruck-Scanner, Gesichtserkennung usw. – können Identitätsprüfungsprozesse beschleunigen und betrügerische Anträge entlarven. Auch die Kunden würden dies begrüßen. 52% der deutschen Kunden sind grundsätzlich bereit, eine solche Technologie im Rahmen von Finanzanträgen einzusetzen, und 29% haben sie bereits bei anderen Online-Anwendungen verwendet.

In ähnlicher Weise kann der Einsatz von Remote-ID-Validierungstechnologie dazu beitragen, die digitale Akquise zu verbessern, indem Kunden ihre Identität von ihrem Computer oder Mobilgerät aus bestätigen können, wo auch immer sie sich gerade befinden. Mehr als die Hälfte der deutschen Unternehmen (53%) ist der Meinung, dass ihr derzeitiger Prozess der Identitätsüberprüfung zu lange dauert, und die meisten (64%) haben die Suche nach einer Lösung als hohe oder kritische Priorität für die Zukunft bezeichnet.

Für die restlichen 36% wäre es gut, wenn sie diesen Zug nicht verpassen.

Experian

Neben diesen Tools, die das Erlebnis für Konsumenten beschleunigen, können auch Fortschritte bei Artificial Intelligence und Machine Learning ihren Teil zur Verbesserung des Onboarding-Prozesses und der Automatisierung beitragen. Durch die Optimierung von Daten können sie die operative Effizienz verbessern. Dies erfordert Investitionen in die technologische Infrastruktur und Fachwissen, um das verborgene Potenzial zu heben.

Bleibender Eindruck

In der digitalen Welt ist das Kundenerlebnis von zentraler Bedeutung, und das Onboarding ist eines der wichtigsten Elemente auf der Custmer Journey. Der Einsatz der in diesem Artikel erwähnten Technologien kann sicherstellen, dass Unternehmen mit der zunehmenden Zahl von Online-Anträge Schritt halten können. Sie können sich durch ein besseres Erlebnis auch von ihren Konkurrenten absetzen, um Kunden zu binden und weitere Abschlüsse zu erzielen.

Wie das Sprichwort sagt: Es gibt keine zweite Chance, einen ersten Eindruck zu machen. Ein schnelles, effektives und einfaches Onboarding-Erlebnis kann sicherstellen, dass Finanzdienstleister keine zweite Chance benötigen.Arvid Brackrogge, Experian DACH

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/139057

Schreiben Sie einen Kommentar