Ratenkredit als Ersatz für BNPL-Produkte?

TierneyMJ / Bigstockphoto

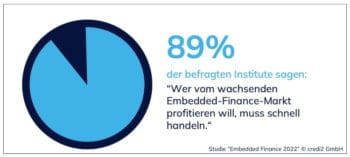

Sowohl Themen rund um den Zahlungsverkehr als auch Technologien für Embedded-Finance-Lösungen genießen bei Banken höchste Aufmerksamkeit. Damit traditionelle Banken nicht von innovativen FinTechs abgehängt werden, müssen sie Tempo gewinnen. Neun von zehn Teilnehmern einer Credi2-Studie messen einer schnellen Implementierung eine hohe Bedeutung zu. An der Branchenumfrage nahmen 120 Entscheidungsträger aus Banken teil.

Markt ist bereit

Die Ausgangslage erscheint lukrativ: Embedded Finance bietet einen milliardenschweren Markt. Zudem eignet es sich als spannendes Thema, um den Kontakt zu Kundinnen und Kunden zu halten und auszubauen. Ein möglicher Ansatzpunkt sind BNPL-Services. Neben den üblichen Angeboten nach dem Motto „Kaufe jetzt und zahle später“ sollten dabei auch neue, kreative Kreditprodukte in den Markt gebracht werden. Denn der Bedarf auf Kundenseite wachse – gerade auch bei den Jüngeren.

„Inflation und hohe Energiepreise sind die Treiber, weshalb viele Kunden, insbesondere die der Generationen Y und Z, nach flexiblen Zahlungsmöglichkeiten suchen“, sagt Christian C. Waldheim, Co-CEO bei Credi2. Dementsprechend suchten Finanzhäuser nach Alternativen – obwohl sie von der anstehenden Regulierung der klassischen „Buy now, pay later“-Produkte profitieren werden, so Waldheim. Seine Empfehlung zielt darauf ab, Neues mit Bewährtem zu verbinden.

Das könnten klassische Ratenkredite sein, für die es ja in den Instituten längst etablierte Scoring- und Risk-Prozesse gibt. Sie müssten aber auf anderen Wegen als bisher an den Kunden herangetragen und über Embedded-Finance-Lösungen angeboten werden.“

Christian C. Waldheim, Credi2

Umsetzung in der Praxis

Eine verantwortungsvolle Kreditvergabe mit der Flexibilität eines Pay-Later-Produkts zu verbinden, werde vor allem Kreditkarteninstitute stärken, so die Prognose des Credi2-CEO. Dafür empfehlen sich sowohl sogenannte Charge Cards mit Vollzahlung am Monatsende als auch übliche Debitkarten. Waldheim verwies darauf, dass bereits einige Issuer die Möglichkeit eröffnen, Kreditkartenzahlungen nachträglich in Ratenkredite umzuwandeln. Dabei spiele es keine Rolle, ob der Endkunde an der Ladenkasse per Kreditkarte zahlt oder im Online-Shop.

Credi2

Ein Produkt, das es Bankkunden ermöglicht, die Kaufsumme nachträglich in der Banking-App oder per Browser in einen Ratenzahlungskredit umzuwandeln, bietet Banken neben dem Erhalt der Kundenschnittstelle zwei weitere Vorteile. So finden laut Credi2-Studie 79 Prozent der Banken-Entscheider Pay-Later-Produkte vor allem dann interessant, wenn die Neukunden-Akquise im Vergleich zu Kreditportalen deutlich günstiger ist. Und 9 von 10 Instituten halten automatisierte Prozesse für notwendig, damit sich ein Pay-Later-Produkt lohnt.

Win-Win für Kunden und Institute

Credi2 (Website) bietet ein solches Verfahren als White-Label-Lösung an. Dieses Produkt könnten künftig Banken in der DACH-Region und den Niederlanden für ihre Kunden nutzen. Im vergangenen Herbst hatte das FinTech eine solche BNPL-Lösung bereits in Kooperation mit Visa-Kreditkarten vorgestellt. Entwickelt wurde die Lösung im Rahmen des Visa Fintech Partner Connect Programms (IT-Finanzmagazin berichtete).

Kunden könnten damit ihre Kaufsummen nachträglich und ohne Umwege über Dritte aufsplitten – und zwar bei ihrem vertrauten Finanzpartner. Davon würden sowohl Issuer als auch traditionelle Banken als kartenausgebende Institute profitieren, gab Waldheim zu bedenken. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/150535

Schreiben Sie einen Kommentar