Finom: Diese Neobank kombiniert Buchhaltung und Banking für Selbstständige

FInom

Noch ein FinTech-Start-up, das sich an KMU und Soloselbstständige in Deutschland richtet? In der Tat ist der Finanzdienstleister Finom, der mit seinen Angeboten heute in Deutschland an den Start geht, nicht unbedingt der erste in einer inzwischen hart umkämpften Nische. Finom verbindet Kontoführung für Selbstständige mit einer browserbasierten Buchhaltungssoftware. Somit nimmt Finom den Kampf mit Konkurrenten wie Penta, Kontist, Holvi aber auch Diensten wie Vanta, Qonto, Kredu und Co. auf. Kann das funktionieren? IT-Finanzmagazin hat mit dem CTO des FinTechs Andrey Varikov einen Blick in den Maschinenraum des Start-ups werfen dürfen.

Als All-in-One-Finanzverwaltungs-, Rechnungsstellungs- und Bankdienstleistungslösung will sich das B2B-Startup Finom mit Hauptsitz in Amsterdam positionieren. Von Unternehmern für Unternehmer konzipiert – damit unterscheidet sich das FinTech von Mitbewerbern wie Kontist zumindest schon mal im Storytelling nicht – will man Freelancer und kleine Unternehmen ansprechen. Was die Finanzplattform von anderen Akteuren abhebt, soll vor allem die Expertise der Gründer sein. Die haben nämlich bereits in Russland mit der Modulbank eine andere Neobank für Geschäftskunden aufgebaut. Die Modulbank wurde 2014 gegründet und löste in Russland einen Umbruch aus, der traditionelle Banken und andere FinTech-Akteure dazu zwang, auf innovativere Lösungen zu setzen.Erneut SolarisBank im Hintergrund

In Deutschland geht Finom mit der Banking-Technik der Solarisbank an den Start und setzt als Kartenpartner auf Visa. Das ist soweit nichts Neues, stellt aber zumindest sicher, dass die Prozesse von Anfang an reibungslos funktionieren dürften. Weitere Partner von Finom sind Salt Edge für Open Banking und Iubenda für digitale Compliance-Dienstleistungen für KMUs.

Visa

Bei Visa stehen kleine Unternehmen besonders im Fokus. Denn sie sind ein wichtiger Bestandteil der lokalen Wirtschaft. Deshalb freuen wir uns sehr über die Kooperation mit Finom. Mit dem Start der virtuellen Visa Business Debitkarte von Finom erhalten KMU, Freiberufler und Selbstständige eine digitale All-in-One-Lösung, die in aktuellen Zeiten wichtiger denn je ist.“

Ute König-Stemmler, Head of Business Development Central Europe Visa

Das Unternehmen wurde 2019 gegründet und hat bisher 16,8 Millionen Euro an Investorengeldern innerhalb von zwei Finanzierungsrunden (April und September 2020) eingesammelt, davon stammen 51% von deutschen Investoren. Hauptinvestoren sind unter anderem Target Global, General Catalyst, Avala Capital, Cogito Capital Partners und Entree Capital.

FInom

Der Hauptantrieb für uns ist es, das Leben von rund 36 Millionen europäischen Unternehmern und Freelancern zu verändern, die sich von traditionellen Akteuren unterversorgt fühlen. Wir haben ein ehrgeiziges Ziel: über 1.000.000 Geschäftskunden in ganz Europa in den nächsten fünf Jahren an Bord zu haben.“

Konstantin Stiskin, Mitgründer von Finom

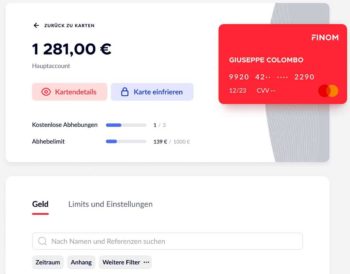

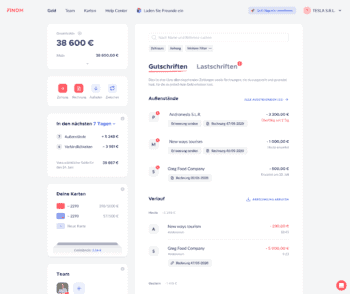

Unternehmen können online und schnell ein Geschäftskonto einrichten und sofort mit der Kreditoren- und Debitorenbuchhaltung beginnen, sowohl über die App als auch über die Desktop-Variante. Finom kommt von Beginn an mit einer deutschen IBAN für alle Geschäftskonten und Wallets (Unterkonten). Ähnlich wie andere Neobanken setzt das Unternehmen auf Multibanking und ein intelligentes Dashboard mit Open-Banking-Funktionalitäten – alle Konten an einem Ort, auch Konten von Drittbanken. Unterkonten sollen sich in Sekunden einrichten lassen, wobei ähnlich wie bei Vivid Money jedes Unterkonto seine eigene deutsche IBAN sowie Verwendungsbeschränkungen bekommen kann. Vergeben werden Visa-Debitkarten als virtuelle Karten. Physische Karten gibt’s optional auch.

FInom

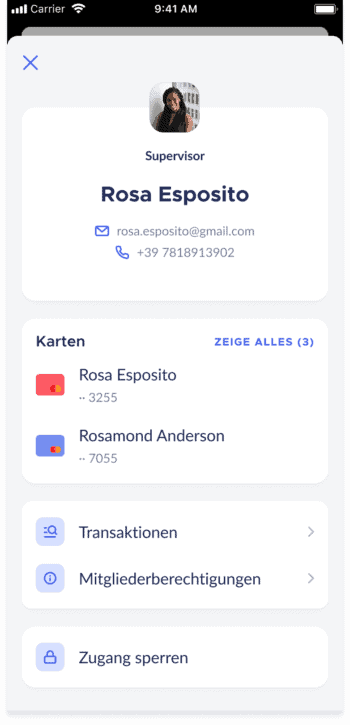

Darüber hinaus lassen sich mehrere Benutzer für ein Firmenkonto definieren. So kann der Hauptnutzer Unterkonten sowie virtuelle Karten erstellen, um beispielsweise Mitarbeitern Zugang zu gewähren. Binnen 60 Sekunden sollen sich elektronische Rechnungen erstellen lassen, wobei das integrierte Abstimmungssystem den Zahlungseingang mit den erstellten Rechnungen in Echtzeit abgleicht. Anwender haben außerdem die Möglichkeit, automatische Mahnungen für fällige Zahlungen einzurichten.

Finom-CTO Andrey Varikov berichtet über die Herausforderungen zum Start des Unternehmens. Er erklärt, dass die Software für Finom von Grund auf neu geschrieben wurde.

50 Entwickler und zehn Produktmanager beschäftigt das Unternehmen, gearbeitet wurde agil auf Kanban-Basis. „Wir setzen auf Microservices. Jedes Feature wird so in einer eigenen Umgebung entwickelt. Durch die Abkapselung von Features in Microservices haben Änderungen in einem Feature keinerlei unerwartete Einflüsse auf andere Bereiche der Anwendung. Dies macht es für Entwickler einfacher, sich auf ihren eigenen Code zu konzentrieren und dies zu testen.“ Auf diese Weise sei es auch möglich, modular zu arbeiten, also bestimmte Funktionen in bestimmten Märkten nicht oder anders zu launchen. Bestes Beispiel: Die Anbindung an das ‘Banking as a Service’, da Finom noch keine eigene Banklizenz besitzt.

FInom

Wenn man etwas richtig Innovatives schaffen will, ist es besser, sich von Altlasten zu befreien, weil man dadurch weniger Hürden hat. Wir können aber aus der Erfahrung und den Fehlern der Vergangenheit lernen, um eine bessere Version zu erstellen.“

Andrey Varikov, CTO von Finom

„Die KYC-Prozesse in Frankreich, wo wir mit Treezor zusammenarbeiten, sind anders als in Deutschland, wo die Solarisbank zum Einsatz kommt.” Überhaupt arbeite man mit vielen Partnern – und die Vielzahl an APIs sei eine Herausforderung, die wir durch Microservices gut meistern können.”

Finom: Blich in den Maschinenraum

Finoms Deployment-Prozess wird ITlern bekannt vorkommen. Im Wesentlichen besteht dieser aus Development, Staging und Production: Entwickelt wird in einer lokalen Umgebung, Änderungen werden nach automatisierten Tests auf eine Staging-Umgebung geprüft und anschließend auf dem Live-Server deployed. Dies wird durch das Versionierungsverwaltungssystem GitLab unterstützt: „Wir arbeiten nach dem Git-Feature Branch-Workflow“, so Andrey Varikov.

Jedes Feature bekommt seine eigene Branch. So können wir sicherstellen, dass nur Code, der die automatisierten Unit- und Integrationtests besteht, in den Main-Branch aufgenommen wird.“

Andrey Varikov, CTO von Finom

Finom

Die ganze Produktionsumgebung wird durch Terraform abgebildet – Stichwort „Infrastructure as Code“. Dadurch entspricht die Staging-Umgebung exakt der der Produktion, was spätere Überraschungen beim Live-Schalten neuer Features weitgehend ausschließen solle. Eine weitere Sicherheit bietet der Einsatz von Kubernetes: Derzeit werden drei Nodes betrieben und jedes Deployment wird erst auf nur einem Node veröffentlicht. Wenn dies ohne Probleme geschieht, wird der Code sukzessive auf die anderen Nodes geschrieben. Dieser Ansatz hält übrigens Downtime auf ein Minimum, in vielen Fällen gleich null. Außerdem kann die Infrastruktur leicht skaliert werden, um wachsende Nachfrage hinterherzukommen. „Hierfür werden einfach weitere Nodes dazugeschaltet“, erklärt der CTO.

Fazit: Herausforderndes Marktumfeld für Finom

Die technologische Erfahrung des Unternehmens dürfte nicht das Problem sein – und auch die Erfahrung durch den russischen Markt mögen die Gründer ja haben. Ob es angesichts des vielfältigen Mitbewerbs hierzulande aber ausreicht und ob es gelingt, den deutschen Markt zu überzeugen und Marktanteile zu gewinnen, bleibt abzuwarten. Denn Finom trifft mit den Features auf eine ständig wachsende Zahl an Neobanken, der irgendwann auch mal eine Sättigungs- und Konsolidierungsphase durchmachen wird. Abzuwarten bleibt indes auch, ob Finom gerade bei den Buchhaltungslösungen den Geschmack und die Bedürfnisse des deutschen Mittelstandes trifft. Das schaffen erfahrungsgemäß auch andere FinTechs mit ihren Konten noch nicht immer zufriedenstellend.

Um den Anteil, der sich mit Bankdienstleistungen beschäftigt, müssen wir uns dagegen wenig Sorgen machen: Sowohl Visa als auch die Solarisbank haben vergleichbare Projekte und Partner in der Vergangenheit kompetent unterstützt und können – im Falle der Solarisbank davon profitieren, dass sie mit Vivid Money und Kontist gleich zwei in Teilaspekten vergleichbare Neobanken am Start haben. tw

UPDATE: Unseren aktuellen Test zu Finom finden Sie hier.

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/112754

Schreiben Sie einen Kommentar