KYC as a Service beschleunigt Onboarding

Wenn Finanzdienstleister neue Kunden aufnehmen, stellen regulatorische Anforderungen die größte Hürde dar. Insbesondere das Transparenzregister, das keine automatisierte Abfrage erlaubt, bremst die Prozesse aus. Doch eine neue Lösung von CRIF Bürgel und Curentis verspricht, diese Klippe zu umschiffen.

CRIF Bürgel

Die Regeln zur Prävention von Geldwäsche und Terrorfinanzierung stellen Banken vor hohe Voraussetzungen. Erst im Januar 2020 wurde die Geldwäsche-Richtlinie verschärft, und spätestens mit den neuen Auslegungs- und Anwendungshinweisen zum Geldwäschegesetz der BaFin vom Mai („BaFin-AuA 2020“) ist klargestellt, dass zum Beispiel die Ermittlung des wirtschaftlich Berechtigten (UBO, Ultimate Beneficial Owner) ein Muss ist, wenn Finanzinstitute neue Geschäftsbeziehungen eingehen.

Für Kunden stellt dieser Prozess ebenfalls eine Belastung dar. Sie erwarten, schnell und einfach Konten eröffnen und Kredite beantragen zu können. Rückfragen und die Anforderung zusätzlicher Dokumente unterbrechen diesen Prozess. Es gebe Fälle, bei denen die Kundenidentifizierung mehr als ein Vierteljahr gedauert habe, weiß Frank Schlein, Geschäftsführer bei CRIF Bürgel. Bei Kreditanträgen könne die Dauer solcher Prozesse entscheidend für die Unternehmensentwicklung sein.

Einholungspflicht einfach gelöst

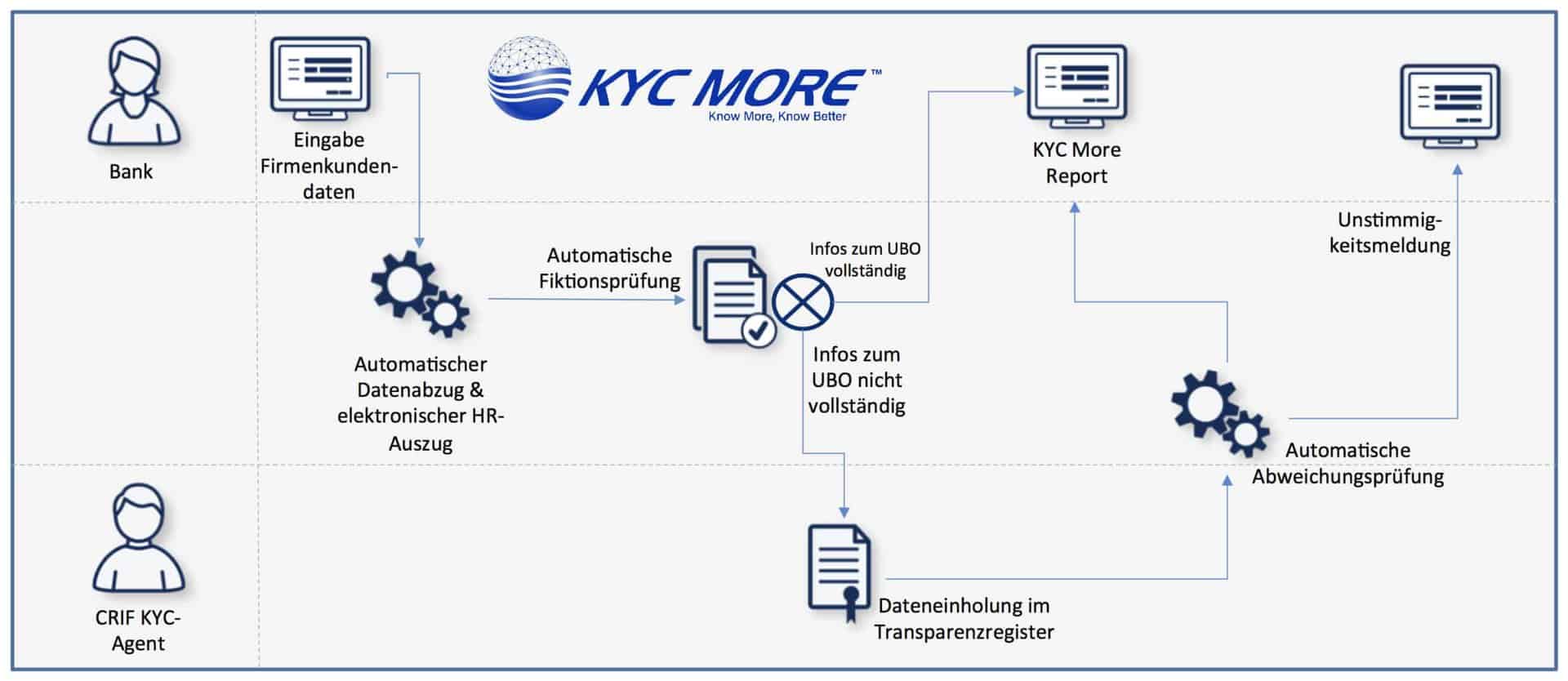

Das Geldwäschegesetz (GwG) sieht als grundlegenden Prozess die Abfrage des Transparenzregisters vor. Diese Abfrage ist jedoch nicht automatisiert möglich. Allerdings gestattet § 20 Abs. 2 GwG ersatzweise die Abfrage konkret benannter Datenbanken wie Handels-, Vereins- und Unternehmensregister. Diesen als Mitteilungsfiktion bezeichneten Ausweg nutzt die Lösung KYC More, die CRIF Bürgel und Curentis gemeinsam entwickelt haben.

Auf diese Weise kann in den meisten Fällen der KYC-Prozess automatisiert ablaufen. Die As-a-Service-Lösung nutzt dabei verschiedene integrierte Quellen und die in einer Rule-Engine kundenindividuell einstellbaren Regeln. Sobald ein KYC-More-Kunde das Firmenkunden-Onboarding anstößt, erfolgt automatisch die Einholung der Informationen aus dem Handelsregister. In den Fällen, bei denen die Daten aus den elektronischen Registern keine Informationen zum wirtschaftlich Berechtigten aufzeigen, wird die vollautomatisierte Fiktionsprüfung um manuelle Ressourcen ergänzt.

CRIF Bürgel

„Als Partner für Data Driven Business bieten wir Banken die Möglichkeit, den gesamten KYC-Prozess über uns abzuwickeln. Die Identität und die eingereichten Dokumente der Firmenkunden werden von uns in Echtzeit geprüft, die Bank hat im Schnitt binnen weniger Sekunden unsere Antwort.“

Dr. Frank Schlein, Geschäftsführer CRIF Bürgel

Unstimmigkeiten schnell melden

Eine weitere Anforderung des Geldwäschegesetzes: Sollten sich Unstimmigkeiten ergeben, müssen diese ans Transparenzregister zurückgemeldet werden, beispielsweise wenn Geburtsdatum oder Wohnort im vorgelegten Ausweis nicht den Angaben in den abgefragten Registern entsprechen.

Durch die Nutzung der umfangreichen CRIF Bürgel-Datenbanken, mit Einträgen zu über 200 Millionen Unternehmen und 62 Millionen Personen in Deutschland, erkennt KYC More nach Angabe des Herstellers treffsicher das Risiko von Abweichungen. In dem Fall wird eine genaue Ausweiskontrolle vorgeschlagen. Sollten sich dabei die Unstimmigkeiten bestätigen, bereitet KYC More die nötige Unstimmigkeitsmeldung der Bank vor.

Kunden können selektieren

Bei der Entwicklung der KYC-Lösung arbeitete CRIF Bürgel mit Curentis zusammen. Das Consulting-Unternehmen ist Spezialist für bankenaufsichtliches Meldewesen, Anti-Financial Crime (AFC) und IT-Compliance. Der Partner habe Erfahrungen aus vielen KYC-Projekten direkt in die Lösung eingebracht, so Schlein. Curentis werde CRIF Bürgel künftig dabei unterstützen, Anfragen zu hochkomplexen Spezial- und Sonderfällen schnell und effizient bearbeiten zu können.

Inwieweit die KYC-Prozesse auf CRIF Bürgel verlagert werden, können Kunden flexibel entscheiden. Dank des modularen Aufbaus von KYC More haben sie die Wahl, entweder Teil-Prozesse anzuwenden, wie beispielsweise Anforderungen aus dem Transparenzregister, oder KYC More für den kompletten Firmenkunden-Onboarding-Prozess zu nutzen. Zudem kann der Output kundenspezifisch gestaltet werden, ganz nach den Compliance-Bedürfnisse der Kunden. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/109276

Schreiben Sie einen Kommentar