PSD2, das Girokonto und die Banken: nur Schulterzucken?

privat

Eigentlich sollte man meinen, dass zur PSD2-Richtlinie der Europäischen Union alles Wesentliche gesagt und geschrieben ist. Eigentlich … denn unterhält man sich mit Bankern über die Auswirkungen, erhält man oftmals nur ein Schulterzucken. Im besten Fall weiß das Gegenüber dann zumindest, dass jetzt “irgendwelche FinTechs auf unsere Kundendaten zugreifen können”. Dabei hat die PSD2 das Potenzial, die Finanzbranche nachhaltig zu verwandeln. Unser Autor Tobias Baumgarten beleuchtet, was die Banker alles übersehen.

von Tobias Baumgarten

Mit der ursprünglichen “Payment Services Directive” (“PSD 1”) hatte die Europäische Union vor etwa 10 Jahren das Ziel verfolgt, Zahlungsdienste in der EU zu harmonisieren und damit den Wettbewerb zu erhöhen. Ende 2015 wurde die Richtlinie dann nach einem Review umfangreich überarbeitet und die als PSD2 bekannte “Revised Payment Service Directive” veröffentlicht, die bis Januar 2018 in nationales Recht umgesetzt werden muss.Neben vielen Verbraucherschutzregeln wie z.B. der starken Kundenauthentifizierung oder Haftungsgrenzen bei Schadensfällen, stellt der sogenannte Access to Account (“XS2A”) die wohl unterschätzteste Neuerung der überarbeiteten Richtlinie dar.”

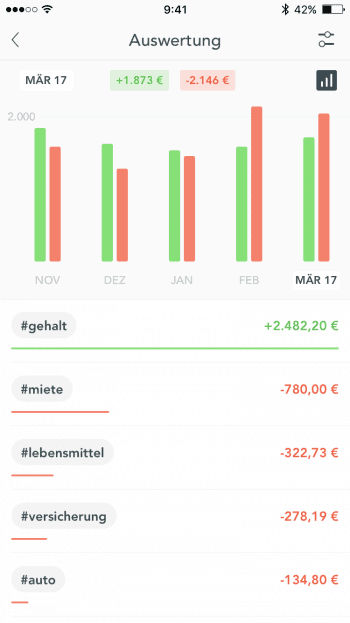

Outbank

Mit XS2A werden die Banken erstmals per Gesetz dazu gezwungen, dritten Dienstleistern Zugang zu Kundenkonten zu gewähren. Das sind in der Denke der meisten Banker dann die FinTechs wie Outbank oder Numbrs oder aber Zahlungsdienstleister wie SOFORT. Aber weiter als bis hierhin reicht die Phantasie der Anzugträger meistens nicht.

Banken verkennen PSD2 – und verpennen deshalb Multibanking …

… und das ist fatal, denn die vermeintlich erkannte Gefahr ist faktisch gar keine (mehr). Denn all diese Dienste funktionieren auch heute schon problemlos. In den meisten Ländern Europa via Screen Scraping und in Deutschland sogar oftmals bequem per HBCI-/FinTS-Schnittstelle.

Zwar verstößt die Weitergabe von PIN und TANs derzeit noch gegen die AGB bzw. die Sonderbedingungen für das Online-Banking der Banken – allein: an der gelebten Praxis ändert das schon heute nichts.”

Dabei liegen Chancen und Risiken der PSD2 für die Banken nicht (nur) darin, dass ein paar kleine FinTechs Mehrwertdienste anbieten.

PSD2 bedeutet vielmehr einen Paradigmenwechsel, denn künftig werden es andere Banken sein, die via PSD2-API auf die Kundendaten zugreifen wollen werden. Das Stichwort lautet: Multibanking. Damit bieten Banken ihren Kunden die Möglichkeit, über einen einzigen Online- oder Mobile-Banking-Zugang sämtliche Bankverbindungen bequem zu bedienen. Alle Konten und Umsätze auf einen Blick – da freut sich der Kunde, der im Schnitt zwei Bankverbindungen hat.

Das bieten Banking-Programme wie Star Money und Co. zwar schon seit gefühlten Ewigkeiten, doch Banken haben das Thema lange sträflich vernachlässigt.”

Tobias Baumgarten ist gelernter Bankkaufmann und studierter BWLer. Er arbeitet derzeit als Spezialist für Multikanal-Banking an Digitalisierungs-Themen. Beruflich & privat leidenschaftlich interessiert an FinTech-Themen, bloggt und twittert er privat über FinTech. Sie finden Tobias Baumgarten auf aboutfintech.de und Twitter.

Tobias Baumgarten ist gelernter Bankkaufmann und studierter BWLer. Er arbeitet derzeit als Spezialist für Multikanal-Banking an Digitalisierungs-Themen. Beruflich & privat leidenschaftlich interessiert an FinTech-Themen, bloggt und twittert er privat über FinTech. Sie finden Tobias Baumgarten auf aboutfintech.de und Twitter.Gute Banking UX wird wichtiger als Produkte

In Zeiten, in denen Kunden immer mehr Bankverbindungen unterhalten, bietet Multibanking den Banken die Möglichkeit, die eine Schnittstelle zum Kunden zu bleiben. Bisher liefern sich die Banken ein teils ruinöses Wettrennen darum, das Girokonto des Kunden im eigenen Haus zu führen. Immerhin ist es der Dreh- und Angelpunkt für die Kundenbeziehung, liefert regelmäßige Kontaktpunkte und wertvolle Daten.

Mit Multibanking verschiebt sich die Relevanz der Angebote aber massiv: das reine Produkt “Girokonto” verliert an Wichtigkeit, stattdessen steigt der Stellenwert des Banking-Angebotes rasant.”

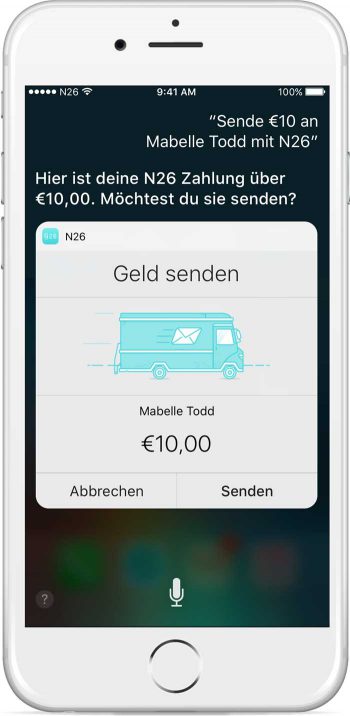

N26

Girokonten gibt es wie Sand am Meer und irgendwie bieten sie alle nahezu die gleichen Funktionen. Damit lockt man mittlerweile keinen Kunden mehr hinter dem Ofen hervor. Die großen Unterschiede zeigen sich allerdings im Zugang zu den eigenen Finanzen. Die Usability und das Nutzererlebnis des Online-/Mobile-/(Voice-) Bankings werden zum USP – das spiegelt sich u.a. auch im Erfolg von N26 wider. Wer dem Nutzer das beste Banking-Erlebnis bietet, ist der Gewinner. Dabei wird es unerheblich, wer eigentlich tatsächlich das Kundenkonto führt – es zählt, wer dem Kunden die Oberfläche dazu stellt.

Banken müssen Marktplätze werden – und Mehrwerte bieten

In Zukunft werden die Banken erfolgreich sein, die dem Kunden im Banking echte Mehrwerte bieten. Ein Multibanking in der heutigen Form wird da nur der Anfang sein. Alle Konten aus den verschiedensten Bankverbindungen und Umsätze auf einen Blick? Grundlage. Sämtliche Funktionen dieser Konten von der Überweisung über den Dauerauftrag bis zur Lastschriftretour von einem Zugang aus bedienen? Must have. Echte Mehrwerte beginnen bereits heute erst da, wo Anbieter dem Kunden z.B. bei der Kategorisierung seiner Umsätze helfen. Oder damit, dass sie seine Umsätze analysieren und ihm Optimierungsvorschläge für seine Verträge machen – idealerweise individuell oder via Peer-Group-Vergleich.

Aber selbst das kann nur der Anfang sein, im nächsten Schritt müssen Banken zu Marktplätzen werden. Warum sollte ich meinen Kunden über das Online-Banking eigentlich nur meine eigenen Produkte anbieten?

Multibanking konsequent zu Ende gedacht, muss doch bedeuten, dass ich meinem Kunden das Produkt verkaufe, dass er haben möchte.”

“Sie brauchen ein Tagesgeldkonto? Kein Problem, hier sind die besten Angebote von 763 deutschen Banken. Jetzt auswählen und gleich hier eröffnen! Wir empfehlen das Superduper-Konto der XY-Bank.” Der Mehrwert für den Kunden liegt auf der Hand.

Erste Ansätze sind hier im FinTech-Bereich (Outbank, Numbrs) schon zu sehen, auch wenn diese über einen Pilotierungsstatus kaum hinaus kommen. Aber die Marschrichtung ist klar. Noch könnten die Banken den Vertrauensvorschuss, den ihnen die Kunden im Vergleich zu den jungen Startups einräumen, nutzen. Dazu müssten sich diejenigen, die sich als “Beraterbank” verstehen, allerdings öffnen für Produkte der Konkurrenz und diesen Service dann über Lead- und Sale-Provisionen monetarisieren.

Cofinpro

PSD2 könnte das kostenlose Girokonto killen

Damit würde sich dann allerdings auch die Spaltung der Bankenbranche beschleunigen: die Beraterbanken einerseits, die ihren Kunden das bestmögliche Nutzererlebnis bieten und dafür keine eigenen Produkte mehr benötigen. Und andererseits Produktlieferanten wie z.B. Wirecard, biw Bank oder SWK Bank, die möglichst effizient Produkte bauen und häufig auch schon als White-Label anbieten.

Damit wird die PSD2 am Ende sogar den Todesstoß für das kostenlose Girokonto geben. Das war bisher für die Banken die Eintrittskarte in die Kundenbeziehung und damit der Schlüssel zu ertragreichem Cross-Selling.”

Girokonto … in der ‘schönen neuen Bankingwelt’ könnte das allerdings obsolet werden. Wenn eine Multibanking-Plattform das Kundenbindungsinstrument ist und das Cross-Selling vom Girokonto losgelöst wird, gibt es für die Anbieter eigentlich keinen Grund mehr, dieses Produkt zu verschenken. Es wäre sogar betriebswirtschaftlicher Selbstmord. In einer solchen Welt müssten die Produktlieferanten jedes Produkt in sich profitabel, mindestens aber kostendeckend machen. Quersubventionierung gehörte dann der Vergangenheit an.

Fazit

An all das denken 99% der Banker nicht, wenn man sie zum Thema PSD2 anspricht – und das ist fatal.”

An all das denken 99% der Banker nicht, wenn man sie zum Thema PSD2 anspricht – und das ist fatal.”

Denn wenn die Banken hier nicht schnell und entschlossen mit eigenen Angeboten in den Markt gehen, werden sie auch diesen Teilbereich an neue Wettbewerber verlieren. Eine multibankenfähige Premium-App wie die “S-App +” kann dabei nicht die Lösung sein. Vielmehr muss man ein solches Angebot allen Kunden anbieten – d.h. kostenlos und vor allem auch im webbasierten Online-Banking – schließlich wird das von der Mehrzahl der Kunden präferiert genutzt.

So unscheinbar und lästig das Thema PSD2 für die Banken also auf den ersten Blick scheinen mag: es hat das Potenzial, die Bankenlandschaft nachhaltig zu verändern. Wer hier die Chancen als erster erfasst und konsequent nutzt, kann viel gewinnen. Wer dagegen zu spät kommt, den bestraft – wie so oft – das Leben.Tobias Baumgarten

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/55253

Schreiben Sie einen Kommentar