Wo es bei der digitalen Konto-Eröffnung hakt

digit.cologne

Das Online-Onboarding von Kunden, die ein Girokonto eröffnen wollen, ist für Finanzinstitute einer der zentralen Prozesse. Laut digit.cologne stehen bei traditionellen Banken jedoch noch zu häufig interne Prozesse im Fokus – und nicht die Kunden.

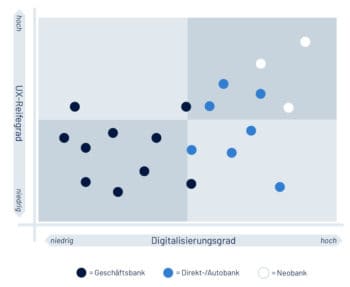

Finanzinstitute treiben hohen Aufwand, um Konsumenten und Verantwortliche in den Betrieben anzusprechen, ihre Aufmerksamkeit zu gewinnen und Interesse für Unternehmen und Produkte zu schaffen.Doch was passiert, wenn es dann Ernst wird und aus dem Interessierten ein Kunde werden soll? Digit.cologne, eine auf Finanzdienstleistungen spezialisierte Boutique-Digitalisierungsberatung, hat den Onboarding-Prozess zur Eröffnung eines Girokontos bei 20 verschiedenen Banken untersucht. Aus dem Vergleich von drei Neobanken, sieben Direkt-und Automobilbanken sowie zehn Filial- und Geschäftsbanken in Deutschland, Österreich und der Schweiz leiteten die Studienautoren Empfehlungen ab, die den Start der Kundenbeziehung verbessern helfen.

digit.cologne

Einflussfaktoren auf die UX

Wie der Kunde die Kommunikation mit der Bank erlebt, ist von vielen Aspekten abhängig. Digit.Cologne ließ mehrere Faktoren in die Bewertung der Online-Angebote einfließen. Das fängt schon damit an, wie leicht oder schwer es ist, den Antrag zur Konto-Eröffnung auf der Website zu finden. Nimmt man zum Maßstab, mit wie vielen Klicks man von der Startseite zum Antrag kommt, sind Neobanken klarer Sieger: Nur 1,3 Klicks werden hier benötigt, bei Direkt- und Autobanken knapp doppelt so viele (2,4), Geschäftsbanken machen es ihren Kunden mit 3,6 Klicks fast dreimal schwerer.

Unterschiede gibt es auch in der Frage, ob eine eigene App oder nur per Web auf das Angebot der Bank zugegriffen werden kann. Wer lediglich auf browsergestützte Kommunikation setzt, sollte wenigstens ein responsives Webdesign anbieten, um einen angemessenen mobilen Zugang zu ermöglichen. Im Feld der traditionellen Banken wurde dies lediglich von einer Geschäftsbank nicht beachtet, während einzelne Neobanken bereits auf eine App-only-Strategie bei der Konto-Eröffnung setzen.

Formulare, Formulare

Thorsten Dirks, ehemals Vorstandsvorsitzender von Telefónica Deutschland, wird der Spruch zugeschrieben: „Wenn Sie einen Scheißprozess digitalisieren, dann haben Sie einen scheiß digitalen Prozess.“ Auch sechs Jahre später finden sich immer noch Beispiele, die diese Aussage bestätigen – unter anderem bei der digitalen Konto-Eröffnung.

Umfangreiche Antragsformulare, die beim Filialgeschäft und auch bei Auto- und Direktbanken üblich waren, finden ihren Weg in die Online-Kommunikation. So sind hier im Schnitt 23,8 bzw. 23,6 Angaben zu machen, des weiteren bieten die digitalen Formulare Raum für 7,5 bzw. 5,9 optionale Angaben. Neobanken sind hier deutlich genügsamer: 17 Pflichtangaben und vier optionale Ergänzungen machen den Anmeldeprozess um 40 Prozent schlanker.

Wann geht’s los..?

Doch damit nicht genug: Nur 30 Prozent der Geschäftsbanken und 43 Prozent der Direktbanken nutzen einen automatisierten Adress-Check, der Ungereimtheiten bereits bei der Eröffnung verhindert. Genauso viele nutzen eine digitale Identifizierung der Kunden, während 57 Prozent der Direktbanken und sogar 70 Prozent der Filial- und Geschäftsbanken noch eine Unterschrift auf einem Papierformular fordern. Bei Neobanken ist dies generell nicht mehr nötig.

Und auch die Nutzung des frisch eröffneten Kontos ist bei den traditionellen Banken oft nicht sofort möglich. 14 Prozent der Direktbanken und 30 Prozent der Geschäftsbanken gestatten ihren Kunden, den Zugang zum Online-Banking direkt einzurichten. Die große Mehrheit der traditionellen Banken versorgt ihre Kunden über den langsamen Postversand mit den nötigen Zugangsdaten. Bei Neobanken ist die Einrichtung im Online-Prozess durchgängig Standard, inklusive einer konfigurierbaren PIN, so dass Kunden Kombinationen wählen können, die sie sich leicht merken können.

Kommunikation mit (Nicht-)Kunden

Ähnliche Unterschiede zeigen sich bei der Frage mit Kunden – oder auch Interessenten, die den Anmeldeprozess nicht abgeschlossen haben. Bei den Abbrechern melden sich nur rund die Hälfte der traditionellen Banken, um diese doch noch zum Abschluss zu bewegen, jedoch alle Neobanken.

Etwas anders zeigt sich die Situation beim Nachfassen. Neobanken lassen im Schnitt nur 1,5 Tage verstreichen, bevor Kunden auf weitere Angebote aufmerksam gemacht werden. Auto- und Direktbanken sind mit 2,2 Tagen nicht viel später dran. Filial- und Geschäftsbanken melden sich dagegen erst nach 8,5 Tagen erneut bei ihren Kunden. Nach den Erfahrungen von digit.cologne kann die Wahl eines vorteilhafteren Nachfass-Zeitpunkts den Vertriebserfolg um bis zu 20 Prozent steigern.

Kunden- statt Bankenprozesse

Das Girokonto ist nach wie vor das Ankerprodukt in der Kunde-Bank-Beziehung. Die Studienautoren stellen jedoch fest, dass es bei vielen Banken noch unnötig schwer ist, ein Konto digital zu eröffnen. Nach wie vor würden Prozesse verfolgt, die auf das Filialgeschäft ausgerichtet sind. Hier gelte es, sich konsequent an den Kundenwünschen auszurichten, sich nicht auf dem Erreichten auszuruhen, den Bedienkomfort zu erhöhen und immer die digitale Ende-zu- Ende-Verarbeitung im Blick zu behalten.

Zu Bedenken ist, dass nicht nur die Kundenzufriedenheit unter nicht optimalen Prozessen leidet. Auch die Effizienz der Arbeitsprozesse kann nur gesteigert werden, wenn bei der Digitalisierung die Potenziale zur Prozessverbesserung und -vereinfachung genutzt werden. Ein Beispiel ist etwa die Adress-Überprüfung: manuelle Korrekturen oder Nachfragen beim Kunden erfordern hohen Aufwand – und verursachen damit unnötige Kosten. Nicht zuletzt schwächt dies die Position im Wettbewerb mit neuen Marktteilnehmern.

digit.cologne

„Schnell ist gesagt, dass es Neobanken einfacher haben, weil sie dem Kunden wenig Auswahl bieten und ihre Anwendungen frei von Altlasten auf der grünen Wiese entwickeln können. Das ist zwar korrekt, aber sie denken Kundenprozesse nicht nur radikal aus Kundensicht und bieten daher eine herausragende Usability. Zur Wahrheit gehört auch, dass sie digitale Geschäftsmodelle verstehen und konsequent die sich dadurch bietenden Kostenvorteile heben.“

Dennis Raabe, Geschäftsführer digit.cologne

Die wichtigsten Ergebnisse der Untersuchung mit Analysen und Empfehlungen hat digit.cologne in einem Whitepaper zusammengefasst, das beim Unternehmen (Website) angefordert werden kann. Auf Anfrage können weitere Details und individuelle Optimierungspotenziale besprochen werden. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/120042

Schreiben Sie einen Kommentar