STO via Security Token Exchange: das Armageddon für die klassische Börsenlandschaft

Eight Advisory

Brauchen wir wirklich noch weltweit 60 Wertpapierbörsen, wenn es die Blockchain gibt? Diese benötigt keine Clearing-Häuser, Zahl- und Hinterlegungsstellen oder Investmentbanken. Und sie bietet dennoch einen weltweiten Handel bei gleichzeitig transparenten und preiswerten Prozessen. Kritische Stimmen führten häufig angebliche Defizite neuer Technologien und Verfahren bei Regulierung, Sicherheit und Schnelligkeit in Transaktionen pro Sekunde (TPS) an. Diese Zeiten sind vorüber. Der „Run“ etablierter Finanzunternehmen auf Blockchain-basierte Marktplätze hat längst begonnen. Wieso ist das IPO „out“ und STO „hip“? und wie sieht für erfolgreiche STOs die Blockchain der Zukunft aus?

von Marc Bernstein, Partner bei Eight Advisory Germany und Mitglied im Beirat der EZZY AG

Es ist ein offenes Geheimnis, dass das IPO Emissionsvolumen weltweit seit 2014 (US$259.2) vs. 2018 (US$205.7) rückläufig ist (Quelle). Zunehmende Regularien, komplizierte, intransparente und teure Prozesse machen IPOs – insbesondere für KMU – uninteressant.Die Blockchain ist der Tod der Börse, zumindest langfristig

Neben den zahlreichen Crowdfunding-Marktplätzen (in Europa mehr als 400), die zwischen 2010 und 2017 Projekte mit fast €50 Mrd. finanzierten (siehe bruegel 2019), ist mit dem Konzept des Security Token Exchange (STE) ein neues Medium zur Unternehmensfinanzierung aufgetaucht. Ein STE ist ein Blockchain-basierter Marktplatz, der den Charakter einer klassischen Börse annehmen kann.

Der klassische IPO-Prozess ist komplex und intransparent

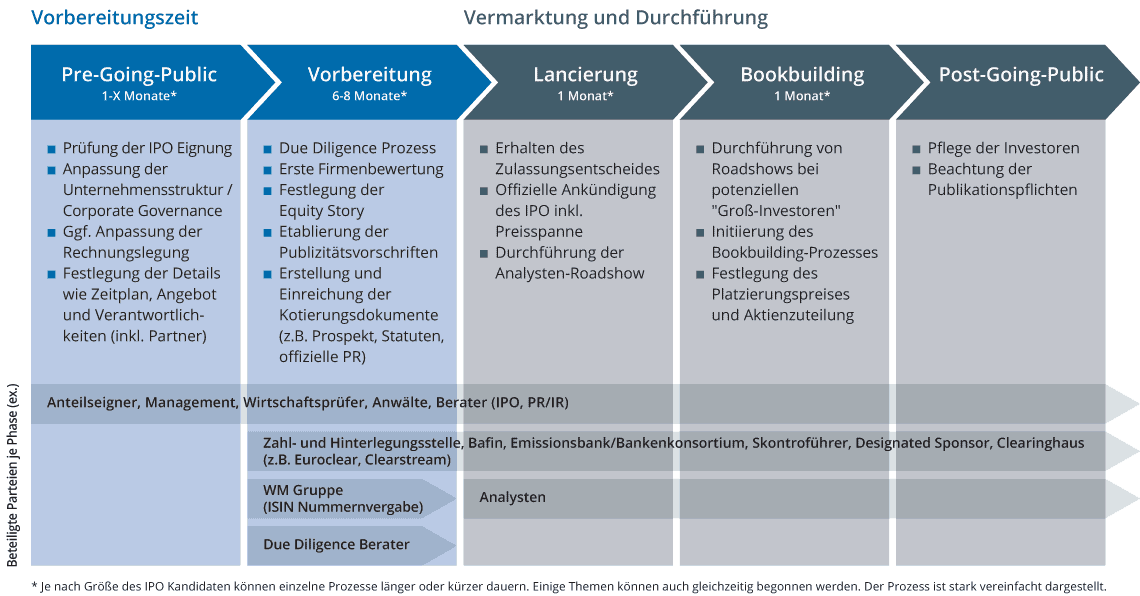

Um die Gemeinsamkeiten, Unterschiede und Vorteile der Blockchain-Variante zu verstehen, bietet sich ein Vergleich der Prozesse miteinander an.

Eight Advisory Germany

Damit es zu einem IPO kommt, müssen folglich über einen Zeitraum von wenigstens neun bis zwölf Monaten zahlreiche Parteien miteinander kommunizieren und den Prozess begleiten. Diese zeitliche Einschätzung ist noch konservativ, einige Experten sehen den Horizont für einen Börsengang bei zwölf bis 18 Monaten (siehe FinanzSpiegel 2019/2020). Bei der Betrachtung der aktuellen Wirtschaftssituation, in der die nächste Krise gerade von allen Seiten herbeigeredet und -geschrieben wird, ist es fraglich, ob ein Unternehmen ein derartiges zeitliches Wagnis eingehen will. Zudem sind in den letzten Jahren zahlreiche Börsengänge abgesagt worden, da vielfach die Finanzierungsziele nicht erreicht werden konnten. Die häufig nennenswerten, angelaufenen Kosten mussten die Unternehmen dennoch tragen. Diejenigen, die den Schritt an die Börse schafften, hatten anschließend oft Kursrückgänge zu verzeichnen. So konnte sich 2018 nach dem IPO nur ein Unternehmen, die Siemens Healthineers AG, deutlich positiv entwickeln (siehe FinanzSpiegel 2019/2020).

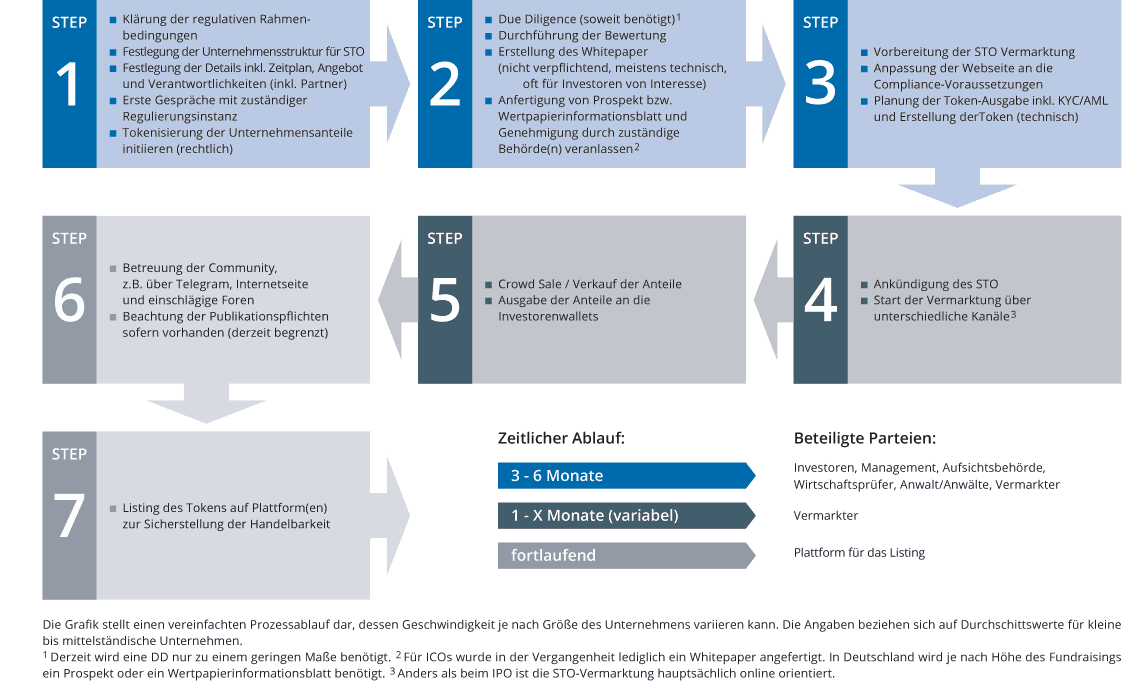

Der STO-Prozess sieht dagegen vergleichsweise elegant aus

Im Falle eines STO (Security Token Offering) über einen regulierten Security Token Exchange (STE) sieht der Prozess deutlich schlanker aus:

Eight Advisory Germany

Im Falle des STO sind anfangs ähnliche Hürden zu nehmen wie beim IPO. Das Set-up und das weitere Vorgehen gilt es ebenso zu verifizieren. Nach wie vor ist die Regulierung von Token Offerings in Europa nicht einheitlich verabschiedet. Daraus folgt, dass eine STO-Planung die rechtlichen Gegebenheiten der zuständigen Jurisdiktion berücksichtigen muss. Positiv ergibt sich daraus, dass Aufsichtsbehörden frühzeitig in den Prozess mit eingebunden werden, wodurch sich dieser deutlich verkürzt. Anders als bei klassischen IPOs zeigen sich einige Länder und Behörden besonders kooperativ und helfen aktiv mit (https://www.kryptopedia.org/liechtenstein-weltweit-erste-regulierte-bank-die-eigenen-security-token-herausgibt/). Hierbei ist es ebenso förderlich, dass gerade bei kleineren Unternehmen Erleichterungen bei der Erstellung des Prospektes greifen. Dieser hat eine rechtliche Funktion und bindet das Unternehmen, im Gegensatz zum häufig genannten Whitepaper, welches im Normalfall eine detaillierte, technische und organisatorische Projektbeschreibung darstellt. Diese Unterscheidung und entsprechende Genehmigungsfähigkeit lehnt sich an die generelle, rechtliche Regulierung für Wertpapiere an. (für weiterführende Details siehe einen sehr lesenswerten Beitrag von Agnieszka Sarnecka auf dem NEUFUND Blog).

STOs sind schneller

Trotz der Prospekterstellung, die zeitlich gesehen den kritischen Pfad darstellt, ist der STO-Prozess zwischen 50 und 70 Prozent schneller als der IPO-Prozess. Hilfreich ist sicherlich der begrenzte Umfang an Mitwirkenden bei einem STO. Weder Clearing-Häuser noch Banken werden benötigt. Ob es bei größeren STOs sinnvoll ist, zumindest Investmentbanken mit zu nutzen, steht auf einem anderen Blatt geschrieben. In diesem Falle ist davon auszugehen, dass die Gebühren sinken und die Einschaltung auf Provisionsbasis erst dann erfolgt, wenn es unbedingt nötig erscheint oder einen deutlichen Vorteil verspricht.

Marc Bernstein (LinkedIn) verantwortet als Partner bei Eight Advisory Germany den Aufbau des Bereichs Transformation & Transaction Tech. Zuvor leitete er bei KMPG das Deal Strategy IT-Team. Davor war er fünf Jahre bei Ernst & Young (EY) im Bereich Operational Transaction Services (OTS) tätig. Er war mitverantwortlich für den Auf- und Ausbau der OTS-IT und trainierte das EY GSA-Transaktionsteam in Indien. Zuvor gründete und leitete er als Entrepreneur eine Firma mit den Beratungsfeldern M&A, IPOs und Investor Relations.

Marc Bernstein (LinkedIn) verantwortet als Partner bei Eight Advisory Germany den Aufbau des Bereichs Transformation & Transaction Tech. Zuvor leitete er bei KMPG das Deal Strategy IT-Team. Davor war er fünf Jahre bei Ernst & Young (EY) im Bereich Operational Transaction Services (OTS) tätig. Er war mitverantwortlich für den Auf- und Ausbau der OTS-IT und trainierte das EY GSA-Transaktionsteam in Indien. Zuvor gründete und leitete er als Entrepreneur eine Firma mit den Beratungsfeldern M&A, IPOs und Investor Relations.IPOs werden doppelt so oft abgebrochen wie STOs

Im Vergleich zu den IPOs ist die Fehlerrate bei STOs deutlich geringer. Diese lag bei lediglich 3,65% weltweit nach Angabe von https://www.inwara.com/report/security-token-offerings. Andere Statistiken, insbesondere in Europa, zeichnen ein differenzierteres Bild mit 9% der STOs, die ihr Ziel nicht erreichen und 17%, die es abbrechen (https://themerkle.com/26-of-stos-in-europe-failed-or-were-canceled/). Bei IPOs liegt die Fehler- und Abbruchrate fast doppelt so hoch bei rund 30%. Die Zahlen belegen, dass bei beiden Varianten Risiken bestehen, die zu einem Abbruch des Projektes führen können. Die angelaufenen Kosten bei einem STO liegen in derartigen Fällen jedoch weit von den Kosten eines IPOs entfernt. Die Gesamtkostenersparnis für Unternehmen bei einem STO können bis zu 80% betragen, wenn die Folgekosten des Going Public bei beiden Varianten mit eingerechnet werden.

Regulierung mit strukturellen Schwachstellen

Sowohl STOs als auch IPOs sind – zumindest im Europäischen Wirtschaftsraum und vielen anderen Staaten – regulierte Prozesse, wobei es in Europa nach wie vor keine einheitliche Vorgehensweise und allgemeine Genehmigungsverfahren gibt. Behauptungen, dass STOs gänzlich unreguliert seien, sind demnach falsch. Handelbarkeit ist bei beiden Varianten gegeben.

Bei STOs gilt es aber zu beachten, dass es noch kaum eine dedizierte Security Token Exchange gibt, die die Leistung einer Börse übernehmen könnte. STOs, die an einer der zahlreichen Crypto-Exchanges gelistet werden, verfügen nur eine begrenzte Liquidität. Und welcher Investor will schon über eine mehr oder weniger „windige“ Webseite Tokens kaufen, die im Zweifelsfall auf einer zentralisierten Plattform beruht, die in einer Offshore-Jurisdiktion beheimatet ist? Sobald hier Abhilfe geschaffen wird und eine Alternative zur Börse als Security Token Exchange mit namhaften Partnern entsteht, gibt es kaum noch einen Grund für Unternehmen und Investoren diese zu nutzen.

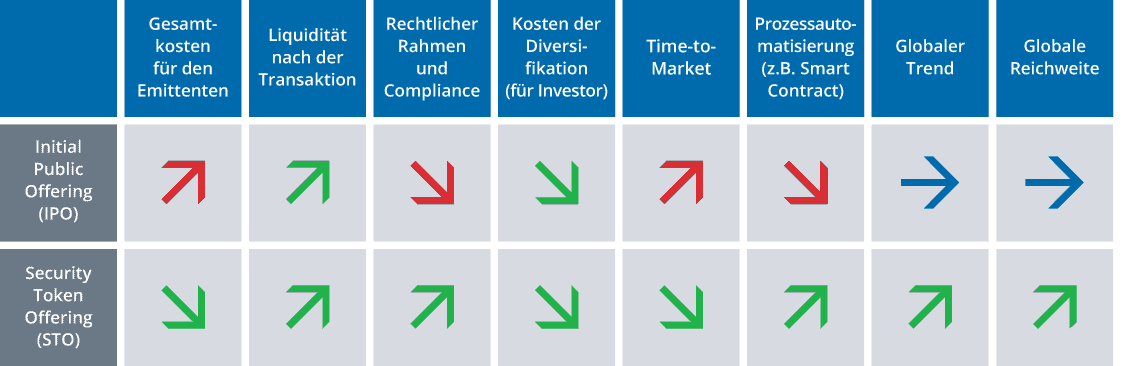

Im direkten Vergleich schlägt der STO den IPO

Ein direkter Vergleich beider Going-Public Prozesse zeigt den deutlichen Vorsprung, den ein STO gegenüber dem IPO hat:

Eight Advisory Germany

Für den Aufbau einer Blockchain-basierten Börse sind im technischen Sinne insbesondere die folgenden Fragestellungen zu adressieren:

- Konstruiere ich den STE zentral oder dezentral, und was sind die jeweiligen Vor- und Nachteile?

- Welches ist die „richtige“ Blockchain für den Aufbau des STE, und inwiefern muss dabei die TPS-Rate beachtet werden?

- Welche weiteren Vorteile bringen eine API-Anbindung an Banken?

- Kann ich künftig Aktien dual listen? Hier sehe ich ein gigantisches Potenzial, dass bislang kaum jemand auf dem Radar hat.

Diese Themen werde ich im in einem zweiten Beitrag näher betrachten.

Fazit

Es ist kein Wunder, dass 43 Prozent aller Blockchain-Projekte einen Finanzmarkt-Bezug haben, da die Blockchain in diesem Bereich ihr volles Potenzial entfalten kann. (Lese-Tipp: 2nd Global Enterprise Blockchain Benchmark Study). Trotz der vielen Vorteile, die ein STE dem Kapitalmarktumfeld bringt, befinden wir uns derzeit in einer Phase, welche die Zeit nach dem New Economy Hype widerspiegelt. Damals lautete das Credo „Faszination Internet“, war aber in Bezug auf die Geschwindigkeit nur begrenzt nutzbar. Heute, nach dem Crypto-Crash, spricht alle Welt vom „Blockchain Hype“, einer tollen Idee, der aber noch die konkreten Einsatzfelder fehlen.

Prof. Philipp Sander von der Frankfurt School of Finance & Management argwöhnte unlängst, dass STOs die deutsche Börse in einigen Jahren ablösen werden. Zudem seien Gesellschaften wie Clearstream dem Untergang geweiht. Und immerhin wurden im ersten Quartal 2019 weltweit bereits 47 STOs umgesetzt, eine Steigerung zum Vorjahreszeitraum von 130 Prozent. Telegram zeigte, dass die Blockchain ein Fundraising im großen Stil möglich macht und erlöste US$1,7 Mrd – wohlgemerkt mit einem unregulierten ICO. Ich wage die Prognose, dass wir in weniger als zehn Jahren eine ähnliche Entwicklung im Finanzmarktumfeld durch die Blockchain sehen werden.Marc Bernstein, Partner bei Eight Advisory

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/96342

Schreiben Sie einen Kommentar