Zinsanpassungen in Echtzeit: IT-Plattformen im Einlagengeschäft

Zafin

von Claus Schünemann, Präsident Emea & India bei Zafin

Weil sie woanders mehr für ihr Geld bekommen, schichten Kunden ihre Einlagen um. Im ersten Quartal 2023 bekamen die US-amerikanischen Banken dies besonders stark zu spüren.Einlagen in Höhe von 473 Mrd. US-Dollar sind von den Banken vor allem zu höher verzinsten Geldmarktfonds abgewandert – und das innerhalb von gerade mal vier Wochen.”

Eine Folge der Zinswende, die erst in den USA und jetzt in Europa mit zügigen Schritten eingeleitet worden ist.

Zwei Seiten der Zinsmedaille

Darüber sollten sich die Banken eigentlich freuen. Ihr bereits totgesagtes Einlagengeschäft erfährt eine Renaissance. Doch diese Medaille hat auch eine Kehrseite.

Vielen Banken geht das zu schnell, weil sie – vor allem wegen der IT – ihr Angebot gar nicht so schnell umstellen können.”

Die Folge: Mit jedem neuen Zinsschritt beschleunigt sich der Abfluss von Einlagen, bis hin zum Bankrun, der etwa der Silicon Valley Bank zum Verhängnis wurde. Die First Citizens Bank sprang ein, um das von den Behörden bereits geschlossene Institut zu übernehmen. Bei der First Republic Bank war es ähnlich. Nachdem in kurzer Zeit Einlagen im Wert von rund 100 Mrd. US-Dollar abflossen, musste die Bank gerettet werden. Diesmal von JP Morgan.

Drei Lehren lassen sich daraus für Banken ziehen, insbesondere für solche, die international und in verschiedenen Weltregionen operieren.

I.Banken müssen schneller werden. An diesem schon fast gebetsmühlenartig vorgetragenen Mantra kann die eigene Existenz hängen. Wenn ein Institut nicht schnell genug auf eine sich veränderte Zinswelt reagiert, droht bei den Einlagen teils ruckartig abzuschmelzen. II.Banken müssen regionaler werden. Auch internationale Großbanken müssen in der Lage sein, sich auf regionale Ereignisse zügig einzustellen. Dies gilt umso mehr in Zeiten, in denen die Zinsen weltweit nicht mehr weitgehend synchron steigen oder fallen. III.Banken müssen agiler werden. Agil heißt hier, sich einerseits an globalen Vorgaben zu orientieren. Andererseits aber auch flexibel genug zu sein, damit lokale Einheiten in ihrer Region oder in ihrem Land Chancen ergreifen, die sich ihnen bieten. Claus Schünemann ist President Emea & India bei Zafin (Website). Der Diplom-Kaufmann blickt auf eine lange Karriere im Banking und Consulting sowie in der IT zurück. Zu seinen Stationen zählen u.a. Siemens Nixdorf, Misys (heute Finastra), CSC und DXC sowie ActiveViam, bevor Schünemann 2023 von Zafin ins Senior Management berufen wurde. Zafin entwickelt IT-Plattformen rund ums Pricing für Banken und Finanzdienstleister.

Claus Schünemann ist President Emea & India bei Zafin (Website). Der Diplom-Kaufmann blickt auf eine lange Karriere im Banking und Consulting sowie in der IT zurück. Zu seinen Stationen zählen u.a. Siemens Nixdorf, Misys (heute Finastra), CSC und DXC sowie ActiveViam, bevor Schünemann 2023 von Zafin ins Senior Management berufen wurde. Zafin entwickelt IT-Plattformen rund ums Pricing für Banken und Finanzdienstleister.Zinsen richtig kalkulieren

Als die Silicon Valley Bank zusammengebrochen war, gab es eine einmalige Gelegenheit für die übrigen Banken, dortige Einlagen anzuziehen. Dafür hätten die Institute regional begrenzt Zinsen erhöhen müssen. Solche „Tailored Deposit Rates“ muten speziell in diesem Fall vielleicht an wie Nachtreten, doch vielen Kunden wäre damit geholfen gewesen. Von solchen indirekten Hilfen profitieren auch diejenigen, die Opfer einer Naturkatastrophe werden. Beispielsweise sollte es für Krankenhauspersonal in den USA Unterstützung geben, die während der Covid-Pandemie teils bis zum äußersten gearbeitet haben.

Auch in Deutschland gab es eine ähnliche Diskussion nach der Ahrtal-Flut. Damals gab es noch negative Zinsen. Wer in dieser Zeit hohe Förderbeiträge überwiesen bekam, geriet deshalb schnell in die Lage, dafür auch noch Strafzinsen berappen zu müssen.

Solche teils auch emotional aufgeladenen Anforderungen treffen dann auf die IT-Realität in den Banken. Und die sieht meist so aus: Operative Teams in jedem Land und in jeder Region rechnen manuell aus, welche Zinssätze sich aus den globalen Vorgaben ergeben und welche zusätzlichen Daten sie dabei berücksichtigen wollen. Das geschieht nicht selten über eine bekannte und weit verbreitete Software für Tabellenkalkulationen (vgl. Abb. 1). Dieses Verfahren ist offensichtlich wenig flexibel, aufwändig und vor allem fehleranfällig. Zudem lassen sich die Rechnungen nicht mehr so leicht nachvollziehen, was Ärger mit der Aufsicht nach sich ziehen kann.

Zafin

Einen weiteren Hemmschuh stellt das Kernbanksystem dar. An diesem Monolithen richten sich häufig alle anderen Umsysteme aus.

Nicht selten sind sie mit dem Kernbanksystem sogar so eng verflochten, dass sich die Teilsysteme nicht mehr ohne weiteres verändern lassen, ohne an anderer Stelle für unerwünschte Effekte zu sorgen.”

Das führt mitunter dazu, dass mehr als ein Jahr vergeht, bevor eine Bank bestehende Produkte verändern oder anpassen kann. Hinzu kommt ein Backlog, das alle bereits angemeldeten Anpassungen enthält. Mit dem Markt oder gar einem kurzfristigen Ereignis Schritt zu halten, ist deshalb praktisch kaum noch möglich.

Rules Engine für Einlagen-Zinssätze

Wer jetzt vorschlägt, doch einfach das Kernbanksystem auszutauschen, stößt jedoch auf zwei wesentliche Probleme.

Erstens lassen sich Kernbanksysteme nicht ohne weiteres austauschen und zweitens setzen Banken mehrere davon in unterschiedlichen Ländern ein.”

IT-technisch besteht die Aufgabe deshalb nicht notwendigerweise darin, eine zentrale Plattform zu schaffen, auf der die weltweiten Geschäfte laufen, sondern global gültige Vorgaben in die lokalen Bank-Plattformen einzuspeisen und dort weiterzuverarbeiten. Diese Aufgabe übernimmt eine „Rules Engine“, die in Echtzeit arbeitet und sich mit externen Zinsdaten speisen lässt, aber auch mit Regeln, die in den jeweiligen Vertriebsregionen gelten sollen.

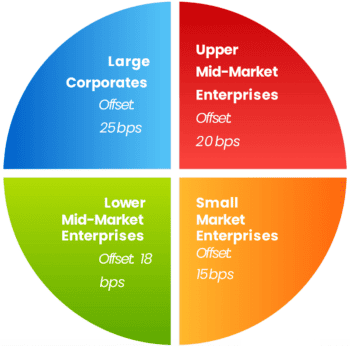

Variablen, die den finalen Zinssatz beeinflussen, sind etwa Kundensegmente (vgl. Abb. 2), die sich wiederum aus der Größe eines Firmenkunden, der Branche oder der Einlagenhöhe ergeben.

Worin sich Kunden ebenfalls häufig unterscheiden sind die Anzahl an Transaktionen, die Stabilität der Einlagen über Zeit oder darin, wie lange die Kundenbeziehung bereits besteht.”

Zafin

All das fließt ein, wenn eine Bank einen Zinssatz berechnet. Eine Rules Engine vereinfacht diesen Ablauf, weil sie alle relevanten Daten von extern und intern zusammenführt und regelbasiert Zinssätze vorschlägt, mit denen die lokalen Einheiten arbeiten können. Welche Regeln das sind, lässt sich zudem vor Ort in die Rules Engine einpflegen.

Erfahrungsgemäß dauert es etwa zwei Jahre, um eine solche Lösung aufzubauen. Dabei kommt es zuerst darauf an, mit einer Handvoll Ländern und Währungen zu starten. Das lässt sich in weniger als einem Jahr realisieren. Dann wird das System skaliert, um zunächst die wichtigsten Zielmärkte abzudecken und schließlich das gesamte Geflecht an Ländern und Währungen.

Die Regelmaschine sorgt zudem dafür, dass alle Kundensegmente gleich behandelt werden, die Kriterien nach Basel III erfüllt bleiben und die Erträge steigen, weil die Bank im Handumdrehen ihre Regeln an globale wie auch lokale Gegebenheiten anpassen kann.”

Dadurch wird das gesamte Einlagengeschäft zugänglich für strategische Entscheidungen, die sich von einem auf den anderen Tag ausrollen lassen.Claus Schünemann, Zafin

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/161576

Schreiben Sie einen Kommentar